“成さざるの罪”とは? スティールとソトーTOB合戦の背景(1/3 ページ)

斎藤忠久の「財務で読む気になる数字」とは?

グロービス・マネジメント・スクールそしてグロービス経営大学院で教鞭を執る、斎藤忠久氏による新連載。ファイナンスの観点から話題になったニュースを独自の視点で読み解くコラム。

※本記事は、GLOBIS.JPにおいて、2007年6月15日に掲載されたものです。斎藤氏の最新の記事はGLOBIS.JPで読むことができます。

2003年12月19日、スティール・パートナーズ(以下、スティール)は東証2部上場の株式会社ソトー(愛知県一宮市)に、TOB(株式の公開買い付け)をかけた。

ソトー会長の都倉吾一氏(現・相談役)は、スティール担当者からのTOB宣告を受け、「創業以来、コツコツと堅実経営してきたのに……」と漏らしたという(2004年1月28日付け日本経済新聞)。

米国に本拠地を置くヘッジファンドのスティールが、1923年創業の老舗で、毛織物・編み物の染色加工業大手であるソトーに、TOBをかけた意図は何なのか――。

ソトーへのTOB合戦を終結させたのは スティールが当初要求した“増配”

話は2002年8月に遡る。スティールはソトー株式の約9%を取得した直後の同年8月、ソトーの社長である馬渕嘉明氏(現・相談役)に、「大幅増配などで株主に報いるべきだ」と迫った。その背景には、同社売上高の2倍強に達する179億円もの利益剰余金の存在があった。せっせと利益を貯め込むばかりで活用せず、株主にも還元しようとしないソトーの経営陣に、業を煮やしてのTOBであった。

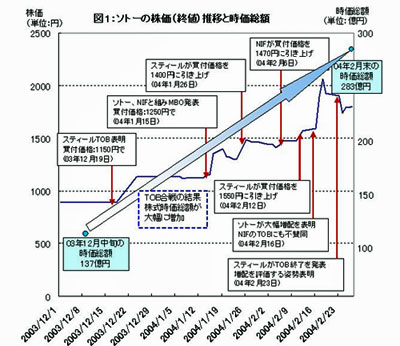

スティールが公表したTOBの買付価格は、1株当たり1150円。それに対抗してソトーは04年1月15日、大和証券グループ系のファンド(エヌ・アイ・エフ・ベンチャーズ、以下NIF)と組んで、1株1250円でのMBO(経営陣による企業買収)を発表した。このソトー/NIFによるMBOを受け、スティールはすかさず、TOB価格の引き上げを発表。これに対してソトー/ NIFは更にMBO価格の引き上げで対抗する――といったTOB合戦が繰り広げられた。

その後、ソトー/NIFによるMBO価格1470円(2004年2月5日)に対抗してスティールがTOB価格を1550円(2月12日)に引き上げた段階で、ソトーは方針を変更。2月16日に、大幅増配※を発表するとともに、NIFと組んでのMBOを中止とした。このソトーによる大幅増配の発表を受けてスティールは、TOBは不発ながらもソトーによる大幅増配を最終的には評価し、2月23日にTOB合戦に終止符を打った。

2003年12月から翌年2月までの2カ月間で、それまでは500円から900円程度で低迷していたソトーの株価は、一時2000円を上回るまで急伸した。ソトーの馬渕社長はスティールを大株主から外すためにもMBOが必要との姿勢をとっていたが、同時期にスティールからTOBを仕掛けられていたユシロ化学工業株式会社が大幅増配でTOBをかわしたことを受け、ユシロと同様の手法でTOB合戦に終止符を打つことを決意したのだ。

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング