日産、販売100万台増へ「新車攻勢」 “台数重視”の思わぬ落とし穴とは?(2/3 ページ)

各地域の特徴に応じた販売戦略

今回の中期計画ではグローバルの地域ごとの戦略も発表されました。

北米――ポイントは「e-POWER」

まずは北米。直近台数を大幅に増やし、日産好業績の大きな要因となっている稼ぎ頭の市場です。北米では米国を中心に新車種を6〜8車種投入し、ラインアップを刷新。新車投入効果で販売増を見込み、2026年段階で33万台増やす計画となっています。

ポイントはハイブリッド「e-POWER」。これまで米国市場では「e-POWER」を搭載した車両は販売されていませんでした。ただ、燃費規制も本格的に始まり、HEV需要の高まりを受け、ついに米国市場にも投入。エンジンは発電専用で、モーターのみで100%駆動するシリーズ方式のハイブリッドが、米国でどの程度受けるのかがポイントです。

中国――新エネ車が巻き返しのカギに

今、日産が最も苦戦している中国。中国地場メーカーの躍進を受けて、販売台数、シェアは大きく低下。中国で最も売れていた日産「シルフィ」はトップの座を明け渡しています。中国でも基本的な戦略は新車投入効果による販売促進。中国で販売を落としている要因の1つはNEV、新エネ車のラインアップ不足です。BEVやPHEVの車種を投入することで巻き返し、販売台数を20万台増やす計画となっています。

ポイントは「輸出」と「生産能力の最適化」。中国では国内での需要に対し、生産能力が過剰となっており、多くのムダ、コストが生まれています。

輸出をすることで工場の稼働率をあげる+一部の工場の閉鎖や能力を落とすことで生産能力を実需に見合ったものに調整=構造改革を推進。

中国メーカーの電池コストの優位性などにより、BEVに代表される新エネ車は、中国国内で生産するコストが他地域よりも安く、中国から世界へ輸出する計画となっています。東南アジアや中東、欧州などに輸出をすることができれば、日産の大きな武器となっていくことでしょう。

日本・ASEAN――シェア伸長なるか

おひざ元の日本、そしてASEAN。新車投入により、80%のラインアップを刷新。70%を電動化する計画となっており、他社と比較してもいち早く推し進めています。日本でのEVのパイオニアとして、リーフを販売し、軽「サクラ」も好調で、国内BEV販売トップの日産。バッテリーの二次利用も含めたビジネスモデルの構築、拡大も今後の成長+環境面でのアピールとして極めて重要です。

日本市場は徐々に縮小が見込まれる中で、2023年51万台見込みに対し、+9万台→60万台にシェアを大きく伸ばす計画であり、高いハードルとなります。大ヒットの車種を生み出せるかどうかがカギとなりそうです。またASEANではこれまで電動車は少なかったところに、BEV、「e-POWER」を投入し強化。タイを中心にEVシフトが進み、電動車ニーズは高まっており、+αとして台数を伸ばすことができるのかが注目ポイントです。

欧州・その他――より電動化を推進

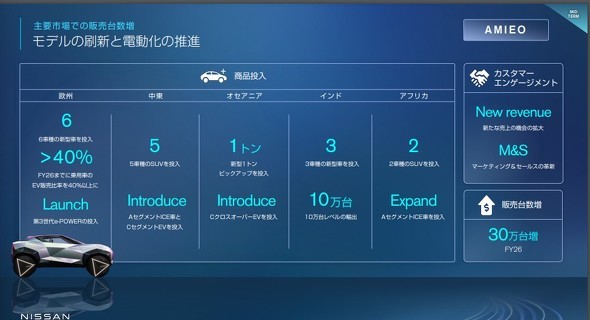

最後は欧州を含むその他地域。いち早く電動化が進む欧州ではアライアンスも活用して、BEV販売比率を2026年までに40%以上とする計画です。他地域でもそれぞれのニーズに応じた新車種を投入することで+30万台の販売増を見込んでいます。(個人的に気になるのはオセアニアの新型1トンピックアップトラックがどのようなクルマになるのかです)

グローバル全体では2023年度比+100万台の販売拡大を目標として設定。これまでの「NISSAN NEXT」の「構造改革(工場を閉鎖し、生産能力調整)、量よりも質を重視」する戦略から再び台数を拡大し売上高、営業利益を増やすことに方向転換したことが、新計画「The Arc」の特徴です。

関連記事

日産のEV戦略、巻き返しの秘策は? 新たな経営計画「The Arc」を読み解く

日産のEV戦略、巻き返しの秘策は? 新たな経営計画「The Arc」を読み解く

3月25日に発表された日産の新中期計画「The Arc」。2023年度までの「Nissan NEXT」と長期ビジョンである「Nissan Ambition 2030」をつなぐ架け橋として26年度までの今後3年間の戦略が公表されました。果たしてその中身とは。今回はこれから販売の主力となっていくEVをどのように展開していくのかについて解説します。

theLetter

Special

PR注目記事ランキング