先進各国の財政・金融政策への期待:KAMIYAMA Report(2/2 ページ)

政府は、大型の経済対策(事業規模26兆円程度、財政支出13.2兆円程度)を閣議決定した。景気の下振れリスクに先手を打ち、成長分野への投資や自然災害への対応などを柱とし、関連費用は19年度補正予算と20年度当初予算に分けて計上されるという。予算案が実現する可能性は高そうだ。

欧米各国の財政支出は総じて拡大的

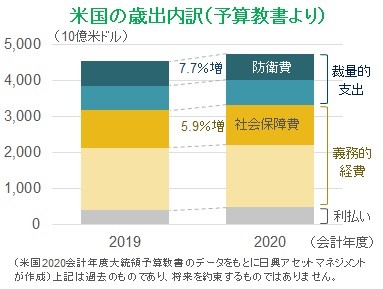

十分知られていないが、関税を引き上げたにも関わらず、米国の財政支出は拡大している。考えてみれば、法人税引き下げがあったのだから当然ともいえる。成長率の観点でみれば、法人税減税も関税率引き上げも一過性のものだが、金額でみれば、減税した状態での税率は継続しており、今後中国に対する関税率の追加引き上げが限定的とみれば、減税−増税(関税引き上げ)の差引は企業収益にプラスの効果が続くとみられる。さらに、20年度(19年10月−20年9月)予算では、共和党は防衛費、民主党は公共事業費や教育費増額を要求し、歳出拡大で歩み寄っている。関税率引き上げばかりに目を奪われ、政府のせいで景気が悪化する、と懸念しすぎることに注意が必要だ。

欧州では、ドイツの財政について、2020年に入ればどちらかといえば拡大方向を期待している。2018年には家計向け減税があったが、その後景気浮揚を目指した政策追加はあまりない。しかし、緑の党の躍進などで、政治的には環境関連の支出をある程度機動的に活用できると期待される。少なくとも、緊縮財政が世界需要の底打ちによるドイツの回復を邪魔するとは考えにくい。フランスも財政規律を崩したくないとはいえ、黄色いベスト運動など社会運動の盛り上がりに政府が対応する必要性が高まり、イタリアとともにEUのルールに抵触しかねないほどの財政赤字になりそうだ。EU全体を見ると、総じて拡大的と位置づけている。

金融政策はおおむね横ばいとみる

金融政策について、FRB(米連邦準備制度理事会)は2020年中に金利政策を変更しないとみている。再度引き下げに動くこともなさそうで、引き上げ方向に動くとも考えにくい。もちろん、FRBは景気指標のみならず市場のセンチメント(心理)にも気を遣っており、今後も米国大統領選に関わって米中貿易摩擦の議論の風向きが変わるなどすれば、利下げの可能性は残る。一方で、賃金上昇率がリーマン・ショック前の水準に戻っていることを背景に、物価上昇の懸念が利上げを促す可能性は低いものの、ないともいえない。

欧州はECBの新総裁ラガルド氏の出方が注目されている。現時点、金利水準や政策の方向性についてあまり目立った発言はない。これまでのところ、金融政策での経済下支えには限界があり、各国政府の財政支出を促す発言はある。一方で、金融政策は、将来のリスクを懸念するという観点でECBが現状の緩和的なスタンスを維持する印象を与えている。当面、ECBがこれまでと違う方向性を出したり、金利の急な引き上げ・引き下げを行うようにはみえない。

日銀についても現状維持を見込む。今年後半の景気後退懸念の時には、日銀のマイナス金利深堀りの“ある・なし”が話題になった。しかし、現状では米中貿易摩擦が激化しないとの期待を含んだ今後の景気見通しが、「後退」までは悪化しそうにない。米国同様に市場のセンチメントがさらに悪化すれば、再度マイナス金利深堀りの議論が出てくる可能性はあるが、いまのところそれをメイン・シナリオとは考えていない。仮に深堀りを考慮する場合、銀行経営への長引く悪影響を考慮して、長期金利が上昇しやすくなるような政策を加える可能性がある。一方で、利上げについては、物価上昇期待が高まったときに可能だが、消費税増税の影響(前倒し需要の反動減)の見極めに時間がかかるので、早くても2020年後半になるだろう。今のところ、消費税増税の影響を除く物価は低迷する可能性が高い。

総じて先進国については、財政・金融政策は、多くの場合景気サイクルを小さくすることを意図して行われるし、当局は市場センチメントに気を遣うので、トレンドを考えて投資する投資家の行動にはあまり影響を与えないとみている。

筆者:神山直樹(かみやまなおき)

日興アセットマネジメント チーフ・ストラテジスト。長年、投資戦略やファイナンス理論に関わってきた経験をもとに、投資の参考となるテーマを取り上げます。

KAMIYAMA View チーフ・ストラテジスト神山直樹が語るマーケットと投資

© Nikko Asset Management Co., Ltd.

関連記事

米中貿易摩擦の本質は何か? “気分”には影響しても、米経済のトレンドには影響せず 日興アセット神山氏

米中貿易摩擦の本質は何か? “気分”には影響しても、米経済のトレンドには影響せず 日興アセット神山氏

制裁関税などの交渉の行方ばかりがニュースとして注目されるが、そもそも何が米中の”摩擦”なのか。批判の対象は、中国の知的財産権保護の不十分さ、国営企業優遇による競争排除、補助金によるダンピング支援だ。米国は中国にこれらの問題の解決を要求してきたが、トランプ大統領は実際に追加関税というアクションを取ったところが新しい。 「新興国」と一括りにできない理由

「新興国」と一括りにできない理由

いまでも「新興国(エマージング)」は、米国金利が上がっても下がっても、原油や資源価格が上がっても下がっても大丈夫なのか、などと質問を受ける。しかし投資において、新興国を一括りに分析することが難しくなってきたと考える。 GDP予想を、どのように株式投資の判断に利用すればよいのか

GDP予想を、どのように株式投資の判断に利用すればよいのか

株価指数の行方について考えるとき、経済予想との関係についても知っておきたい。市場を経済全体で語るのであれば、GDPと株価指数はどのように関係しているのか、ざっと理解しておく必要がある。 2020年の景気、「悪化」と見込む企業は37.2% 過去3番目に高い水準

2020年の景気、「悪化」と見込む企業は37.2% 過去3番目に高い水準

帝国データバンクが2020年の景気見通しに対する企業の見解を調査。 米国の逆イールドは景気後退のサイン? 株価への影響は

米国の逆イールドは景気後退のサイン? 株価への影響は

長期金利と短期金利が逆転する、逆イールドが発生している。景気後退へのサインとみなされることが多いが、これは株価にどう影響するのだろうか。