元国税専門官が明かす確定申告の極意 「『領収書』と『レシート』もらうべきはどっち?」:元国税専門官が教える『確定申告、得なのはどっち?』(1)(3/3 ページ)

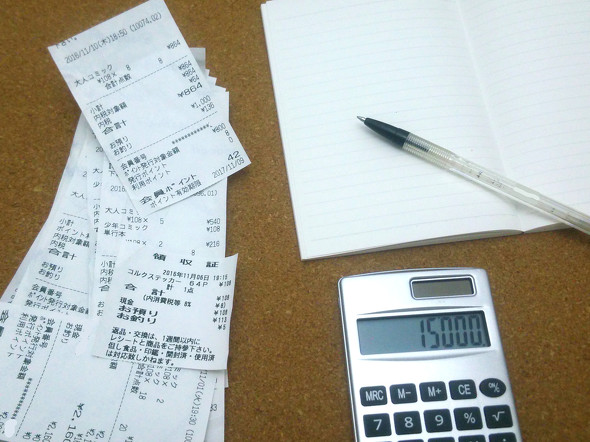

今年も確定申告の時期が到来した。税金の仕組みは複雑で、「どっちが正解?」と迷うことが少なくない。だが1つ判断を間違うと、税金が高くなってしまうこともある。東京国税局に勤務していた元国税専門官が、こうした確定申告にまつわる迷いやすいポイントを3回に分けて解説していく。初回は「領収書」と「レシート」のどちらがいいのかについて。フリーランスや個人事業主の多くが迷う、「必要経費」の問題を、証拠書類の観点から解説する。

結論「レシート+メモが最強」

ただし、レシートであれば絶対に大丈夫かというと、そうとも限りません。繰り返しますが、大切なのは、どのような情報が書かれているのかという点です。通常、日付や内容、金額はレシートに記載されているはずですが、不十分な情報があれば、その都度メモなどを残しておきましょう。

例えば、取引先との飲食費のレシートであれば、誰と一緒だったのか、どういった目的だったのかという点を整理しておけば安心です。交通費については、スケジュール表と照らして、どこに何の目的で行ったのかを後から検証できるよう整理しておくといいでしょう。

最後に、レシートも領収書もない場合について説明しておきます。この場合、実際に必要経費になる支払いをしたのであれば、確定申告で必要経費に計上すること自体は問題ありません。

ただし、後に税務署から確認を求められたときに支払い理由などを答えられないと、必要経費として認められない可能性はあります。そのため、レシートや領収書に代わる証拠書類としてクレジットカードの明細やメモを残すなどして、日頃からお金の動きを管理しておきましょう。

著者プロフィール

小林義崇(こばやし よしたか)

1981年生まれ、福岡県北九州市出身。埼玉県八潮市在住のフリーライター。西南学院大学商学部卒。2004年に東京国税局の国税専門官として採用。以後、都内の税務署、東京国税局、東京国税不服審判所において、相続税の調査や所得税の確定申告対応、不服審査業務などに従事する。2014年に上阪徹氏による「ブックライター塾」第1期を受講したことを機に、ライターを目指すことに。2017年7月、東京国税局を辞職し、ライターとして開業。Twitter、Webサイト。

著作に『確定申告〈所得・必要経費・控除〉得なのはどっち? 元国税専門官が教える! 』(河出書房新社)。3月17日には『すみません、金利ってなんですか? 』(サンマーク出版)を発売予定。

Copyright © ITmedia, Inc. All Rights Reserved.

関連記事

元国税局職員が明かす「確定申告」の注意点

元国税局職員が明かす「確定申告」の注意点

元東京国税局職員で、現在はフリーライターの筆者が「確定申告」の注意点を解説する。 2カ月、5万円で会社設立! 「社会保険料の節約」に悪戦苦闘した元公務員の“生存戦略”

2カ月、5万円で会社設立! 「社会保険料の節約」に悪戦苦闘した元公務員の“生存戦略”

3年間迷った挙句、家族の反対を押し切って公務員を辞め、フリーライターになった筆者。意外にも収入水準は前職並みに近づきつつあった一方、難題にぶつかった。それは「国民健康保険」の支払い――。会社員と違って重い負担を要する保険料を節約するために動き出したのだが……。 35歳でフリーライターになった元公務員が踏んだ「修羅場」

35歳でフリーライターになった元公務員が踏んだ「修羅場」

公務員の安定を捨てて独立する――。希望の道に進むのは素晴らしいことではあるものの、そのプロセスは決してバラ色ではない。独立を切り出したとき、妻や母、職場の上司など、「周囲」はどう反応したか。35歳で公務員を辞めてフリーライターになった小林義崇さんに、当時の苦悩を振り返ってもらった。 若かりし“橋下徹弁護士”が「報酬の30%」を事務所に入れていた理由――全ての仕事は「表裏一体性」で考えよ

若かりし“橋下徹弁護士”が「報酬の30%」を事務所に入れていた理由――全ての仕事は「表裏一体性」で考えよ

この連載では大阪府庁、大阪市庁という巨大組織を率いたリーダー、橋下徹の仕事術をお届けする。組織を変革し、停滞の一途をたどっていた大阪を、圧倒的な実行力で立て直してきた橋下の働き方についての考え方に迫る。第1回目は、駆け出しの弁護士時代に、個人で受けた仕事の報酬の30%を事務所に納めていた理由や、そのときに大切にしていた考え方に迫る。 銀行業界の「ホワイト度が高い企業ランキング」、3大メガバンクを抑えて1位になったのは?

銀行業界の「ホワイト度が高い企業ランキング」、3大メガバンクを抑えて1位になったのは?

「ホワイト度」評価の平均値が高い順にランキングした「銀行業界の“ホワイト度が高い企業”ランキング」。2位「ゆうちょ銀行」、3位「三菱UFJ信託銀行」、4位「青森銀行」、5位「三菱UFJ銀行」と続いた。1位になったのは? 銀行業界の「仕事にやりがいを感じる企業ランキング」 3大メガバンクを抑えて1位になったのは?

銀行業界の「仕事にやりがいを感じる企業ランキング」 3大メガバンクを抑えて1位になったのは?

「キャリコネ」は、銀行業界の”仕事にやりがいを感じる企業”ランキングを発表した。3大メガバンクを抑えて1位になったのは? 働き方改革をリードするあの銀行だった。 上場企業の「想定時給」ランキング、3位三井物産、2位三菱商事 8000円超えで「ぶっちぎり1位」になったのは?

上場企業の「想定時給」ランキング、3位三井物産、2位三菱商事 8000円超えで「ぶっちぎり1位」になったのは?

上場企業の「想定時給」ランキング……。3位三井物産、2位三菱商事に続き「ぶっちぎり1位」になったのは? 25歳で「がん宣告」を受けた営業マンが「働くこと」を諦めなかった理由――企業は病にどう寄り添えるのか

25歳で「がん宣告」を受けた営業マンが「働くこと」を諦めなかった理由――企業は病にどう寄り添えるのか

病気になった人やその周囲を取り巻くストーリーを届ける新連載「病と仕事」――。病と仕事にまつわる実態を丹念に取り上げ、その一つ一つに向き合っていく。第1回目は25歳で「がん宣告」を受け、現在はがんに関する医療情報を届けている鳥井大吾さん。 ホリエモンが政治家に頭を下げてまで「子宮頸がんワクチン」を推進する理由

ホリエモンが政治家に頭を下げてまで「子宮頸がんワクチン」を推進する理由

ホリエモンはなぜ「子宮頸がんワクチン」を推進しているのだろうか。その裏には、政治に翻弄された「守れるはずの命」があった。 余命1年を宣告され単身渡米 がんを乗り越え「2度の世界女王」に輝いたバックギャモン選手

余命1年を宣告され単身渡米 がんを乗り越え「2度の世界女王」に輝いたバックギャモン選手

世界の競技人口3億人ともいわれている人気ゲーム「バックギャモン」で2度の世界チャンピオンに輝いた矢澤亜希子さん(38歳)。子宮体がんで余命1年と宣告されてから「世界」を獲るまでのサクセスストーリー。 ホリエモンが「ピロリ菌検査」と「HPVワクチン」を推進し続ける真意

ホリエモンが「ピロリ菌検査」と「HPVワクチン」を推進し続ける真意

ホリエモンこと堀江貴文が「予防医療」の必要性と意義を語る――。今回は「ピロリ菌検査」と、子宮頸がんを予防するための「HPVワクチン」を推進し続ける真意について。 ホリエモンが糖尿病の「不都合な真実」をホラー映画で訴える理由

ホリエモンが糖尿病の「不都合な真実」をホラー映画で訴える理由

ホリエモンこと堀江貴文が「予防医療」の必要性と意義を語る――。今回は堀江氏などが現在製作中の映画「糖尿病の不都合な真実」(仮)について。 ホリエモンが課題だらけの医療業界を斬る! 「大学の医学部で経営も教えるべき」

ホリエモンが課題だらけの医療業界を斬る! 「大学の医学部で経営も教えるべき」

ホリエモンこと堀江貴文が「予防医療」の必要性と意義を語る――。今回は医療業界の課題を指摘するとともに、一般の人が気付いていない糖尿病の怖さについて語った。