株価の下値めどとシナリオ 米国の8週間程度の活動自粛を織り込む金融市場:KAMIYAMA Reports(1/2 ページ)

仮に、5月10日ごろまで事実上の外出禁止を含む自粛ムードが続いた後、全米でウイルス収束の兆しが見え、2020年7−9月期に主要都市で経済活動が正常化に向かうのであれば、現在の日米株価指数の水準は、今後8週間は中止または延期のシナリオと整合的だと考える。

3月23日時点、日米の金融市場は米国の8週間程度の活動自粛後の回復を想定している、と筆者は考えている。米疾病対策センター(CDC)が3月15日、新型コロナウイルス感染拡大防止のために、スポーツを含めた「大規模行事や集会」を、今後8週間は中止または延期するよう勧告した(3月16日付AFP)。

仮に、5月10日ごろまで事実上の外出禁止を含む自粛ムードが続いた後、全米でウイルス収束の兆しが見え、2020年7−9月期に主要都市で経済活動が正常化に向かうのであれば、現在の日米株価指数の水準はこのシナリオと整合的だと考える。

見方を変えると、8週間程度の活動自粛は、リーマン・ショック時の半分程度の経済悪化(米国は2四半期程度のマイナス成長)と考えられるので、株価指数の下落率もリーマン・ショック時の半分程度と想定ができそうだ。仮にそうであれば、現時点で、「リーマン・ショック時と同じ想定」で株価の下値めどを考察することは行き過ぎだろう。ただし、ウイルスの収束時期を予測することは難しいため、8週間で収束の兆しがなければ、さらに下値不安が高まる恐れは残る。

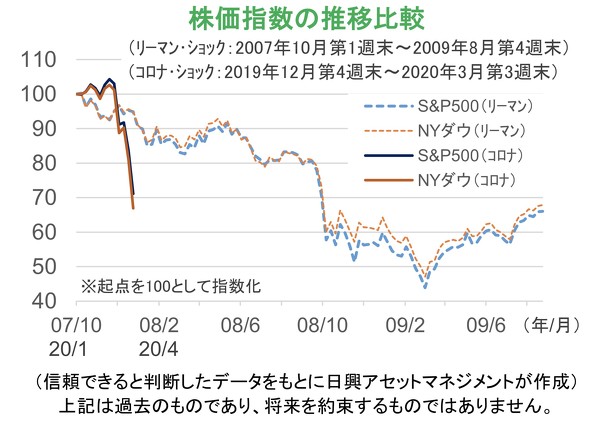

コロナ・ショックのスタートを2019年12月末(S&P 500で3,230.78、直前高値)、2007年10月末から2009年2月末までをリーマンショック時の下落期間として株価の下値めどを考えてみる。リーマン・ショックと同じ下落率(16カ月間で▲53%、月末ベース)になると想定すれば、8週間ではなく今夏まで収束しないと考えられる。

株価指数でみると、3月20日のS&P500(2,304.92)は2019年12月末から▲29%と、リーマン・ショックの下落率の半分程度で、リーマン・ショック並みならここから▲33%の1,533程度が下値めどとなる。

予想PBRでみると、S&P500はここから▲35%*、予想PERでみると、ここから▲43%程度**がありうる。

ただし、予想PERを想定する場合、予想EPSと株価の動きに時間差が生じるので、注意しておく必要がある。

- * 3月20日時点の2.5倍 ⇒ 2009年2月末時点の1.6倍に低下した場合

- ** 2007年10月末から2009年2月末の間に、予想EPSが▲34%、予想がPER▲28%になったことを当てはめ、3月20日時点から、予想EPSが▲34%(現状高止まりしているので低下率が高い)、予想PERが▲14%になった場合

注)数値はすべてS&P500

新型コロナウイルスの収束時期は予想できないが、金融市場は、現時点においてCDCが示した8週間の非常事態を収束のめどとして織り込み、世界的に2四半期程度のマイナス成長となった後、経済が正常化に向かう想定をしているようだ。逆にいうと、現時点でリーマン・ショック並みにマイナス成長が1年以上続く景気後退の想定は、CDCを参照する限り悲観的過ぎる。仮に前述の想定が正しいとすれば、現在の株価水準が下値めど、ということになる。

もちろんこの背景には、十分な金融・財政政策の実施が想定されている。ウイルスが収束するまでは、収束への期待感が市場心理を揺さぶるだろうが、主要中央銀行が最近発動した金融政策は、リーマン・ショック時以上に充実した内容で、一定の効果が期待できる。財政政策については、財政の支出規模と出動するタイミングが重要だ。

日米をはじめ主要国の緊急対応(所得補填など)は迅速、かつ十分な内容が期待できるが、例えば日本のように、景気の落ち込みから回復するための補正予算等について、与野党の攻防で審議が遅れることも予想される。しかし、適切な財政政策が示されるのであれば、一時的に多少の下落があったとしても(株価指数は数日で10%程度すぐ動いてしまうが)、収束シナリオが変わらなければ、下値模索は短期間に終わるだろう。

© Nikko Asset Management Co., Ltd.

関連記事

コロナ・ショックとリーマン・ショックの違い

コロナ・ショックとリーマン・ショックの違い

バブル崩壊とウイルス感染では景気回復が違うはずだ。株価の下げのめどと今後のシナリオを語ることは不可能への挑戦だが、現時点で市場で想定されている2四半期程度の消費低迷とその後の正常化を前提とすると、3月23日時点の日・米・欧の株価指数はおおむね悪材料を織り込んでいるとみられ、さらなる下げが長く続くとは考えにくい。 米国株はいま買いなのか?

米国株はいま買いなのか?

新型コロナウイルスの感染拡大懸念から、世界の株式市場が揺れ動いている。例えば米株価指数は、2019年の上昇のかなりの部分を帳消しにした。それでも、世界の中でとりわけ米国株は良い投資先なのか。 新型コロナ、米国感染拡大で影響を受ける日系企業は? AI分析で判明

新型コロナ、米国感染拡大で影響を受ける日系企業は? AI分析で判明

新型コロナウイルスの国内上場企業への影響予測を公開したxenodata lab.が、世界的な感染拡大にともない、AI解析による予測結果を更新した。米国で感染拡大が継続した際の影響として、特に自動車産業の減益可能性が高まった。 コロナ相場で要注意? 老舗企業に潜む「隠れ不動産会社」の見つけ方

コロナ相場で要注意? 老舗企業に潜む「隠れ不動産会社」の見つけ方

国内の不動産投資信託の状況を示す、東証REIT指数が大幅に下落している。そして上場企業の中には、“隠れ”不動産銘柄とも呼ぶべき企業が存在していることをご存知だろうか。 大荒れのコロナ相場、日本株を“爆売り”しているのは誰なのか

大荒れのコロナ相場、日本株を“爆売り”しているのは誰なのか

海外投資家は日本市場において3分の2近い売買シェアを誇る市場参加者だ。ここ1カ月間で、現物株式と指数先物を最も多く売り越したのも海外投資家だ。一方で、この下落でも買い向かっている市場参加者は個人投資家だ。