手数料を無料化して証券会社はどうやって利益を出すのか?(2/3 ページ)

なぜ取引を買うヘッジファンドがいるのか。まずは日米の株式取引所の違いから理解する必要がある。ほぼ全ての取引が東京証券取引所に集まる日本とは違い、米国では複数の取引所が存在する。ニューヨーク証券取引所(NYSE)、ナスダック証券取引所が2大巨頭だが、そのほかにもCBOEグループの取引所など16もの取引所が乱立している。

このとき、全ての取引所の取引情報を組み合わせて一つの板にするのではなく、各取引所はメイカー/テイカープライシングモデルという仕組みを取っている。これは取引所が、流動性をもたらした指値注文者(メイカー)に対価を支払い、その相手となって成行注文で応じる注文者(メイカー)から手数料を徴収するというモデルだ。

各取引所は利用者を増やし、板を活発にさせる目的でメイカーに対価を支払って呼び込んでいる。ちなみにこれは仮想通貨取引所でも一般的で、国内でもいくつかの取引所はメイカー/テイカーモデルを用い、指値の注文者に対価を支払っている。

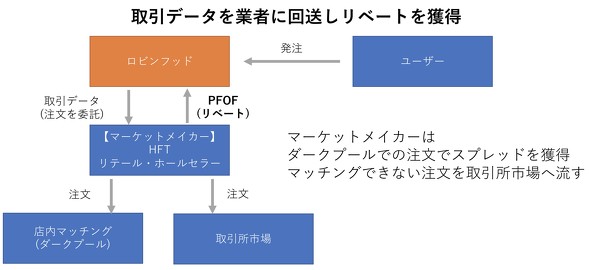

もう一つ、ヘッジファンド側の事業モデルも見ておこう。ここでいうヘッジファンドは、高頻度取引(HFT)事業を営むものだ。これは、複数の取引所の価格を見ながら、ゆがんだ価格があった瞬間にその差を取るという手法になる。「同じ銘柄がこっちでは99円、別の取引所では100円で売られている瞬間に、99円で買って100円で売る。取引のボリュームが多いほどたくさんマッチングできる。だから取引フローがほしい」(伊藤氏)

この市場のゆがみから収益を得る手法はスピード勝負だ。自分よりも先にほかのHFT事業者がゆがみに気づいてしまったら、ゆがみは解消されてしまうからだ。ここで、ロビンフッドから注文を買うことのメリットが出てくる。「ロビンフッドから来る個人の発注を受けて、平均よりも安いところがあったら、そこを注文をぶつけることができる」(伊藤氏)わけだ。

米国の収益化方法 銀行との連携、IFA

もう一方の手数料無料の証券会社、チャールズ・シュワブは収益化の手法が異なる。「ロビンフッドはトレーダー系が多いが、チャールズ・シュワブは資産形成系の利用者が多い」(伊藤氏)からだ。

チャールズ・シュワブの顧客はまとまったお金を証券会社に入れるが、そのすべてを投資に回さず現金で置いておく人も多い。この現金を、グループの銀行口座に入れて、米国債などに投資して金利を得るモデルが一つだ。

もう一つは独立系ファイナンシャルアドバイザー(IFA)との連携だ。米国では、証券会社と営業マンが分離しているところが多く、証券会社は取引プラットフォームを提供し、営業マンはIFAとして顧客にアドバイスを提供するという役割分担が進んでいる。チャールズ・シュワブはIFAに取引プラットフォームを提供し、顧客からの報酬をIFAと分配する形で収益を得ている。

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング