米ジャクソンホール会議でのパウエルFRB議長の講演を終えて:市川レポート 経済・相場のここに注目

パウエル議長は物価重視の姿勢を明示、9月に75bpの利上げを行う可能性にも改めて言及した

8月26日、ワイオミング州ジャクソンホールでの経済シンポジウム(通称「ジャクソンホール会議」)において、パウエル米連邦準備制度理事会(FRB)議長の講演が行われました。以下、講演内容のポイントを整理し、金融市場への影響について考えます。パウエル議長は講演の冒頭で、物価の安定がFRBの責務であり、インフレ率を2%に引き下げることが、最も重要な焦点であることを明言しました。

また、インフレ率の引き下げには、潜在成長率を下回る経済の成長が、長期間必要であり、家計や企業に何らかの痛みをもたらすだろうと述べました。足元の労働市場については、明らかに需給バランスが崩れており、インフレ率については、7月の低下は歓迎すべきだが、低下傾向にあると確信するには程遠いとの見解を示し、9月に75ベーシスポイント(bp、1bp=0.01%)の利上げを行う可能性にも改めて言及しました。

利上げ幅はデータ次第、将来のペース緩和の可能性を示唆、これも従来通りだが米株は大幅安

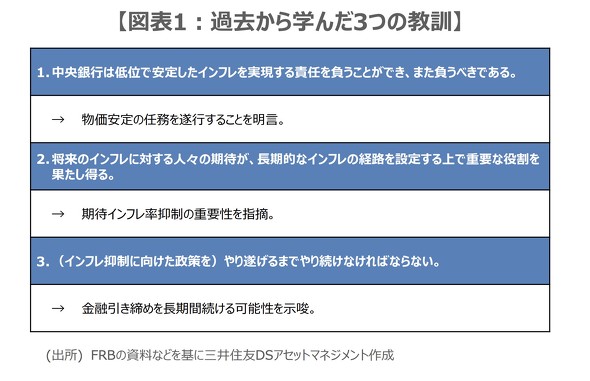

一方、9月の政策判断は、今後のデータや経済見通し次第であり、金融政策のスタンスがさらに引き締まるにつれて、ある時点で、利上げペースを緩めることが適切となる可能性があるとし、こちらも従来の見解を繰り返しました。そして最後に、インフレに関して過去から3つの教訓(図表1)を学び、それらを基に、インフレ率を引き下げる仕事が完了したと確信できるまで、強力かつ迅速な手段を講じると述べ、講演を終えました。

同日のニューヨーク市場の動きをみると、来年の緩和期待が大きく後退したとの声も聞かれるなか、ダウ工業株30種平均、S&P500種株価指数、ナスダック総合株価指数は、そろって前日比3%超、下落しました。一方、米10年国債利回りは3.04%水準(前日比約1.5bp上昇)、ドル円は1ドル=137円64銭水準(前日比約1円15銭ドル高・円安)で、ニューヨーク市場の取引を終了しました。

パウエル発言は当然の内容で、株安はやや行き過ぎ、その妥当性を理解すれば次第に落ち着こう

一般に、金融政策の効果が浸透するまでには、半年から1年ほどの時間を要するとされます。FRBは3月に利上げを開始しているため、雇用や物価に影響があらわれるのは、まだ先です。そのため、金融当局としては、現時点で利上げの手を緩めることはできず、タカ派姿勢を維持し、期待インフレ率を抑え込むことが必要であり、緩和期待は時期尚早となります。その意味で、今回のパウエル議長の発言内容は、「極めて当たり前」といえます。

実際、米10年国債利回りやドル円相場は、比較的落ち着いた反応となっており、フェデラルファンド(FF)金利先物市場でも、過度な利上げが織り込まれた訳ではありません(図表2)。ただ、米国株の反応は極めて大きく、やや行き過ぎのように思われますが、パウエル発言の妥当性を理解すれば、落ち着きを取り戻すとみています。金融市場はこの先、米利上げ継続を基本に、雇用や物価のデータを精査し、利上げペースを探っていくと考えます。

市川 雅浩(いちかわまさひろ) 三井住友DSアセットマネジメント チーフマーケットストラテジスト

旧東京銀行(現、三菱UFJ銀行)で為替トレーディング業務、市場調査業務に従事した後、米系銀行で個人投資家向けに株式・債券・為替などの市場動向とグローバル経済の調査・情報発信を担当。

現在は、日米欧や新興国などの経済および金融市場の分析に携わり情報発信を行う。

著書に「為替相場の分析手法」(東洋経済新報社、2012/09)など。

CFA協会認定証券アナリスト、国際公認投資アナリスト、日本証券アナリスト協会検定会員。

- 当資料に基づいて取られた投資行動の結果については、三井住友DSアセットマネジメントは責任を負いません。

- 当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

- 当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績および将来の予想であり、今後の市場環境等を保証するものではありません。

- 当資料は三井住友DSアセットマネジメントが信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

- 当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

- 当資料に掲載されている写真がある場合、写真はイメージであり、本文とは関係ない場合があります。

関連記事

相次ぐFRB高官のタカ派発言の読み方

相次ぐFRB高官のタカ派発言の読み方

このところ、米連邦準備制度理事会(FRB)の高官から、タカ派的な発言が相次いでいます。発言におおむね共通していることは、インフレは依然として高いという認識であり、また、米金融当局はインフレを2%の目標水準に戻すことをコミット(約束)しており、そのために必要なことをやるという意思表示です。 2022年7月FOMCレビュー〜2会合連続で0.75%の利上げを決定

2022年7月FOMCレビュー〜2会合連続で0.75%の利上げを決定

大方の予想通り0.75%の利上げを決定、声明では引き続きインフレ抑制の積極姿勢が示された。パウエル議長は今後の利上げについてデータ次第としながらも利上げペースを緩める可能性を示唆。株価はパウエル発言を好感、ただ実施の利上げペースは次回会合までの雇用や物価動向次第に。 2022年後半の米国株を展望する

2022年後半の米国株を展望する

2022年前半は、米国株にとって非常に厳しい局面となりました。米金融当局は、景気が多少減速しても、大幅利上げによってインフレを抑制するという姿勢を示していることから、三井住友DSアセットマネジメントでは6月20日、ダウ平均、S&P500指数、ナスダックの見通しを下方修正しました。 ナスダック総合株価指数の調整はそろそろ終了か

ナスダック総合株価指数の調整はそろそろ終了か

ハイテク株比率の高いナスダック総合株価指数は、2021年11月19日に史上最高値となる16057.44ポイントをつけた後、調整に転じました。今回は、昨年来のナスダックの調整局面が、終了に向かうか否かを考えてみます。 ロシアに依存しない世界経済を織り込み始めた株式市場

ロシアに依存しない世界経済を織り込み始めた株式市場

株式市場はロシアに依存しない世界経済の織り込みを開始、初期段階の不透明感が株安要因。

© 三井住友DSアセットマネジメント

Special

PR注目記事ランキング