荒波市場に船出、長期投資での強み見せるか ゴーゴー・バランス 5.5倍の狙いを聞く(1/4 ページ)

レバレッジ型バランスファンドの草分けとなった日興アセットマネジメントの「グローバル3倍3分法ファンド」。そのレバレッジ比率を5.5倍に上げた、「グローバル5.5倍バランスファンド」が登場した。

2018年10月の設定から約2年半で、純資産額が計4427億円まで増加した日興アセットマネジメントの「グローバル3倍3分法ファンド」(3倍3分法)。1年決算型と隔月分配型を合計した純資産で見ると、国内ファンド全体でも14位まで躍進した。

最大の特徴は、債券とREIT(不動産)と株式をバランスさせながら、先物を使ってレバレッジをかけ、3倍の運用額を実現している点だ(19年8月の記事参照)。レバレッジ型バランスファンドの先駆けであり、その後、各社からレバレッジを用いたバランスファンドが登場している。

今回、その日興アセットマネジメントから、レバレッジ比率を5.5倍まで高めた「グローバル5.5倍バランスファンド」(ゴーゴー・バランス)が登場した。2月12日に設定され、3月23日時点で約38億円の純資産となっている。3倍3分法との違いはどこにあるのか、またコロナショックによる基準価格への影響はどうなのか、商品を開発した有賀潤一郎部長に聞いた。

――グローバル5.5倍バランスファンド(ゴーゴー・バランス)では、さらにレバレッジ比率を上げた。どのような違いがあるのか。

有賀氏(以下有賀) グローバル3倍3分法を出してから、「もっとリスクテイクしたい」という声もあり、リスク許容度の大きい投資家がいることは分かっていた。ゴーゴー・バランスでは3倍3分法よりも、リスクを取れる投資家に買ってもらうことを目指している。

3倍3分法は、リスクが株式のファンドより低めになることを想定していた。ゴーゴー・バランスは、株式ファンドと同じリスクまで取れる人に向けている。どちらも、リスクあたりのリターンは、だいたい同じくらいになるように設計している。

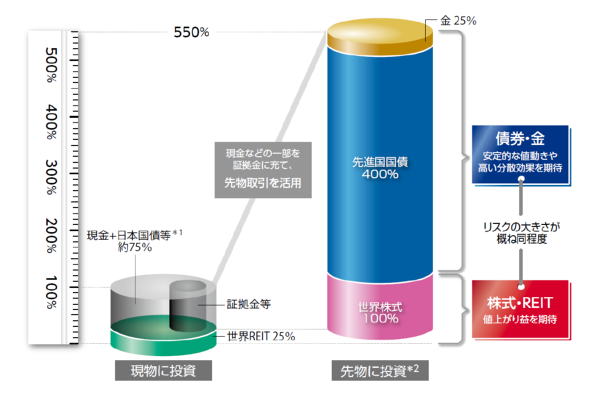

ゴーゴー・バランスの投資先イメージ。世界各国のREITと日本国債だけを現物として持ち、日本を含む各国の株式や各国の債券、そして金を先物で保有することで、レバレッジをかけ、投資金額の5.5倍の運用を行う(日興AM資料より)

Copyright © ITmedia, Inc. All Rights Reserved.

関連記事

「レバレッジに対する印象を変えたい」日興アセット「3倍3分法ファンド」が人気の理由

「レバレッジに対する印象を変えたい」日興アセット「3倍3分法ファンド」が人気の理由

日興アセットマネジメントの投資信託「グローバル3倍3分法ファンド」が人気。株式と債券、不動産という代表的な3つの資産に分散投資するだけでなく、レバレッジをかけて3倍の投資を行う。レバレッジのリスクとメリットを聞いた。 AIが投資する時代 「FOLIO ROBO PRO」はAIで何を予測するのか

AIが投資する時代 「FOLIO ROBO PRO」はAIで何を予測するのか

投資におけるAIの活用方法は幅広い。航空写真を使って原油のタンクや駐車場の混み具合をチェックし、需要予測を行うといったものから、SNSやニュースサイトの文章を解析して暴落の前兆を見つけ出すものまでさまざまだ。FOLIOが新しくスタートさせたROBO PROでは、各資産の将来の値上がり率(リターン)の予測にAIを使った。利用したのは、為替予測などで金融機関に幅広く採用されているAlpacaJapanの技術だ。 Fund of the Year 2019、「eMAXIS Slim」が上位占める

Fund of the Year 2019、「eMAXIS Slim」が上位占める

投資信託に関するブロガーが年に一度、支持する投資信託を選ぶ「投信ブロガーが選ぶ!Fund of the Year 2019」の発表が1月18日に行われた。1位となったのは三菱UFJ国際投信の「eMAXIS Slim 全世界株式(オールカントリー)」だった。 レバレッジ付き投資信託続々 機械学習も組み合わせた「米国分散投資戦略ファンド」

レバレッジ付き投資信託続々 機械学習も組み合わせた「米国分散投資戦略ファンド」

レバレッジ付きの投資信託が注目されている。新たに三井住友DSが開始する「米国分散投資戦略ファンド」では、1倍、3倍、5倍というレバレッジ付きの商品を用意することでリターンを拡大し、機械学習を使ってダイナミックにポートフォリオを調整する。 「売る人」がいないJ-REIT 好循環の中、リスクはどこに?

「売る人」がいないJ-REIT 好循環の中、リスクはどこに?

国内の不動産に投資するJ-REIT(不動産投資信託)が好調だ。2004年からの東証REIT指数を見ると過去最高値。配当利回りも3%台を維持している。この現状をどう見たらいいのか? またそこにはどんなリスクがあるのか。三井住友DSアセットマネジメントでREITを担当する、秋山悦朗シニアファンドマネージャーに聞いた。