時価総額4兆円のルナ、一夜で価値ゼロに ステーブルコインUSTはなぜドル連動が崩壊したのか:金融ディスラプション(5/5 ページ)

時価総額4兆円を超える仮想通貨でも、一夜で価値がゼロになることがある。今回、韓国のソウルに本社を置くテラフォームラボの仮想通貨「ルナ(Luna)」に起こったことがそれだ。

ほかのステーブルコインは?

今回、発行額2兆円を越える規模のステーブルコインが一夜にして壊滅した。ではほかのステーブルコインは大丈夫か?

まず実際のドルを裏付け資産として保有しているテザーUSD(USDT)とUSDコイン(USDC)は別格だ。一時はUSDTに裏付け資産が本当にあるのかという疑義が取り沙汰されたこともあるが、現在は監査が行われ、また米政府の規制の下にある。USTのような裏付け資産のスパイラル的な減少は、原理的にあり得ない。

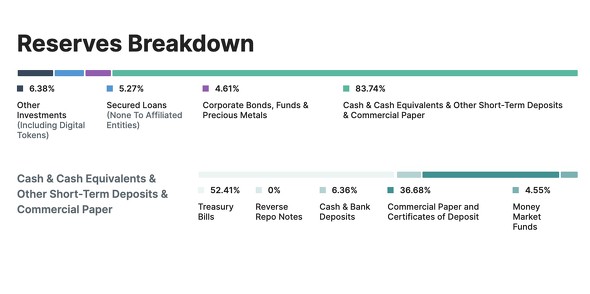

ただし「十分な裏付け資産を持たないステーブルコインの危険性が注目された形になり、USDT、 USDCの裏付け資産への注目が集まっている」とbitFlyerのアナリスト金光碧氏は指摘する。USDCの準備金はすべて現金と短期米国債(T-Bills)といった現金同等物で用意されているが、USDTについては現金または現金同等物は83.74%にとどまる。現金同等物の中身も、短期米国債やMMFが中心だ。

アルゴリズム型ステーブルコインの破綻は過去にもあったが、今回のUST破綻は規模が大きい。金光氏は「今後は規制でステーブルコインの裏付け資産の監査が厳しくなることが予想される」とした。

ではUST同様にアルゴリズムによってドル連動を保証するステーブルコインであるDAIはどうか。DAIも直近60億ドルを発行しており、時価総額16位に付けている。橋本氏はDAIについて、USTとの違いは「担保率が150%以上と高いこと、また担保のほとんどがUSDCとイーサ(ETH)であること」だと言う。つまり、法定通貨を裏付けに持つUSDCや、分散型アプリケーションの基盤であるETHを担保としていることで、ルナとは安定度が全く違うということだ。

今回の事件から教訓を導くのは、簡単そうで難しい。USTは法定通貨の裏付けなしに法定通貨と価値を連動させるという実験だったが、それは結局うまくいかなかった。保有者にとっては不幸な出来事だが、新たな価値を創造しようという仮想通貨のダイナミズムの失敗例の一つだともいえる。

Copyright © ITmedia, Inc. All Rights Reserved.

関連記事

仮想通貨全面暴落 ビットコイン2.8万ドル割れ ステーブルコインUSTとDeFiが震源地か?

仮想通貨全面暴落 ビットコイン2.8万ドル割れ ステーブルコインUSTとDeFiが震源地か?

仮想通貨の価格下落が加速している。5月12日、ビットコインはさらに値を下げ一時370万円となった。ドル建てでは、一時3万ドルを割った。1日で8.4%下落した。 ビットコイン急落、一時400万円割れ 半年間で半値に

ビットコイン急落、一時400万円割れ 半年間で半値に

5月10日、ビットコイン価格が急落し一時400万円を割った。11月に付けた直近の高値747万円から半年間で49%下落した。 ビットコイン離れ進む? 人気の仮想通貨に変化の兆し

ビットコイン離れ進む? 人気の仮想通貨に変化の兆し

仮想通貨の代表格といえばビットコインだ。すべての仮想通貨の起源であり、最も信頼されているものだ。しかし、2021年は絶対的王者であるビットコインが相対的に弱くなった年でもある。 仮想通貨の1年を振り返る 770万円最高値更新への道のり【前編】

仮想通貨の1年を振り返る 770万円最高値更新への道のり【前編】

仮想通貨にとって、2021年は復活の年だったと言えるだろうか。ビットコインの価格は770万円を超え、過去最高値を更新した。この1年、仮想通貨周りでどんなことがあり、そして22年はどうなるのか? ビットバンクの廣末紀之CEOと長谷川友哉マーケットアナリストの解説を元に、この1年の動向を振り返る。 光のDeFi、闇のDeFi 1週間で14億円を手にした”寿司”スワップの芸術的手法

光のDeFi、闇のDeFi 1週間で14億円を手にした”寿司”スワップの芸術的手法

暗号資産において2020年のトピックは分散型金融(DeFi)だ。夏以降、DeFi関連のトークンが急速な盛り上がりを見せ、DeFiに費やされる資金も急速に増加している。一方で、この盛り上がりで思い出すのは、17年に大ブームを巻き起こしたICO(イニシャル・コイン・オファリング)だ。1週間で、コピーしてトークンを売り出し、売り抜けるという、芸術的な手法を取ったスシ(寿司)スワップを例に、DeFiのブームの光と闇を探る。