政府の”景気後退宣言”から考える、コロナとバブル崩壊の意外な共通点:古田拓也「今更聞けないお金とビジネス」(2/3 ページ)

景気動向指数と株価のタイムラグ

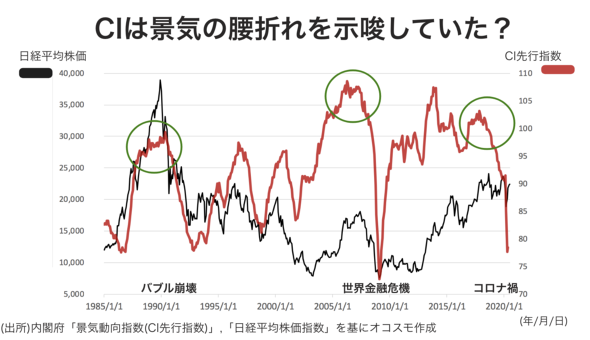

今回「景気後退認定」の根拠となる指数は、内閣府の景気動向指数研究会が公表する「景気動向指数」だ。今回は景気動向指数のうち内閣府が重視する「変動の大きさや量」を表すCI(コンポジット・インデックス)から確認したい。

今回確認するCI先行指数は、新設住宅着工床面積や新規求人数といった、景気に先行する代表的な11指数を合成した指数だ。図表は日経平均株価指数とCI先行指数を時系列で比較したものである。

これを見ると、1990年代に発生したバブル崩壊や、2000年代に発生したリーマンショックといった株価暴落の局面では、株価下落の前に景気動向指数の伸び率鈍化や腰折れが発生していることが分かる。

バブル崩壊の事例では、1988年5月からCIの伸び率が急激に鈍化しているにも関わらず、これまでの景気上昇のペースを上回るスピードで株価が伸びていた。

次に2008 年に発生したリーマンショック以降の世界金融危機についてみると、CI先行指数は株価暴落の2年以上前である06年5月の時点で既に天井をつけていた。さらに、景気に遅れて反映され、先行指数よりも確度が高い「CI遅行指数」も07年1月で天井をつけていたのだ。それにも関わらず、株価は半年以上も上げ続けた。

それでは足元の状況はどうだろうか。これをみると、景気動向指数は今年5月時点で78.4と、バブル崩壊による景気悪化がピークとなった1992年の11月に匹敵する悪化レベルであるとわかる。このまま第二波の影響が色濃く出てしまえば、ここ数十年の最低値72.2(世界金融危機)を上回る景気悪化が引き起こされる可能性がある。

バブル崩壊から現在まで、実に30余年の経験則を今回にも当てはまると仮定すれば、現状は「景気悪化に対して、日経平均株価がまだ反応していないだけ」とみることもできる。

ただし、CIの値を相対的にみると、既に歴史的にみて相当低い数値となっている。また、これまでの金融ショックの事例とコロナ禍が単純比較できることでないことも踏まえると、いまの株価水準が直ちに「危険である」と断定することもできない。いまは、コロナの第二波に警戒しつつ社会・経済の動向をさまざまな指標から見極めていく必要があるだろう。

関連記事

Go To “東京除外”で影響を受ける県・受けない県ランキング

Go To “東京除外”で影響を受ける県・受けない県ランキング

「地方の観光産業を救う」という名目で約1.7兆円もの予算が計上されたGo Toトラベルキャンペーンだが、人口最多の東京都が除外されたことで、本キャンペーンにおける経済効果の見積もりは当初から下方修正せざるを得ないだろう。東京都の除外で影響を受ける可能性が高いと考えられる都道府県と、そうでない都道府県を確認していきたい。 アフターコロナは「バブル一直線」? 上昇止まらない株価

アフターコロナは「バブル一直線」? 上昇止まらない株価

足元の景気動向は、コロナ前と同じレベルまで回復しているとはとても言い難いなか、日経平均株価の反転攻勢が止まらない。6月3日の日経平均株価は2万2613円と、コロナ前の水準まで回復した。その背景には、コロナ禍中の緊急的な金融政策の存在が大きいと考えられる。 オープンハウスがコロナでも”契約件数大幅増”を達成できたワケ

オープンハウスがコロナでも”契約件数大幅増”を達成できたワケ

コロナ禍の中大きな影響を受けた不動産業。しかし、そんな状況下で異彩を放つ企業が存在する。それは、オープンハウスだ。コロナ禍前を上回る水準で株価が推移している。その背景には、リモートワークが広まる中で、同社が得意とする低価格な戸建ての需要がある。 コロナ禍で産業構造は変化しているのか

コロナ禍で産業構造は変化しているのか

産業構造変化の観点からみると、経済と主要株価指数は以前から乖離しており、今回のコロナ・ショックで偶然に加速した。数年かかると思われた変化が、コロナ・ショックをきっかけに一気に進んだ面はあるが、ショック自体が業種別比率の変化の方向を変えたのではない。 コロナ・ショック後の経済成長と景気

コロナ・ショック後の経済成長と景気

コロナ・ショックは、失業者数などでみるとリーマン・ショックを超えるとみられるが、財政出動や金融支援、ロックダウン(都市封鎖)などの解除で短期間でいったん終息するとみている。そうなれば景気サイクルとみてよいだろう。 コロナ後の世界 緊急事態から格差縮小へ

コロナ後の世界 緊急事態から格差縮小へ

財政政策の重要性について、コロナ・ショックの前後で社会の認識が大きく変わる。財政政策を担当する政府と、金融政策を担当する中央銀行の重要性が増すだろう。「コロナ後」の人々は、政府の管理などを以前よりも信頼するようになり、“自由からの逃走”(権力への依存)の傾向が強まるかもしれない。また、GAFAなどと呼ばれるSNSの「プラットフォーマー」たちは、社会的存在意義が増すとみている。 コロナ・ショックからの回復を支える財政拡大

コロナ・ショックからの回復を支える財政拡大

過去最大級の経済対策を決定した日本では、今後感染拡大防止が奏功した段階で、地域活性化などのアイデアの具体化を含む追加対策が打ち出されることになるだろう。米国では、追加の経済対策が議論され始め、欧州でもEUがルールを一時緩和し、機動的な財政政策が打てるようになった。

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング