6兆円が消えた「LUNA-UST騒動」 危ないステーブルコインの特徴:古田拓也「今更聞けないお金とビジネス」(3/3 ページ)

なぜ、アルゴリズム連動型のトークンが人気を博したのか

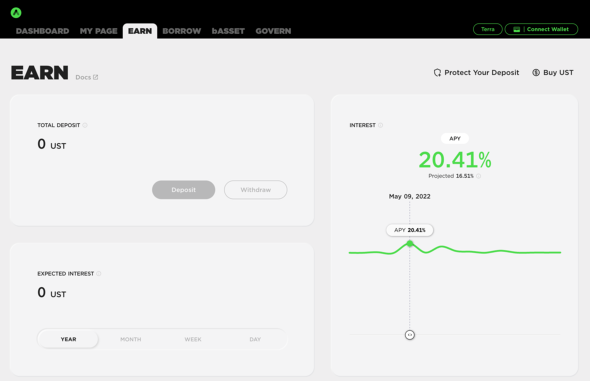

USTが投資家の魅力を惹きつけた最大の理由が、分散型金融市場(DeFi)における利回りの高さだ。

投資家はステーブルコインをうまく使うと、ペッグしている法定通貨の政策金利以上に利回りを獲得できる。投資家は、ステーブルコイン同士を分散型のDeFiプラットフォームにステーキング(預ける)することで、場合によっては年利で20%を超えるリターンを獲得することができていた。

米国の政策金利は現状で1%であり、米国株の年率リターンがおよそ10%程度であることを踏まえると、このリターンは破格だ。しかし、高いリターンは元本毀損(きそん)のリスクの高さも表しているというべきだろう。

ここまで考えると、アルゴリズム連動型のUSTはとんでもない暗号資産とも思える。しかし、オリジナルの米ドルも実は似たようなものだ。米ドルに担保があるかといわれれば「無い」が答えになるからだ。

純金と米ドルの兌換(だかん)を保証する金本位制を廃止したニクソン・ショック以来、法定通貨は「国家の信頼」を担保に紙幣を供給している。仮に法定通貨に全て裏付けがあったとしたら、日銀が金融緩和を行う時に、行員総出で金山を掘り進めなければならなかったはずだ。

元も子もないことをいえば、法定資産担保型や暗号資産担保型も、結局は担保がなく、国家への信頼が礎となっている法定通貨に基づいた価値算定がベースとなっているに過ぎない。

結局のところ、「どれくらいその資産が信頼できるか」の度合いが高いほど「利回りは低く」なり、その度合いが低ければ「利回りが高くなる」。

危ないステーブルコインを見分ける上では、やはり利回りがその通貨の政策金利を超えているか否かが一つの基準となるだろう。少なくとも、USTは米ドルと同じでありながら米株式の2倍の利回りである年率20%の利回りを提供していた。

うまい話の裏には、常に隠れたリスク要因があることを深堀すべきである。

筆者プロフィール:古田拓也 カンバンクラウドCFO

1級FP技能士・FP技能士センター正会員。中央大学卒業後、フィンテックベンチャーにて証券会社の設立や事業会社向けサービス構築を手がけたのち、2022年4月に広告枠のマーケットプレイスを展開するカンバンクラウド株式会社を設立。CFOとしてビジネスモデル構築や財務等を手がける。Twitterはこちら

関連記事

「年収1000万でも苦しい」……貯金100万円未満の「高所得貧乏」が“倍増”している理由

「年収1000万でも苦しい」……貯金100万円未満の「高所得貧乏」が“倍増”している理由

このところ「世帯年収が1000万円を超える高所得者の生活は、優雅なものではなくむしろ苦しい」という価値観が広がりを見せている。年収1000〜1200万円世帯における“高所得貧乏”の増加は顕著で、その伸び率は前年比で倍増している。 時価総額4兆円のルナ、一夜で価値ゼロに ステーブルコインUSTはなぜドル連動が崩壊したのか

時価総額4兆円のルナ、一夜で価値ゼロに ステーブルコインUSTはなぜドル連動が崩壊したのか

時価総額4兆円を超える仮想通貨でも、一夜で価値がゼロになることがある。今回、韓国のソウルに本社を置くテラフォームラボの仮想通貨「ルナ(Luna)」に起こったことがそれだ。 仮想通貨全面暴落 ビットコイン2.8万ドル割れ ステーブルコインUSTとDeFiが震源地か?

仮想通貨全面暴落 ビットコイン2.8万ドル割れ ステーブルコインUSTとDeFiが震源地か?

仮想通貨の価格下落が加速している。5月12日、ビットコインはさらに値を下げ一時370万円となった。ドル建てでは、一時3万ドルを割った。1日で8.4%下落した。 仮想通貨を大暴落に導いた“ESG”とは何者なのか

仮想通貨を大暴落に導いた“ESG”とは何者なのか

あのイーロン・マスク氏も太鼓判を押していたビットコインが、今大暴落している。この暴落相場の背景には、中国による規制や、納税のための換金売りのタイミングが重なった点ももちろんあるが、やはり最大の要因はESG懸念に基づくマスク氏の「心変わり」にあると見られている。 エルサルバドルがビットコインを法定通貨にして大損? IMFも懸念を表明した理由

エルサルバドルがビットコインを法定通貨にして大損? IMFも懸念を表明した理由

今がバブルにあるかといわれるかといわれれば、そうでないのかもしれない。しかし、エルサルバドルが国家が発行権を持たないビットコインを法定通貨としたことは、上記のバブル列伝と肩を並べる“無謀なこと”と、将来評価される可能性がある。

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング