小売、銀行、交通業──広がるポイント経済圏に学ぶ、“顧客を離さない”方法:データが生み出す新ビジネス(2)(1/2 ページ)

著者プロフィール:柏岡潤

リードインクス株式会社 代表取締役社長 兼 CEO

2006年にソフトバンクに入社後、法人/個人向けセールスに従事。

2018年よりグループ内でInsuretechを活用した事業展開を担当。現在はFintech事業推進の統括部長及びリードインクス社の代表取締役社長 兼 CEOを務める。

Webサイトはこちら

人口減に伴い、多くの企業が従来のやり方を維持するだけでは顧客の増加を見込めなくなってきました。既存顧客のデータ活用を通じて、新たな事業に乗り出す動きがさまざまな業界で活発化しています。事業融合とデータ活用について、具体的な業界ごとの事例とその可能性を考察します。

ポイント経済圏を支える「3つの役割」

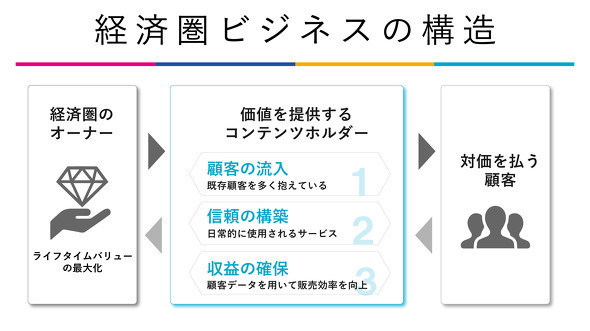

本論に入る前に、新規事業開発の全体像を把握するため「〇〇経済圏」ビジネスの構造について考えてみましょう。ECサイトなどのポイントを軸に、独自のポイント経済圏を築くビジネスです。

経済圏ビジネスに存在するプレイヤーは主に「経済圏のオーナー」「経済圏越しに顧客へ価値を提供するコンテンツホルダー」「価値を受益しながら対価を払う顧客」です。

オーナーは、顧客を自分の経済圏に誘引し、できるだけ長く、そしてできるだけ多く、経済圏の中で活動してもらうことを目的として事業を行います。つまり、ライフタイムバリュー(LTV)の最大化が目的となるのです。

コンテンツホルダーがその目的に沿って

- カスタマータッチポイントとして集客を行い、多くの顧客を流入させる役割

- エンゲージメントを高め、頻繁に来訪してもらう役割

- 収益を確保する役割

という、大きく3つの役割を担うことで、経済圏が活性化します。

デジタルでもリアルの世界でも、経済圏ビジネスでは集客ができることや既存顧客が多いことは非常に価値が高いため、必然的に経済圏のオーナーは上記のカスタマータッチポイントを担う事業者が中心となることが多いのです。デジタルならばPayPayなどのキャッシュレス決済サービス、リアルの世界では家電量販店やショッピングモールが想像しやすいでしょう。

このように、経済圏における主なプレイヤーと役割を整理しておくことで、共創型の新規事業開発を行う際に、自社がどのポジションで強みを発揮しやすいかが捉えやすくなります。

既に顧客を確保できているのであれば1(顧客の流入)、日常的に使用されるサービスを想定していれば2(信頼の構築)、収益性が高く、顧客データの活用で販売効率が向上するのであれば3(収益の確保)の役割で強みを発揮することができるのです。

「配車アプリ」で有名な東南アジアのGrab社を例に挙げれば、

- ライドシェアサ−ビス

- 食品配達サービス・デジタル決済

- 金融サービス

と表せます。彼らは、自社のサービスがユーザーにとって「Stick」(ひきつける魅力)な体験をどれだけ届けられるのかという点を非常に重視しており、「日々、繰り返し使ってもらえるもの」のUXに注力し、顧客流入とその顧客をいかに維持するかにフォーカスしていると話しています。

彼らが大切にしている言葉に「We’re all in」「Driving Southeast Asia FORWARD by creating economic empowerment for everyone」があります。あえて日本語にするならば「(Grabの)アプリにはなんでも揃っている」「(Grabの)アプリを通じて東南アジアを前進させる」といったところでしょうか。

銀行も異業種も参入する「BaaS」

異業種参入も相次ぐ業界として、まずは銀行業界を考察してみましょう。

世界の銀行業界は新型コロナウイルスのパンデミックの影響により、大きな変革を迫られています。デジタル化やオンライン化の進行、ローンの延滞率上昇、低い金利環境による利益圧迫、独自のデジタル通貨発行といったフィンテック企業との競争など、多くの課題を抱えています。

一方で、コロナ禍をきっかけにDXが進展し、AIやブロックチェーン技術の活用が加速しています。また、ESG投資の需要増加に伴い、サステナビリティ経営の推進や環境への配慮を組み込んだ新たなビジネスモデルの構築が求められています。

日本においても同様に、新型コロナウイルスの影響による業態転換が求められています。また、人手不足や人口減少による店舗数の見直しやデジタル化による効率化が求められ、新たなサービスの提供が進んでいます。

加えて、地方銀行や信用金庫などの地域金融機関も人口減少や超高齢化社会の影響を受け、これまでと同じ取り組みを続けることが難しくなっています。そのため、各地の金融機関が統廃合を進め、一部ではデジタル化の推進や、地域や他企業との連携強化を模索しています。

こうした課題に対して、銀行業界はBaaS(Banking as a Service)を通じたシステム上の横展開や金融マーケティングとの連携という形で新たな展開を進めています。BaaSに関しては2020年頃から異業種の金融サービス提供が20件近く相次いで開始されています。

銀行側では顧客獲得のためのチャネル確保や新たな収益源の確保として、異業種側では事業の多角化、本業への相乗効果を狙っています。すなわち、今までの対面型の銀行事業や金融商品を単純にデジタルチャネルで提供するだけでなく、その関連サービスの全てを統合したパッケージを提供することで、顧客に対する一貫したエクスペリエンスを実現し、異業種の顧客に対する新たなエンゲージメントの強化を行い、長期的な顧客ロイヤリティーを構築する戦略が進んでいるのです。

従来、銀行はその事業柄、優越的立場に立っており、それを防止する上で対面販売における弊害防止措置などの制度が設けられていました。一方で、異業種の事業かつデジタルの世界においては、来訪する顧客から許可を得て、情報を取得し、有益なサービスのレコメンドすることはごく一般的に行われています。

データ活用の観点から、銀行業界での金融商品やサービスは、有益な顧客データを多く収集するために絶好の機会となり得ます。購買履歴や金融取引の履歴は、これまでのデジタルビジネス上で得られる顧客の行動傾向に新たな示唆を与え、ニーズをより深く理解することが可能となり、さらにパーソナライズされたサービス提供やマーケティング活動の最適化につながる可能性が大いにあると感じています。

関連記事

担保不要、4営業日で資金提供 三菱UFJ信託銀行が参画する「スタートアップへの新たな資金供給法」とは?

担保不要、4営業日で資金提供 三菱UFJ信託銀行が参画する「スタートアップへの新たな資金供給法」とは?

三菱UFJ信託銀行は、フィンテックスタートアップのYoii(ヨイ)が組成するスタートアップへの資金提供に特化した総額11.3億円のファンドにアドバイザリーおよび出資者として参画する。Yoiiが組成するのは「融資でも、出資でもない」新たな仕組みで、スタートアップに成長資金を提供するものだ。どのような仕組みなのか? Mastercardが「VISAを上回っている」と評価される理由

Mastercardが「VISAを上回っている」と評価される理由

米Mastercardは、従来のカードネットワーク提供を補完する周辺サービス、特にサイバーセキュリティやデータ関連サービスの販売で、収益を拡大している。

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング