日本の金融所得税、実は庶民にとっては世界屈指の重税:古田拓也「今更聞けないお金とビジネス」(2/3 ページ)

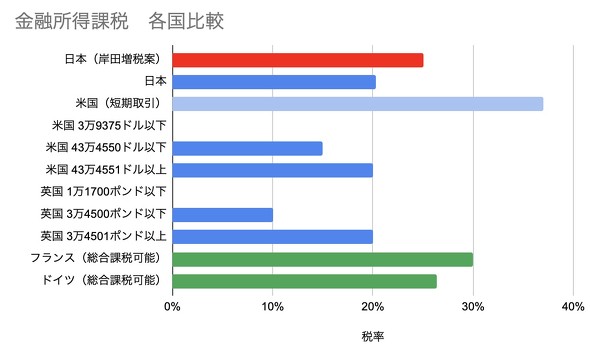

岸田文雄総理は、金融所得課税を当面の間は引き上げない方針を述べた。この「当面」という言葉尻をとらえると、じきには増税するということになる。しかし、足元でささやかれている一律25%への増税は、本当に必要なのだろうか。実のところ日本は、我々一般人にとっては金融所得税がとても重い国でもある。増税するにしても制度設計から抜本的に見直す必要がある。

具体的には、上記の考え方で算出した所得が3万9375ドルまでであれば、金融所得税はゼロとなり州・地方政府税のみの負担で済むのだ。3万9376ドルから43万4550ドルまでが15%、43万4551ドルからが20%となる。

英国も米国と同様に、給与所得等と金融所得のグループから算出する段階課税制を採用しており、その税率は10%と20%の二段階となっている。年間1万1700ポンドの非課税枠があり、3万4500ポンドまでが10%、それ以上の金融所得税が20%となる。

一方で、フランスとドイツは異なるアプローチを採る。フランスの場合は所得税12.8%に社会保障関連税17.2%の30%。ドイツの場合は所得税25%に付加税1.375%が付いて26.375%となっている。ただし、両者は金融所得について、分離課税か総合課税かを選択できる。そのため、合計の所得水準が低く、総合課税に切り替えた方が税率の点で得な場合は、累進課税方式である30%総合課税に切り替えられる。

つまり、米国・英国では所得が低い場合は金融所得税も低くなる点で、一律課税の日本よりも格差是正に適合的な制度となっている。フランス・ドイツでは確かに名目の税率は日本よりも高いが、金融所得が低い場合は総合課税に切り替えることで、実質的に段階課税と同じ処理ができているといえる。

一方で日本は、段階課税でもなければ総合課税に切り替えることもできない。したがって、金融所得が小さいものほど負担が大きいという逆進性が強い設計となっているのだ。

給与との比較で考えよう。給与で100万円稼いだ場合、所得税はゼロだ。一方で資産運用によって100万円稼ぐと約20%課税されるため、所得が低いうちは資産運用が税金的には不利になる。

一方で給与が1800万円を超える場合、この部分は住民税と合わせて50%が課税されるが、資産運用であれば約20%の課税で済む。所得が高くなるほど、資産運用が有利になるという制度設計になっているのだ。

したがって、一律で増税すると資産運用が不利になる一般人が増加し、貯蓄から投資への移行がスローダウンする可能性が高いばかりか、高所得者は依然として資産運用が税金的に有利な状態が続くため、格差をむしろ助長すると考えられる。

Copyright © ITmedia, Inc. All Rights Reserved.

関連記事

立民「年収1000万円以下所得税ゼロ」 1番トクするのは高収入の独身ビジネスマン?

立民「年収1000万円以下所得税ゼロ」 1番トクするのは高収入の独身ビジネスマン?

衆院選マニフェストの中でも目を引くのが、立憲民主党の掲げる「年収1000万円未満世帯の所得税免除措置」だ。立憲民主党の枝野代表は「経済を良くするには、分厚い中間層を取り戻し、あすの不安を小さくすることが大事」と発言しており、実現すれば家計の負担が減少すると巷でも歓迎する意見も散見される。 金融所得課税と1億円の壁

金融所得課税と1億円の壁

足元で続く日経平均の下落は岸田氏が掲げる金融所得課税の見直しを嫌気した反応との声も。金融所得税率が一律のため年間所得1億円超で所得税負担率が低下する1億円の壁が発生。金融所得課税の見直しは、株安要因の1つと思われるが、市場では冷静な物色の動きもみられる。 “落ち目”の日経平均、任天堂の採用でも復権は厳しいワケ

“落ち目”の日経平均、任天堂の採用でも復権は厳しいワケ

ノーベル文学賞に毎回有力候補として名前が挙がる村上春樹氏と同じように、日経平均にも長年組入が待望されている“有力候補”がいる。その中でも、今回日経平均にようやく組み入れられることとなった「任天堂」は、毎年の銘柄入れ替えのタイミングで有力候補として名を挙げられてはその座を逃し続けてきた。 資産1億円以上の富裕層、132万世帯に増加 2005年以降最多に

資産1億円以上の富裕層、132万世帯に増加 2005年以降最多に

野村総合研究所は12月21日、日本の富裕層についての推計調査を発表した。それによると、金融資産1億円以上の「富裕層」「超富裕層」の世帯数は132.7万世帯となり、2005年以降最も多かった前回調査(17年)126.7万世帯から6万世帯増加した。アベノミクスが始まった2013年以降、一貫して増加を続けている。 楽天で相次ぐ“ポイント改悪”……それでも顧客は流出しない?

楽天で相次ぐ“ポイント改悪”……それでも顧客は流出しない?

楽天ゴールドカードのポイント還元率が減少するまで、あと3週間を切った。楽天がポイントにメスを入れる背景には、国際会計基準(IFRS)ではポイント還元のカットは売上高を直接押し上げる効果があるからだ。一方で、このようなポイント還元のカットが今後幾分か重なったとしても、急激な顧客離れは起きにくいと考えている。なぜなら、顧客のスイッチングコストが大きいからだ。