松井証券×JCBが挑むクレカ積立 赤字は避けられないのに、なぜ勝負するのか:「ポイント経済圏」定点観測(3/5 ページ)

投資信託のクレカ積立市場に、ネット証券最後発の松井証券と、大手カード会社で唯一参入していなかったJCBが参入する。「採算がとれない」といわれている市場に、なぜ参入したのか。背景を取材すると……。

買付・保有の“二重還元”で勝負

では還元率を上げることなく、後発でどうこのシビアな戦いに挑むのか。増田氏は「二重の還元」を掲げる。クレカ積立による買付時の還元に加え、投資信託の保有残高に対して最大1%のポイントを付与する仕組みを武器にする。「クレカ積立だけのスペックで競争するのではなく、総合的なサービスで勝負したい」と狙いを説明する。

投資信託の残高に応じたポイント還元は、ネット証券各社が提供している。ただし、その最大還元率でトップを走るのは、実は松井証券だ。投資信託では、投資家は毎年、運用の対価として信託報酬を支払う。この信託報酬は運用会社、信託銀行、そして販売した証券会社で分け合う仕組みだ。松井証券の特徴は、この販売会社取り分を全額、顧客にポイントで還元する点にある。

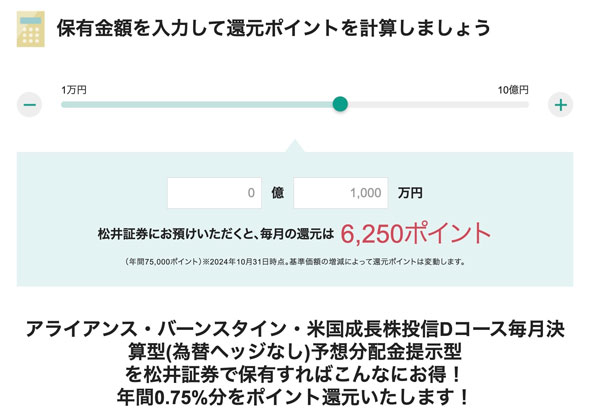

信託報酬の高い投信において、他社を上回る還元率となる投信残高ポイントサービスが松井証券の特徴の一つだ。人気の「アライアンス・バーンスタイン・米国成長株投信Dコース毎月決算型(為替ヘッジなし)」では、1000万円分を預けると毎月6250ポイントが還元される

この仕組みは、アクティブ運用の投資信託への投資で特に効果を発揮する。信託報酬が高いファンドほど販売会社の取り分も大きくなり、結果として顧客への還元率も高くなるためだ。一般的にアクティブ型の投資信託は信託報酬が高く設定されており、還元額は大きくなる。例えば、人気の低コストインデックスファンド「オルカン」では投信残高に対する還元率は0.0175%、100万円投資しても年間175円の還元にすぎない。

一方、松井証券での資金流入ランキング1位となっている「アライアンス・バーンスタイン・米国成長株投信Dコース毎月決算型(為替ヘッジなし)」では、信託報酬1.727%のうち0.75%がポイント還元される。100万円の投資なら年間で7500円が還元されるわけだ。つまり、信託報酬は高めだが、その分還元額も大きい。結果として、信託報酬の高いアクティブファンドは松井証券で購入するのが得策という状況が生まれている。

投資信託の残高に応じたポイント還元は、2023年末から本格的に展開している。効果は着実に表れており、投資信託の残高は1年で1500億円から3000億円へと倍増した。売れ筋ファンドの顔ぶれも変化し、当初は低コストのインデックスファンドが上位を占めていたが、徐々にアライアンス・バーンスタインなど信託報酬が比較的高いアクティブ型投信の人気が高まってきた。

Copyright © ITmedia, Inc. All Rights Reserved.

関連記事

三井住友カードのクレカ投信積立で“大改悪” 5大ポイント経済圏の最新動向

三井住友カードのクレカ投信積立で“大改悪” 5大ポイント経済圏の最新動向

企業が発行するポイントが消費活動に欠かせないものになってきた。多くのユーザーが「ポイ活」にチカラを入れているようだが、企業側はどのような囲い込みを図っているのか。最新動向をまとめてみた。 コンビニポイント戦争勃発 セブンVS.ローソン、業界の勢力図はどうなる?

コンビニポイント戦争勃発 セブンVS.ローソン、業界の勢力図はどうなる?

クレジットカード会社と通信大手による新たなポイント経済圏競争が激化している。大手コンビニチェーンを巻き込むことで、未来はどうなる? 楽天、PayPay、Vポイント 国内2.5兆円市場を制するのはどこか

楽天、PayPay、Vポイント 国内2.5兆円市場を制するのはどこか

ポイント経済圏が日本の消費行動を大きく左右する時代になった。J.D.パワー ジャパンが実施した調査をみると、各社の現状と課題を浮き彫りにしている。具体的には……。 アプリ統合で反転攻勢 「楽天ペイ」の“現在地“は? ポイント経済圏の行方

アプリ統合で反転攻勢 「楽天ペイ」の“現在地“は? ポイント経済圏の行方

楽天ポイントという最強のポイントを持つにもかかわらず、リアル店舗での決済ではいまひとつ出遅れ感もあった楽天ペイ。反転攻勢に出ようとしているが、どのように?