第2回:今、注目のFinTechサービス(海外編):今さら聞けない「FinTech」の基礎知識

国内外で大きな注目を集めているFinTechだが、一体、どんなサービスが登場しているのか。海外の例を見ていこう。

日本では、2015年頃から注目され始めたFinTechだが、海外では、2000年代中盤頃から注目されていたのをご存じだろうか。

通常、新しいITサービスは、アメリカのシリコンバレーで誕生し、米国内、そして英語圏の国々へと広がった後、日本に上陸するのが定石である。FinTechも同じ変遷で、2000年代中盤頃に米国・海外から拡がり、日本には2014年頃にようやくその“概念”が上陸した状態である。

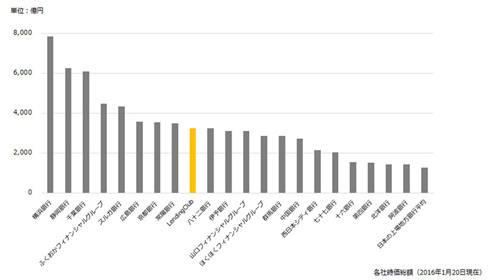

その間に、海外におけるFinTechの担い手であるベンチャーの中には、既にスタートアップのステージを超える企業も現れている。例えば、融資分野のサービスで注目を集める「Lending Club」は、2007年の創業から7年後の2014年に上場し、現在の時価総額は約3000億円(2016年1月20日現在)である。これは日本でいえば、地銀中位行くらいの企業規模だ。EC決済・送金分野の老舗であるPayPalに至っては、今や、時価総額5兆円規模の巨大企業に成長している。

海外の注目FinTechサービス お金のマーケットプレース「Lending Club」

さまざまなFinTechサービスが相次いで登場する中、海外では今、どんなサービスが注目されているのか。海外の事例を見ていこう。

さきに登場した米FinTechサービスのLending Clubは、融資領域サービスの注目株。次のような仕組みで個人間のお金の貸し借りをサポートする融資プラットフォームだ。

- お金を借りたい人(借り手)が自身の情報をLending Clubサイトに登録する。

- Lending Clubは、資産や負債、過去の返済実績などの独自ロジックで借り手を審査し、借り手のランキングを行う(ランキングにより借入れ金利などの条件が異なる、いわば「格付け」のイメージ)。

- お金を運用したい人(貸し手)は、Lending Clubサイトに表示される借り手の中から、条件に合う借り手を選び、資金を貸すことで資金を運用する。借り手のリスクに応じて金利水準が異なるため、貸し手側はリスク許容度と運用利回りを勘案しつつ、分散投資を行える。

サービスのベースとなっているのは、インターネットの登場によって一般的になった“C2C”、”P2P”を、お金の分野にも応用するというアイデア。IT主体の運営でコストを削減することにより、従来の金融機関より有利な金利を提供することを可能とした「お金のマーケットプレース」のビジネスモデルである。

クレジットカードの債務の借り換えニーズが多い一方、積極的な個人投資が浸透し、借り手/貸し手のニーズがあった米国において、リーマンショックで金融機関が個人融資に傾倒できないという時代環境にもマッチしたサービスとして成長してきた。

さらに、日本で代表的な“C2C”であるヤフオクに、今や多くの事業者が出店して販売しているように、Lending Clubにおいても機関投資家や金融機関が新たな資金運用手段として注目しており、それが一段の成長ドライバーとなっている。

スマホだけで完結する国際送金サービス 「WorldRemit」

次に紹介するのは、英送金領域サービスの「WorldRemit」。送金というと、日本では銀行で行うイメージが強いが、出稼ぎ労働者など銀行口座を持てない層が多い海外では、母国への送金用途でFintechサービスを利用する人も増えている。

WorldRemitも、こうしたユーザーを対象とするサービスの一種で、スマートフォンだけで完結する個人向けの国際送金サービスを提供。これまでの調達額は約147百万米ドル(約175億円)にのぼっている。

このサービスのポイントは次の4点だ。

- WorldRemitは「送金」であるが、送るのは“現金”ではなく、基本的に、“Airtime”、すなわち携帯電話のプリペイドチャージを「送る」サービスである(クレジットカードや銀行口座からの送金も一部可能)。

- 送金する人は、受取人の携帯番号、金額、送金資金の受取方法などを入力する。

- 受取人には送金を知らせるSMSが送られ、すぐにAirtimeが追加される。

- 国により、Airtime追加ではなく、銀行口座への入金、取次店での現金受取りなどの形でも受け取れる。

WorldRemitは、銀行口座を持たなくてもスマートフォンさえあれば送金できるため、交通機関などのインフラが整備されておらず、また、銀行口座を持てない人も多い新興国では貴重で手軽な送金インフラとなっている。

このように海外においては、各国の生活インフラや社会構造、時代背景に対応したさまざまなFinTechサービスが登場し、既に人々の暮らしの中に浸透し始めている。

なお、日本においては、大手送金ベンチャーは登場しておらず、ベンチャーの先手を打って、銀行が新たな送金サービスに取り組む気配をみせている。

著者プロフィル:吉岡優

GMOペイメントゲートウェイ上席執行役員。1988年東京大学法学部を卒業後、三菱銀行に入行。1997年ノースウェスタン大学経営大学院卒業。その後、ニューヨーク支店、システム部、マーケティング部等を経て、2009年にイーネット取締役企画部長就任、2013年よりGMOペイメントゲートウェイに入社し、決済・金融分野での製品戦略、新規事業企画を担当。

関連記事

第1回:FinTechとは何か

第1回:FinTechとは何か

今やIT/ビジネス系のニュースで、この言葉を目にしない日はないほどの盛り上がりを見せている“FinTech”。なぜ、急に注目されるようになったのか、私たちの仕事や暮らしをどのように変えていくのか、本連載で解説します。 FinTech、IoT、セキュリティ――ハギー流の2016年占い

FinTech、IoT、セキュリティ――ハギー流の2016年占い

新年明けましておめでとうございます。本年もよろしくお願い申し上げます。今回は筆者の本業である企業コンサルタントの視点から2016年のITトレンドやセキュリティの状況を予想してみたい。 「金融×IT」は融合かバトルか?──FinTechの行方

「金融×IT」は融合かバトルか?──FinTechの行方

ITを活用した新たな金融サービス「FinTech(フィンテック)」が注目を集めている。金融とITの「融合」と言われるが、「バトル」の側面もある。果たして今後の行方は。 単なるスマホ決済では終わらない、FinTech企業「Square」本当の狙い

単なるスマホ決済では終わらない、FinTech企業「Square」本当の狙い

スマホをクレジットカードの決済端末に変えるカードリーダーを無料で配布する「Square」。彼らが目指すビジネスゴールは既存の金融機関を脅かすかもしれない。

Copyright © ITmedia, Inc. All Rights Reserved.

アイティメディアからのお知らせ

人気記事ランキング

- 一気読み推奨 セキュリティの専門家が推す信頼の公開資料2選

- Fortinet、管理サーバ製品の重大欠陥を公表 直ちにアップデートを

- LINE誘導型「CEO詐欺」が国内で急増中 6000組織以上に攻撃

- 米2強が狙う“AI社員”の普及 Anthropicは「業務代行」、OpenAIは「運用プラットフォーム」

- 500万件のWebサーバでGit情報が露出 25万件超で認証情報も漏えい

- 「SaaSの死」騒動の裏側 早めに知るべき“AIに淘汰されないSaaS”の見極め方

- 住信SBIネット銀行、勘定系システムのクラウド移行にDatadogを採用

- 2025年、話題となったセキュリティ事故12社の事例に見る「致命的なミス」とは?

- 3800超のWordPressサイトを改ざん 大規模マルウェア配布基盤が82カ国で暗躍

- NTTグループは「AIがSI事業にもたらす影響」をどう見ている? 決算会見から探る