個人事業主だって「節税」したい――税金の計算方法を紹介しよう:増税サバイブ術(3/7 ページ)

個人事業主の節税

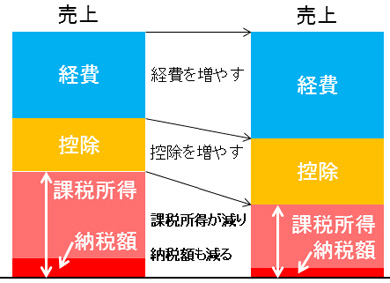

さて、次はいよいよ個人事業主の節税だ。節税を考えるには所得税の計算式を再確認したい。

- 売り上げ−経費=所得

- 所得−各種所得控除=課税所得

- 課税所得×税率=所得税

3行目の式の最後、所得税を少なくするには、税率は勝手に変えられないので課税所得を少なくすればいい。2行目の課税所得を少なくするには、所得を減らすか各種所得控除を増やせばいい。1行目の所得を減らすには売り上げを減らすか経費を増やせばいい。要するに節税は次の3つを考えれば実現する。

(1)売上げを減らす:税金は減るが、収入も減るので本来は意味がない

(2)経費を増やす:使うお金が増えるのでチョットうれしい

(3)各種所得控除を増やす:基本はサラリーマンと同じだが個人事業主ならではの方法も

今回は消費税の増税が近いということで、消費税免税事業者という視点で節税を考えてみたい。ここで個人事業主の消費税の仕組み簡単に説明しよう。第1回の「消費税の仕組みを考えよう」で紹介したように、消費税には非課税品目、不課税品目、免税品目がある。

非課税、不課税、免税品目

| 品目 | 対象 | 例 |

|---|---|---|

| 非課税品目 | 課税対象としてなじまないものや社会政策的配慮からあえて法令で非課税としているもの | 土地の譲渡と貸付 住宅の家賃 社会保険料 預貯金の利子 信用保証 出産費用 行政手数料 埋葬料 火葬料など |

| 不課税品目 | 寄付や贈与など「消費」ではないもの 国外取引など日本の消費税法が及ばないもの |

給与・賞与 冠婚葬祭事の祝い金・香典 損害賠償金 示談金 税金 罰金 輸入関税など |

| 免税品目 | 輸出売上など法令で税率を0%にしているもの | 輸出売上 海外出張の旅費・宿泊費 国際電話・国際郵便など |

仮に売り上げにも経費にも非課税品目、不課税品目、免税品目がなかったとしよう。仕入れや水道光熱費、通信費、広告宣伝費、接待交際費といった経費の合計が4200万円、売上げが6300万円だったとすると、経費のうち200万円が支払った消費税、売り上げのうち300万円が受け取った消費税となる。受け取った300万円から支払った200万円を引いた差額の100万円が消費税の納税額というのが消費税の基本だ。なお、ここでは消費税は5%と表記し、消費税4%(国税)、地方消費税1%(地方税)という表記は避けている。

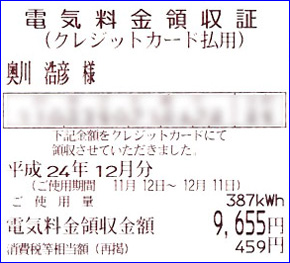

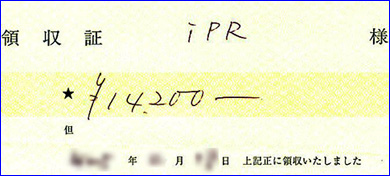

このように結果だけみれば簡単そうにも思えるが、実際の経理作業はかなり面倒臭い。領収書を見ると、電気代なら電気料金9655円(内消費税459円)などと消費税分が明記されているが、居酒屋の手書きの領収書だと「1万4200円」とだけ書かれていたりする。この金額から105分の5の676円が消費税分という計算をしなければならない。エクセルでやれば簡単と思うかもしれないが、消費税がスタートした頃はまだまだPCは珍しい時代だった。

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング

一般的には経費と控除を増やし課税所得を減らすと節税になる

一般的には経費と控除を増やし課税所得を減らすと節税になる