Wealthnaviが掲げる「資産運用3.0」とは何か?(2/2 ページ)

資産運用3.0は、パーソナルサポート

この状況を改善するために必要なのは、「一人一人に対してカスタマイズされたサポートをしていく」ことだと柴山氏は言う。これが同社の掲げる「資産運用3.0」だ。

具体的には、一人一人に合わせたライフプランを作成できる機能、AIを使って適切なアドバイスを行う機能、個人向け金融サービス全体を最適化することを打ち出した。

ライフプラン作成は、各人に必要な老後資産を計算し、それに基づいて必要な積立額を提示するというもの。いわば、「自分にとっての“2000万円”を割り出す」(開発担当の岸田崇志執行役員)ものだ。プランの作成だけでなく、積み立てと運用の状況から、このまま老後を迎えると、資金に余裕があるのか足りないのかをチェックできる機能を盛り込んでいる。

最近では、フィナンシャルプランナーによるカスタムメイドのライフプラン作成のほか、各金融機関でも作成サービスを提供している。Wealthnaviがフォーカスしたのはシンプルさだ。アプリ内の一機能として提供することもあり、まずは使ってもらえることを目指した。特徴的な機能はないが、UIにこだわった。

退職年齢や年金受給年齢、老後生活資金を決めると必要な老後資金が計算され、そのために必要な積み立て額を提示する。ただし、年金受給額は厚労省のモデルケースベースであり、老後資金についても自身で金額を決める必要がある。パーソナライズ性は低いが、細かく状況を入力する作りにすると使いやすさが低下する。ライフプラン作成は、そのバランスが難しいところだ

退職年齢や年金受給年齢、老後生活資金を決めると必要な老後資金が計算され、そのために必要な積み立て額を提示する。ただし、年金受給額は厚労省のモデルケースベースであり、老後資金についても自身で金額を決める必要がある。パーソナライズ性は低いが、細かく状況を入力する作りにすると使いやすさが低下する。ライフプラン作成は、そのバランスが難しいところだAIによるアドバイスは、人工知能研究で知られる東大の松尾豊研究室と共同で研究を進めてきたものだ(19年4月の記事参照)。相場を分析して、何を買ったらいいのかを提示するようなAIではなく、長期・分散・積み立てを実行していく上で、必要なアドバイスを個人別に行う。「金融の世界でユーザーの感情をうまく読み取って提示するのは、事例として非常に少ない」と、松尾教授はコメントを寄せた。

当初は、長期投資の継続にフォーカスし、相場が急落したときなどに解約を引き止める目的に利用する。プロフィール、アクセスログ、相場状況を学習データとし、不安になる人をAIが選別、最適なメッセージを提示する。今後は、積み立て額をいくらにするのが最適かをアドバイスする機能などに応用していくという。

PFM事業への参入意欲

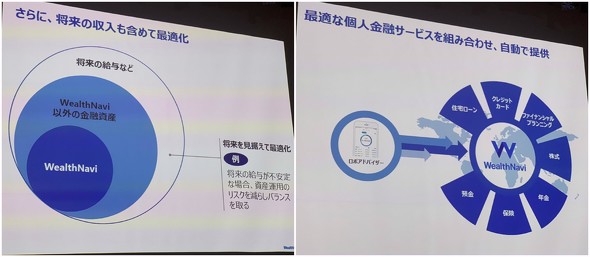

さらに、今後、Wealthnavi以外の金融資産などの情報を使って、利用者の資産全体を最適化するという構想も披露した。最適な資産運用は、持っている金融資産だけでなく、収入状況などによっても変わってくるが、そうしたデータを取り込むことで運用方法を最適化していく狙いだ。

「将来の収入も含めて、資産運用を最適化したい。例えば、将来の給料が不安定なら、資産運用はリスクを取らないのがよいかもしれない」(柴山氏)

その先には、住宅ローンやクレジットカード、保険などについても、総合的に最適なものを提案していきたいとする。いわばPFM(Personal Financial Manegement)事業への参入だ。「(PFMの実現には)すべてのサービスを自社で提供することは考えていない。資産運用をETFを組み合わせて実現しているように、組み合わせることになる。最適なアドバイスや、自動実行のところに価値がある」と、柴山氏は具体的な方策は流動的だとした。

柴山氏は、以前から富裕層が受けているプライベートバンクのような機能を、一般の人に提供したいと語ってきた(18年11月の記事参照)。優秀なプライベートバンカーがサービスを提供できるのは多くても100人程度。しかし、AIが顧客ごとに最適化された提案をできるようになれば、資産運用における民主化が実現する。これが同社が目指す資産運用3.0の姿となるだろう。

関連記事

富裕層と同じ金融サービスを受けるには? WealthNavi柴山CEOに聞く

富裕層と同じ金融サービスを受けるには? WealthNavi柴山CEOに聞く

人間に代わってアルゴリズムで運用を行ってくれるロボアドバイザー。そんなWealthNaviを提供するウェルスナビの目指すのは、富裕層が受けているようなサービスを一般の人たちに提供することだった。 資産運用で挫折しそうなときに“激励” AIが読み取るユーザーの心理とは?

資産運用で挫折しそうなときに“激励” AIが読み取るユーザーの心理とは?

資産運用の王道は、長期・分散・積立だが、この「長期」が難しい。相場が下がれば不安になるし、上がれば利益を確定したくなるのが人の心理だからだ。長期投資できないという資産運用の最大の落とし穴を、AIがサポートする研究をウェルスナビが東大松尾研究室と進めている。 ロボアドWealthNaviの預かり資産が1700億円を突破

ロボアドWealthNaviの預かり資産が1700億円を突破

ロボアドバイザー市場トップのWealthNaviの、預かり資産が1700億円を突破。月間で約100億円増加のペース。 老後2000万円問題はピンチかチャンスか

老後2000万円問題はピンチかチャンスか

老後資金が年金以外に2000万円必要という金融庁レポート。国民の間では「年金だけでは足りないなんて、いまさら言われなくても当然」といった覚めた意見や、「これを機に資産運用を始めなければ」という意見も。資産運用サービス各社は、ユーザーの関心が高まっているのを肌で感じている。 ロボアドのウェルスナビが20分の1に減資 その理由は?

ロボアドのウェルスナビが20分の1に減資 その理由は?

ロボアドバイザーサービスのウェルスナビが資本金を約20分の1に減らす減資を行った。その理由はなんだったのか?

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング