年金運用でバリューとグロースを区別するようになった理由:KAMIYAMA Reports(1/2 ページ)

グロース株相場はいつまで続くのか、バリュー株はどうなるのか、といった質問が増えている。金利水準との関係などを話題として、どのような推移となるかを考えるアプローチもある。しかし、個人投資家にとってグロースかバリューかは重要ではない。

そもそもグロースかバリューかを選ぶという投資は、ファンドマネージャーの性質を分散しようとする年金資金の運用の都合から生まれ、「そうせざるを得なかった」のであり、先進的な運用手法というわけではない。

確かにプロのファンドマネージャーも「バリューがくる」とか「グロースがくる」などということはあるが、経済の動向からリターン・リバーサル(下がった銘柄ほど上がりやすい傾向)期待の高まりなどを想定して、結果として“バリューがくる”などと考えるに過ぎない。PBR(株価純資産倍率)で市場全体をバリュー(低PBR)やグロース(高PBR)というグループに分けて分析対象とし、銘柄選定を行うのは、一部のクオンツ投資やテクニカル分析に限られている。

そもそも年金資金の運用は、自らが運用するのではなく、スポンサー(年金基金や企業年金などの資金運用担当者)の選ぶファンドマネージャーが行う。スポンサーは、株式のファンドマネージャーが、バリュー運用が得意か、グロース運用が得意かに分かれることに気づいた。そこで、スポンサーはグロースかバリューかでファンドマネジャーを分散・多様化したり、分散しすぎてインデックス運用と同程度の成績にならないように、運用者の分析を行うようになった。

それゆえ、バリュー/グロース指数が生み出され、運用内容を分析しやすくしたのだ。つまり、グロースやバリューは、もともと運用スタイルとして投資の世界に存在していたものを、運用専門家を選ぶ年金スポンサーの観点から分析するようになったことで定着した。

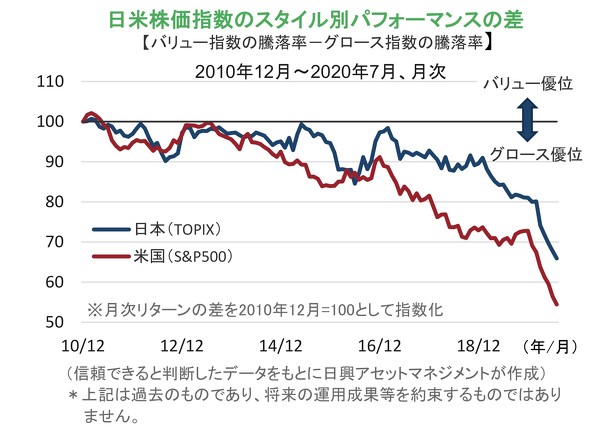

こう考えると、高PBRの銘柄群が低PBRの銘柄群よりもパフォーマンスが良いかどうかは、投資においては重大な問題ではない。確かに、日本でも米国でも過去10年ではバリューがグロースに負け続け、しかも2020年に入って大きく負けている。だからグロース株相場はいつまで続くのか、バリュー株はどうなるのか、という質問につながるのだが、後述するように、コロナ・ショックからの回復を含む経済情勢を見ながらセクターを選択するほうが、投資としてはわかりやすい。

金利やその他の指数でバリューがくるかグロースがくるか(PBRが高い銘柄パッケージを持つか、低い銘柄パッケージを持つか)を当てるのは、短期(1年以内など)のトレーディング戦略としてはあり得るが、長期投資では良い視点だとは考えていない。

関連記事

米国株はいま買いなのか?

米国株はいま買いなのか?

新型コロナウイルスの感染拡大懸念から、世界の株式市場が揺れ動いている。例えば米株価指数は、2019年の上昇のかなりの部分を帳消しにした。それでも、世界の中でとりわけ米国株は良い投資先なのか。 コロナ禍で産業構造は変化しているのか

コロナ禍で産業構造は変化しているのか

産業構造変化の観点からみると、経済と主要株価指数は以前から乖離しており、今回のコロナ・ショックで偶然に加速した。数年かかると思われた変化が、コロナ・ショックをきっかけに一気に進んだ面はあるが、ショック自体が業種別比率の変化の方向を変えたのではない。 コロナ後のインフレを考える

コロナ後のインフレを考える

エジンバラやロンドン拠点の株式・債券のファンドマネジャーから、これから5年程度の中長期で投資環境を考えるときには「世界的なインフレの可能性」を想定した方が良い、という話題が出された。後になって振り返ってみると転換点になっているかもしれない、ということだ。 コロナ・ショック後の経済成長と景気

コロナ・ショック後の経済成長と景気

コロナ・ショックは、失業者数などでみるとリーマン・ショックを超えるとみられるが、財政出動や金融支援、ロックダウン(都市封鎖)などの解除で短期間でいったん終息するとみている。そうなれば景気サイクルとみてよいだろう。 長期的に円高の可能性はあるか

長期的に円高の可能性はあるか

米ドル(対円)は短期的に大きな変化はないと想定している。弊社の2021年6月予想は1米ドル=108.50円(以下、1米ドルを省略)である。15年11月以降のトランプラリーでいったん100円程度から118円程度まで米ドル高となり、その後はおおむね105〜115円の範囲内で推移している。もちろん為替を予想することは難しいが、現時点では、今後もこの範囲を大きく逸脱すると考える理由が見当たらない。

© Nikko Asset Management Co., Ltd.

Special

PR注目記事ランキング