銀行に将来はあるか? NTTデータ有識者に聞く金融ビジネスの未来図(1/2 ページ)

【注目】ITmedia デジタル戦略EXPO 2024夏 開催決定!

生成AIでデジタル戦略はこう変わる AI研究者が語る「一歩先の未来」

【開催期間】2024年7月9日(火)〜7月28日(日)

【視聴】無料

【視聴方法】こちらより事前登録

【概要】元・東京大学松尾研究室、今井翔太氏が登壇。

生成AIは人類史上最大級の技術革命である。ただし現状、生成AI技術のあまりの発展の速さは、むしろ企業での活用を妨げている感すらある。AI研究者の視点から語る、生成AI×デジタル戦略の未来とは――。

PayPay副社長のインタビューなど、金融DXシリーズでこれまで見てきたように、デジタル革命は金融の現場で一層、加速している。ブロックチェーンやAIなど、これまでの常識を覆すようなテクノロジーの進歩に伴い、利ざやと手数料収入に依存してきた銀行などの伝統的な金融機関は果たして生き残っていけるのか。

第三者的な立場で長年にわたり金融業務の変遷を見てきたNTTデータの山本英生 金融イノベーション本部イノベーションリーダーシップ統括部長に金融ビジネスの将来像を聞いた。

山本英生(やまもと・ひでお) 1996年にNTTデータ入社。システム開発を経験後、金融機関のITグランドデザインなど多くのコンサルティング案件に従事した。現在は金融分野でのITトレンドの情報発信や先端技術領域のコンサルなど幅広く活動。50歳。兵庫県出身

山本英生(やまもと・ひでお) 1996年にNTTデータ入社。システム開発を経験後、金融機関のITグランドデザインなど多くのコンサルティング案件に従事した。現在は金融分野でのITトレンドの情報発信や先端技術領域のコンサルなど幅広く活動。50歳。兵庫県出身「銀行に頼らなくてよくなる」 減少する貸し出し

「高度経済成長の時代、銀行は預金を集めてきて貸し出し、信用創造をして経済成長に一定の貢献をしてきました。与信リスクさえコントロールできていれば、貸せば貸すほど儲(もう)けられていたからです。しかしバブル崩壊以降は貸し出し先が減り、テクノロジーの進歩によって銀行の優位性そのものが変わってきています」

山本氏は大きな構造変化が起きていることを強調する。具体的には3つの視点があるという。1つ目は企業の銀行から借りるニーズが減っていることだ。

「資本市場の発達により企業の資金調達手段が多様化しています。銀行から借りる必要性が薄れてきて、間接金融の銀行は次第に分が悪くなってきました」

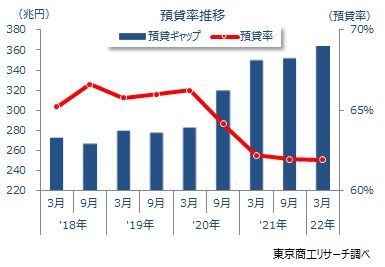

高度成長期の銀行は、集めてきた預金を上回る貸し出しをするほどの貸し出し需要があった。しかし高度成長が終わり、バブル崩壊以降は資金需要は減少の一途をたどっている。預金に対する貸出金の比率、いわゆる預貸率をみると、都市銀行では2000年ごろまでは85%ほどあった。その後はジリジリと下がる傾向で、この数年は60%台にとどまっている。

「この傾向は世界的なもので、国内の経済活動が成熟してくると預貸率は下がってくるのではないかと思います」

2つ目は「情報の非対称性」に関する変化だという。

「銀行はエージェントとして融資先企業の情報に詳しく、預金者は企業の情報を得られないという、いわゆる情報の非対称性があるため、有利に貸出業務ができていました。この10年、20年のデジタル化により、情報の非対称性が完全になくなるわけではありませんが、埋まる方向に動いています。非対称性が銀行の稼げる源泉になっていましたが、テクノロジーによって稼げる源泉が奪われてくると、銀行の競争力の低下にもつながってきます」

その先の3つ目の視点として、金融機関の役割の変化を挙げた。

「事業会社が自らテクノロジーを使えば、銀行に近しいことができる世界が次にあります。例えばビットコインのような金融商品を、ボランタリーで作れてしまうくらいテクノロジーが進んできていると捉えるならば、事業会社がそれに近いことをやれるようになります。資金調達を銀行や資本市場を通さずに、自分でできるというような話になってくると、お金の集め方が違ってきます」

マクロのトレンドでみると、一般事業会社が金融機関に頼るべきことが、テクノロジーの進化により少しずつ減ってきているのだという。資金需要が減少し、情報の非対称性がなくなり、最後に事業会社がテクノロジーを身につけるようになるという3段階の動きが徐々に進んでいるようだ。

「次の稼ぎ口を探る」

一方で預金者の立場から見てみると、預金で持たなければならない必然性が減ってきている現実を指摘する。

「預金保険機構により1000万円までの預金は補償されている制度の意味は大きい一方で、新NISA(少額投資非課税制度)などの資産運用を税制優遇し、資産運用立国を目指す動きもあります。ある程度リスクのある商品への投資が増えてくればくるほど、利用者は預金で金融資産を持たなければならない必然性は減っていきます」

メガバンクなどは富裕層を対象にしたビジネスで手数料を稼ごうとしている。

「超お金持ち1人を対象とするならコストは限定的です。ですが多数の顧客を相手にして一人当たりの資産金額が下がってきた場合、超お金持ち1人に掛けていたコストをそのまま全顧客に適用すると、儲けは多くならないのではないでしょうか。そうなるとテクノロジーと組み合わせた商品のようなひと工夫をしないと、金融機関としてはペイしない可能性があります。このため既存のビジネスにテクノロジーを入れて生産性を上げていく部分はあると思いますが、それだけで賄い切れるかというと、そうでない気もします」

例えばメガバンクでは、金融とは関係ないスタートアップに出資をするなど、次の稼ぎ口の可能性を探っている段階になっているという。

具体的な取り組みとしては、もともと三菱UFJ信託銀行が手掛けていたブロックチェーンビジネスを切り出し、同社とNTTデータが2023年8月に提携した。デジタルアセット全般の発行・管理基盤「Progmat(プログマ)」と、国内で圧倒的なシェアを持つNTTデータグループの社債管理基盤を連携。デジタル社債向け標準化インフラの構築を進めることで合意した。NTTデータだけでなく、メガバンクや他の金融機関も出資して新しい会社を設立していて、ブロックチェーンインフラを支える構えだ。

「NTTデータは、この新しいビジネスをテクノロジー面で支えています。参画している金融機関は、伝統的な手数料ではなくプラットフォームとしてのプログマの利用料収入を得ていく形です。メガバンクはプログマに限らず、テクノロジーを起点にして金融と近い分野への投資や資本提携を含めて動いています。メガバンクは次のステージに向けての仕込みをしているものとみています」

関連記事

PayPay副社長「金融サービスのユーザー増やしキャッシュレスのトップに」

PayPay副社長「金融サービスのユーザー増やしキャッシュレスのトップに」

キャッシュレス市場はソフトバンクグループのPayPay、楽天グループ、ドコモ・アマゾン連合の3強が激しくぶつかり合う形になる。この「激戦区」でどう戦おうとしているのか。PayPayの安田正道副社長兼金融事業統括本部長に聞いた。 ChatGPT創業者が慶大生に明かした「ブレイクスルーの起こし方」

ChatGPT創業者が慶大生に明かした「ブレイクスルーの起こし方」

ChatGPT開発企業の米OpenAIのCEOが来日し、慶應義塾大学の学生達と対話した。いま世界に革命をもたらしているアルトマンCEOであっても、かつては昼まで寝て、あとはビデオゲームにいそしむ生活をしていた時期もあったという。そこから得た気付きが、ビジネスをする上での原動力にもなっていることとは? 松尾豊東大教授が明かす 日本企業が「ChatGPTでDX」すべき理由

松尾豊東大教授が明かす 日本企業が「ChatGPTでDX」すべき理由

松尾豊東大教授が「生成AIの現状と活用可能性」「国内外の動きと日本のAI戦略」について講演した。 日立の好業績を牽引する“巨大事業”の正体 日立デジタルCEOに聞く

日立の好業績を牽引する“巨大事業”の正体 日立デジタルCEOに聞く

日立は2009年当時、日本の製造業で過去最大の赤字だった状況から再成長を果たした。復活のカギとなった巨大事業、Lumadaのビジネスモデルとは――。日立デジタルの谷口潤CEOにインタビューした。 日立の責任者に聞く生成AIの“勢力予想図” 「来年、かなりの差がつく」

日立の責任者に聞く生成AIの“勢力予想図” 「来年、かなりの差がつく」

日立はどのように生成AIを利活用しようとしているのか。Generative AIセンターの吉田順センター長に話を聞いた。

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング