日銀、追加利上げを決定 その理由は?:市川レポート 経済・相場のここに注目

日銀は追加利上げ決定も事前報道で織り込み済み、国債買い入れ減額計画は市場の想定内

日銀は7月30日、31日に金融政策決定会合を開催し、政策金利である無担保コール翌日物金利の誘導目標を、0〜0.1%程度から0.25%程度に引き上げることを決定しました。市場では、政策変更なしとの見方が大勢でしたが、日銀が今会合で追加利上げを検討する旨の報道が直前に複数見られたことから、政策決定が発表された時点で、すでに市場には織り込み済みであったと推測されます。

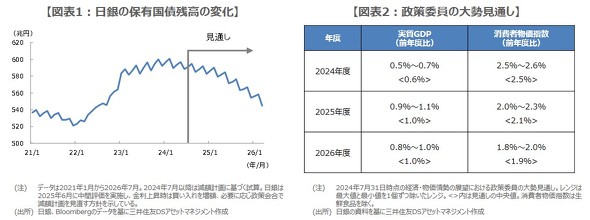

また、今回は国債買い入れの減額計画が発表されました。日銀は3月のマイナス金利解除後も、国債を月6兆円程度買い入れてきましたが、2024年8月からは毎月の買い入れ額を段階的に減らし、2026年1〜3月期には月3兆円程度の買い入れになる方針が示されました。市場では、国債の買い入れ額は1年半から2年後に月3兆円程度へ縮小されるとの見方が多かったため、減額計画は市場の想定内だったと判断されます。

国債残高は、26年3月までに7〜8%減少、展望レポートでは緩和的な環境継続の文言が削除

計画では「原則として毎四半期4000億円程度ずつ減額」という、具体的な金額とペースが示され、8月の買い入れ予定も、1回当たりのオファー金額と月間のオファー金額が明示されました。また、日銀の保有国債残高は、2026年3月までにおおよそ7〜8%減少するという見通しが示され(図表1)、植田和男総裁が6月に述べた通り「予見可能な形で減額していく」、分かりやすい減額計画になったと思われます。

そして「経済・物価情勢の展望(展望レポート)」では、経済と物価に関する政策委員の最新の大勢見通しが示されました。詳細は図表2通りで、こちらもほぼ市場の想定内だったと思われます。なお、前回4月の展望レポートでは、基本的見解における金融政策運営の箇所で「当面、緩和的な金融環境が継続すると考えている」との文言がありましたが、今回この文言は削除されました。

市場は総じて落ち着いた動きに、植田総裁の会見では早々に次の利上げ時期を探ることになろう

ドル円は、前述の追加利上げ検討の複数報道を受け、ニューヨーク外国為替市場で大きくドル安・円高が進み、7月31日朝方の国内市場では、長期金利上昇、株安の動きが目立ちました。その後、日銀の政策決定が伝わった直後、ドル円は方向感なく上下に振れ、長期金利は低下、株価は上昇という反応が見られました。事前報道で、追加利上げが急速に織り込まれたこともあり、いったん材料出尽くしから、市場は総じて落ち着いた動きとなっています。

追加利上げの理由は、日銀が7月31日に公表した「(参考)2024年7月金融政策決定会合での決定内容」の1ページ目の記述(経済・物価が見通しに沿って推移、賃上げの動きの広がり、実質金利は大幅なマイナス、見通し実現していけば緩和度合い調整)が参考になると思われます。詳細は、日本時間7月31日午後3時30分からの記者会見で、植田和男総裁の説明を待つことになりますが、市場は早々に次の利上げ時期を探るとみています。

市川 雅浩(いちかわまさひろ) 三井住友DSアセットマネジメント チーフマーケットストラテジスト

旧東京銀行(現、三菱UFJ銀行)で為替トレーディング業務、市場調査業務に従事した後、米系銀行で個人投資家向けに株式・債券・為替などの市場動向とグローバル経済の調査・情報発信を担当。

現在は、日米欧や新興国などの経済および金融市場の分析に携わり情報発信を行う。

著書に「為替相場の分析手法」(東洋経済新報社、2012/09)など。

CFA協会認定証券アナリスト、国際公認投資アナリスト、日本証券アナリスト協会検定会員。

- 当資料に基づいて取られた投資行動の結果については、三井住友DSアセットマネジメントは責任を負いません。

- 当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

- 当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績および将来の予想であり、今後の市場環境等を保証するものではありません。

- 当資料は三井住友DSアセットマネジメントが信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

- 当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

- 当資料に掲載されている写真がある場合、写真はイメージであり、本文とは関係ない場合があります。

関連記事

“時代の寵児”から転落──ワークマンとスノーピークは、なぜ今になって絶不調なのか

“時代の寵児”から転落──ワークマンとスノーピークは、なぜ今になって絶不調なのか

日経平均株価が史上最高値の更新を目前に控える中、ここ数年で注目を浴びた企業の不調が目立つようになっている。数年前は絶好調だったワークマンとスノーピークが、不調に転じてしまったのはなぜなのか。 「バブル超え」なるか 日経平均“34年ぶり高値”を市場が歓迎できないワケ

「バブル超え」なるか 日経平均“34年ぶり高値”を市場が歓迎できないワケ

日経平均株価が3万5000円に達し、バブル経済後の最高値を連続で更新し続けている。バブル期の史上最高値超えも射程圏内に入ってきたが、ここまで株価が高くなっている点について懸念の声も小さくない。 不正発覚しても、なぜトヨタの株は暴落しないのか

不正発覚しても、なぜトヨタの株は暴落しないのか

2024年に入って、トヨタグループ各社で不祥事が発覚し、その信頼性が揺らぐ事態を招いている。世界的な自動車グループの不正といえば、15年に発覚したドイツのフォルクスワーゲン社による排ガス不正問題が記憶に新しいが、トヨタグループは比較的、株価に影響がないようだ。なぜこのような差が生まれているのか、 ブックオフ、まさかの「V字回復」 本はどんどん売れなくなっているのに、なぜ?

ブックオフ、まさかの「V字回復」 本はどんどん売れなくなっているのに、なぜ?

ブックオフは2000年代前半は積極出店によって大きな成長が続いたものの、10年代に入って以降はメルカリなどオンラインでのリユース事業が成長した影響を受け、業績は停滞していました。しかしながら、10年代の後半から、業績は再び成長を見せ始めています。古書を含む本はどんどん売れなくなっているのに、なぜ再成長しているのでしょうか。

© 三井住友DSアセットマネジメント

Special

PR注目記事ランキング