既存の顧客データで「新ビジネス」ができる!? 世界で盛り上がる“デジタル保険事業”:データが生み出す新ビジネス(3)(1/2 ページ)

著者プロフィール:柏岡潤

リードインクス株式会社 代表取締役社長 兼 CEO

2006年にソフトバンクに入社後、法人/個人向けセールスに従事。

2018年よりグループ内でInsuretechを活用した事業展開を担当。現在はFintech事業推進の統括部長及びリードインクス社の代表取締役社長 兼 CEOを務める。

Webサイトはこちら

新規事業に乗り出す企業の大きな武器になり得るのが、既存の顧客データです。俯瞰的に業界の現状や顕在化する社会課題を見据えながら、データの介入価値を踏まえて考察することが重要です。

顧客データを活用して新たなビジネスを作り上げる一例として、デジタル保険があります。

ライドシェアリングの会社がギグワーカーなどを対象とした保険事業を始めて収益を上げるなど、世界に目を向ければ保険領域で新たな収益基盤を確保している企業は多くあります。保険業界を例に、新規ビジネスに参入する際の考え方のポイントを掴んでいきましょう。

保険の需要は社会状況で変化する

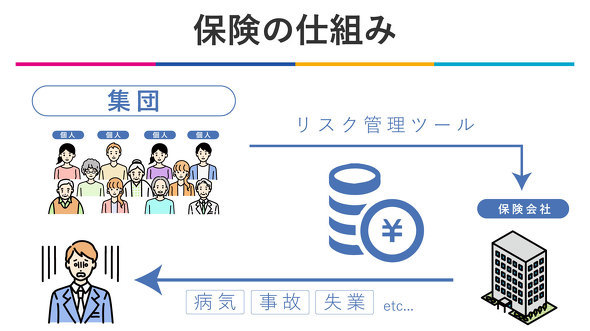

まず確認しておくと、保険とは、個々のリスクを集団で共有することで、大きなリスクを小さくするシステムです。個人にとっては抱えきれない大きなリスクを、大数の法則により商品として扱い、成立させています。一般に、個々の人間の最大のリスクは、生物的観点から見ると病気や事故による命の喪失ですが、経済的な観点からは病気やケガ、失業などによる収入源の喪失も大きなリスクとなります。

このような性質から、保険事業の需要は、個人が置かれた集団、つまり社会が置かれている状況によって変化します。高い所得を得ている人々は経済的なリスクに備えるために保険の活用を選択でき、保険をリスク管理ツールとして機能させるため、加入率は高い傾向があります。文化的要因や政府の福祉政策などにより加入率は左右されますが、所得水準が低い国では保険の加入率が低くなる傾向となります。

実際に、日本国内の状況を見てみると、事故の中で最も命を失う可能性が高いのは交通事故です。それを裏付けるように、損害保険分野で大半のシェアを占めるのは自動車保険です。

自動車保険はドライバーが万が一の事故に備えるために加入する保険ですが、自動車業界においては自動運転の進展やIoT技術などによるコネクテッドや可視化の浸透により、事故削減に向けた取り組みがデジタルの力で大きく進展しています。それに伴い、テレマティクス保険、PHYD(Pay How You Drive)などの言葉が登場しているものの、日本における浸透は思ったほど進んでいない印象です。

日本の交通事故の発生率は世界的に見てもかなり低い部類に入ると言われています。痛ましい事故は依然としてありますが、防ぐための教育や制度は十分に発展しており、自動車保険の加入率も高いため、変革を後押しする社会的意義が少ない可能性があります。

一方で、最近では高齢ドライバー、特に75歳以上の高齢者が運転する車両による交通事故のニュースをよく目にします。保険会社が高齢ドライバーの保険料の算定に頭を悩ませる事態が起きていますが、テレマティクス保険などによる個人の運転スコアを基に判定する方策は十分に適していると考えられます。世界一の長寿高齢社会である日本としては、こうした社会課題にデジタル技術と既存の制度と折り合いをつけながら活用できれば、世界に通用する解決法が浸透するのではないでしょうか。

関連記事

小売、銀行、交通業──広がるポイント経済圏に学ぶ、“顧客を離さない”方法

小売、銀行、交通業──広がるポイント経済圏に学ぶ、“顧客を離さない”方法

既存顧客のデータ活用を通じて、新たな事業に乗り出す動きがさまざまな業界で活発化しています。事業融合とデータ活用について、具体的な業界ごとの事例とその可能性を考察します。 急成長企業の「バックオフィスSaaS活用」最適解 創業半年で16億円調達したベンチャーの裏側

急成長企業の「バックオフィスSaaS活用」最適解 創業半年で16億円調達したベンチャーの裏側

2024年4月に創業し、わずか数カ月で16億1000万円の資金調達に成功したPeopleX。同社が選択したSaaSの組み合わせは、スタートアップがゼロから最適なバックオフィス環境を構築する際の、1つの指針となるかもしれない。

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング