「決済アプリ」の次なる一手は何か? PayPay金融グループの“第2章”が始まった:「ポイント経済圏」定点観測(3/5 ページ)

決済アプリから金融プラットフォームへ

「銀行などの金融サービスの場合、日常的にアプリを開く機会は少ない。しかし、決済サービスの場合は、取引のたびにアプリを開くため、顧客とのタッチポイントが毎日のように生まれる」と、栗尾氏はPayPay金融グループが決済を軸にしていることの利点を、こう説明する。

タッチポイントの多さと頻度の高さは、他の金融サービスにはない強みだ。栗尾氏によれば、「決済時の入金も重要なタッチポイントとなる。この入金という“入口”をスムーズにし、その先の“出口”となるような金融サービスをきちんと用意できれば、ユーザーは自然と他のサービスにも関心を持ち、利用してくれるようになる」という考えが基本にある。

一方で、PayPayブランドの認知度調査では、「決済アプリ」としての認識が依然として強い。ジャパンネット銀行がPayPay銀行に名称変更した際も、銀行という堅いイメージの事業に、PayPayというカジュアルな名称がマッチせず、違和感を覚えたユーザーが多かった。このイメージからの脱却が重要になってくる。

そのため栗尾氏は、「PayPayブランドでNPS(顧客推奨度)を高め、資産を安心して預けられる会社として、地位を確立したい」と述べる。さらに「PayPay経済圏内の預かり資産が増加すれば、単なる決済会社ではなく、金融会社として認知されるようになる」との展望を示した。

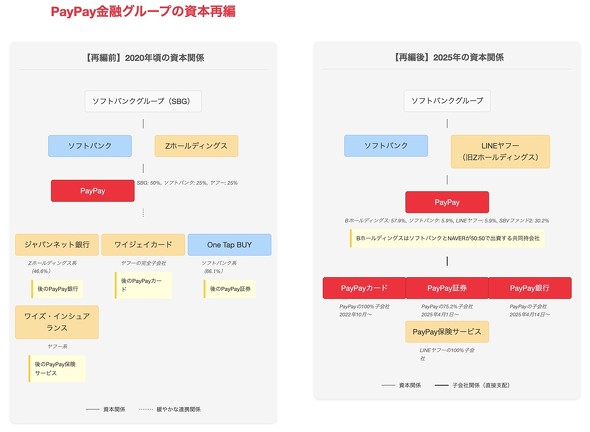

資本再編の最大のメリットは、ユーザーデータの活用にある。栗尾氏は「これまではPayPayユーザーであることは把握できても、詳細な属性は不明だった」と指摘。しかし、資本関係が整理されたことで、PayPayの決済履歴などのデータを活用し、PayPay証券が提案する投資信託を、ユーザーに応じて変えるといったマーケティングが可能になる。

これにより、従来の区分けよりもさらに細かいユーザー分析が行えるようになる。「顧客のリスク許容度や資産の余力に応じた商品提案ができ、よりパーソナライズされたサービス提供が実現できる」と期待を寄せる。

関連記事

三井住友「Olive」はなぜ選ばれる? 500万アカウント達成までの舞台裏

三井住友「Olive」はなぜ選ばれる? 500万アカウント達成までの舞台裏

三井住友銀行のOliveが急成長している。20代を中心に支持を拡大する理由はどこにあるのか……。 王者Suicaに挑むタッチ決済、その実態と課題

王者Suicaに挑むタッチ決済、その実態と課題

電車などの乗車時に、クレジットカードのタッチ決済が使えるようになる動きが徐々に広がっている。これまで交通系ICカードの分野ではSuicaが圧倒的な存在感を誇っていたが、今後この勢力図はどう変化していくのだろうか。 アプリを開くたびに「推し」に会える喜び モバイルVカードが生み出す「好き」の経済圏

アプリを開くたびに「推し」に会える喜び モバイルVカードが生み出す「好き」の経済圏

モバイルVカードを好きなデザインに着せ替えできる「Vキセカエ」。人気アニメやスポーツチームなどのデザインが選べるという一見地味なサービスだが、その裏にはポイント利用の根本的な変革を目指す戦略があった。 3万円払っても欲しい? ATMでは使えないのに人気沸騰のメタルカード

3万円払っても欲しい? ATMでは使えないのに人気沸騰のメタルカード

JCBが2024年10月に発行した招待制カード「ザ・クラス」が注目を集めている。ATMでは利用できず、発行手数料も3万3000円と高額。それでも発行後わずか2カ月で想定を上回る申し込みがあるという。

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング