主観的確率の導入で意思決定方法が覆る:「ベイズな予測」で未来を拓け(2)(1/2 ページ)

ベイズの理論により物事の判断基準が変わる可能性がある。身近なものから、国家財政にいたるまで、主観的確率という考え方が意思決定の常識を覆すかもしれない。

書籍『ベイズな予測』では、冒頭で客観的確率のパラドックスを非常に平易な形で紹介している。(アマゾンのサイトからでも冒頭の文章だけであれば見ることができる。)読者は、ベイズの定理を使って主観的確率を導くことで、世界をもう一度見直してみる必要があることに気づくだろう。

しかし興味深いのは、頻度主義統計学から「ベイズの定理」を学んだ一部の方は、それでも客観的確率を導こうとする。現実にはあり得ないが、もう少し極端な例を出して説明したほうがいいのかもしれない。次のような状況を考えてほしい。

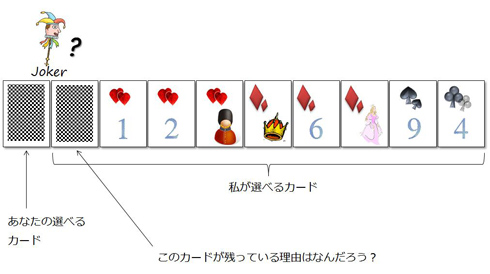

あなたとわたしとでカードゲームをする。カードは10枚、1枚ジョーカーが入っている。ジョーカーを当てれば勝ちだ。親はわたしでテーブルに10枚のカードを並べるが、ジョーカーの位置をわたしは分かっている。さてここで、あなたに1枚選んでもらう。あなたの1枚をそのまま隣に置き、残りの9枚のうち、ジョーカーではない8枚を裏返す。残りの1枚は裏側のままだ。最後に、最初に選んだ1枚とわたしが残した1枚がテーブルにある。わたしが残した1枚にカードを変更しても良いがどうするか? とあなたに尋ねるのだ。

書籍『ベイズな予測』でベイズの定理を学んだ方なら、即座に「カードを変える!」と答えるだろう。彼らからは客観的確率という心理的フィルターが外れているからである。

理由は次の通り。最初にあなたがカードを選んだ時、カードが当たっている確率は10分の1である。ここでわたしは残りの9枚のうち8枚を次々に裏返す。ここでわたしの立場にたって主観的に考えてもらおう。最後の1枚を残す理由は、残りの1枚がジョーカーであるか、最初にあなたが選んだカードがジョーカーであったかのいずれかだ。

わたしの主観から見れば、あなたが選べるカードは1枚。わたしが選べるカードは9枚である。わたしが裏返せるカードが残り1枚となった時、ジョーカーである確率が高いのは明らかだ。あなたの選んだカードの9倍の確率でわたしが残したカードがジョーカーとなる。カードは変えたほうが有利だ。

しかしながら、頻度主義統計学からベイズの定理を学んだ方の一部には、カードは変えても変えなくても同じ確率だとか、カードは変えないほうが当たる確率は高くなるとか言い出す方がいるようだ。しかも、同じベイズの定理P(A|B)=P(B|A)P(A)/P(B)を駆使して、異なる結論を導き出す。頻度主義統計学の客観的確率では、カードが最後の2枚になった瞬間に、必死に2分の1の確率だと主張するのである。

彼らの確率論では、このゲームを5枚のカードで行おうと、100枚のカードで行おうと、最後に残されたカードは2枚だから2分の1の確率になってしまう。

わたしたちは、主観的確率という観点から世界の姿を見直したほうが良いかもしれない。推論に物事のプロセスや関係性といったものを包含することで、より正確な予測や新たな知見を見つけることができるだろう。統計とその母数に隠された情報には特に注意したほうがいい。

第1回の記事で出てきた主観的確率と客観的確率の差はわずか5%であった。複雑な事象では予測誤差の範囲かもしれない。極めて小規模なビジネスならば、5%のエラーは無視できるだろう。しかし、国際企業のビジネスや国の予算ではどうだろうか。5000億円の投資の5%のエラーは無視できるだろうか。86兆円の一般会計予算、180兆円の特別会計の5%のエラーは無視できるものだろうか。

これが上記のゲームのような40%の誤差の場合には、確率の計算誤差は言うまでもなく看過できない。(つまり、客観的確率では2枚のカードで当たる確率は50%だが、主観的確率であれば確率にプロセスを包含できるので、カードを変更すると90%の確率でアタリとなって有利になる)

例えば、消費税を上げたいという議論がある。明らかに意図的な方向付けの議論なのだが、増税議論自体は、ここでは問題にしない。ここで問題にするのは提供される統計である。例えば、こうだ。

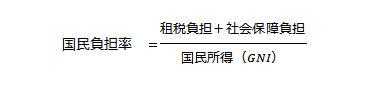

「租税負担の国民所得比である租税負担率を国際比較すると2007年では、日本が25.1%、米国が23.1%、イギリスが37.1%、ドイツが27.5%、フランスが36.8%、スウェーデンが49.9%になり、日本の現在の税金は高くはない」

確かに、平成21年度に財務省から提出された資料の租税負担では、OECD30カ国中でも下から2番目である。

しかし、実際の国民の負担率は、これに社会保障負担やガソリン税、酒税などの間接税も足さなければならない。そうすると多少だが順位を変える。とはいえ、大したことではない。統計のトリックはそこではなく、分母にある。

租税負担率や社会保障負担率が高い国をよく見てみよう。第1位はデンマーク、GDPは世界28位、海運大国、北海油田を持っている。第2位はスウェーデン、GDPは世界22位、自動車、通信機器、鉄鋼などが主な産業。第3位はアイスランド、第4位はイタリア、第5位はベルギー、GDPは世界20位で各種工業、貿易依存が高い国だ。(財務省 国民負担率<対国民所得比>の国際比較)

一見して、各国ともGDPが低いのに租税負担率が高いとは大変だなあ、と思うだろう。日本のGDPは世界第二位だ、国民負担は高くはないようだ、などと。しかし、国民一人当たりGDPを比べると平成21年では、日本は世界で23位なのだ。国でいえば、シンガポール、ギリシア、スペイン辺りといい勝負といったところである。一方、国民負担率の高い上記の国は、デンマーク第5位、スウェーデン第9位、アイスランド第7位、ベルギー第14位である。(IMF の一人当たりのGDP: World Economic Outlook Database, April 2009)

さて、国民負担率の分母は何か? GNI(国民総所得)である。国内総生産(GDP)に海外からの所得の純受取を加えたものだ。日本は米国の3分の1程度だが、世界第2位である。(World BankのGNI: Gross national income 2008)

そうすると何が起きるだろうか? 誰でも分かるだろうが、GNIが大きいほうが見かけ上、国民負担率は小さい。GNIが小さい方が国民負担率は当たり前のように大きくなるのである。

Copyright © ITmedia, Inc. All Rights Reserved.

アイティメディアからのお知らせ

人気記事ランキング

- 500万件のWebサーバでGit情報が露出 25万件超で認証情報も漏えい

- Fortinet、管理サーバ製品の重大欠陥を公表 直ちにアップデートを

- 一気読み推奨 セキュリティの専門家が推す信頼の公開資料2選

- 米2強が狙う“AI社員”の普及 Anthropicは「業務代行」、OpenAIは「運用プラットフォーム」

- NTTグループは「AIがSI事業にもたらす影響」をどう見ている? 決算会見から探る

- 住信SBIネット銀行、勘定系システムのクラウド移行にDatadogを採用

- 「SaaSの死」騒動の裏側 早めに知るべき“AIに淘汰されないSaaS”の見極め方

- LINE誘導型「CEO詐欺」が国内で急増中 6000組織以上に攻撃

- ドローンいらず? 飛行動画作成できる「Google Earth Studio」登場

- なぜ、投資対効果が不透明でもAIに投資し続けるのか? 調査が明かす「皮肉な現実」