第7回 従業員以外で必要となるマイナンバーを把握する:税理士目線で提案する「中小企業のマイナンバー対策」(1/3 ページ)

中小企業のマイナンバー対応は「士業への委託と連携+できるだけ持たないを考えた実務」がキモになる。7回目は、従業員以外に誰のマイナンバーを取り扱うかを整理する。

講師:中尾健一(なかお・けんいち)氏

アカウンティング・サース・ジャパン株式会社 取締役。1982年日本デジタル研究所(JDL)入社。日本の会計事務所のコンピュータ化を30年以上に渡りソフトウェア企画面から支えてきた。2009年、税理士向けクラウド税務・会計・給与システムを企画・開発・運営するアカウンティング・サース・ジャパンに創業メンバーとして参画、取締役に就任。2015年4月に発足したクラウドマイナンバー事業における「マイナンバーエバンジェリスト」として、中小企業の財務を担う税理士の視点から、マイナンバー制度が中小企業に与える影響を解説する。

ここまでは主に従業員のマイナンバーの取り扱いを中心に、マイナンバー対策を確認してきました。今回は、源泉徴収票を提出する際、「給与所得の源泉徴収票等の法定調書合計表」に添付して提出するその他の支払調書で、マイナンバーが必要となるもの、および所得税確定申告書などマイナンバーが必要となるその他の税務申告書などについても整理しておきましょう。

源泉徴収票とあわせて提出が必要となる支払調書とマイナンバー

「給与所得の源泉徴収票等の法定調書合計表」に添付して提出する支払調書には以下のものがあります。

- 給与所得の源泉徴収票

- 退職所得の源泉徴収票

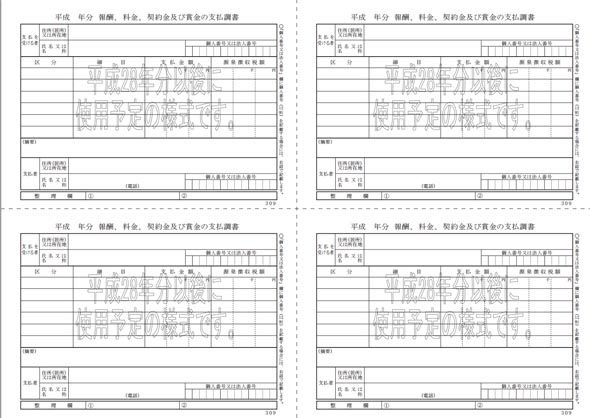

- 報酬、料金、契約金及び賞金の支払調書

- 不動産の使用料等の支払調書

- 不動産等の譲受けの対価の支払調書

- 不動産等の売買又は貸付けのあっせん手数料の支払調書

このうち、給与所得の源泉徴収票や退職所得の源泉徴収票は、従業員やその扶養親族のマイナンバーを記載するものとして、これまでそのマイナンバーの取り扱いをみてきました。

平成28年中の支払いにより、「報酬、料金、契約金及び賞金の支払調書」や「不動産の使用料等の支払調書」などを作成する必要がある中小企業では、報酬や不動産の使用料などを支払っている相手先が個人の場合、これらの支払調書の「支払を受ける者」欄に支払いの相手先のマイナンバーを記載する必要があります。

そのため、これらの相手先についても、マイナンバーの収集および本人確認の方法や保管および廃棄について検討、準備しておくことが大事です。

関連記事

特集:間に合わせる、その後も見据える「マイナンバー緊急対策 実践指南」

特集:間に合わせる、その後も見据える「マイナンバー緊急対策 実践指南」

2016年1月に利用が始まる「マイナンバー(個人番号)制度」。すべての企業は、このマイナンバーに社として対応する必要が迫られています。「マイナンバーとは何か?」の基本解説とともに、企業のIT担当リーダーが抱える課題に特化し、実対策と実導入・導入に向けた具体策をまとめていきます。 FinTech系クラウド会計 A-SaaSとfreeeが提携、データ連携開始

FinTech系クラウド会計 A-SaaSとfreeeが提携、データ連携開始

税理士向けクラウド会計「A-SaaS」と個人事業主・小規模法人向けクラウド会計「freee」が提携。freeeの仕訳データをA-SaaSで取り込めるようにし、個人事業主+中小規模法人から委託する税理士の税務・申告まで、一気通貫での税務対応を実現する。 アカウンティング・サース、税理士+中小企業向け「クラウドマイナンバー管理サービス」開始

アカウンティング・サース、税理士+中小企業向け「クラウドマイナンバー管理サービス」開始

税理士向けクラウド会計サービス「A-SaaS」を展開するアカウンティング・サース・ジャパンが、クラウド型の「マイナンバー管理サービス」を開始。“できれば持ちたくない”税理士と税理士へ税業務を委託する中小企業に向けて展開する。 マイナンバー、自社コスト負担に懸念 平均109万円

マイナンバー、自社コスト負担に懸念 平均109万円

帝国データバンクが、企業約1万社を対象にしたマイナンバー制度に関する意識調査を発表。6割は「まだ何もしていない」、負担額は平均109万円。新たなコスト負担の懸念、効果を不安視する声が浮き彫りになった。 2015年秋からスタートする「番号制度(マイナンバー)」とは何ですか?

2015年秋からスタートする「番号制度(マイナンバー)」とは何ですか?

2015年10月から始まる「番号制度(マイナンバー)」。段階的な利用拡大に伴って、行政だけでなく民間企業でも様々な対応が必要となります。本連載では制度のあらましと行政の対応、民間企業が取り組むべき点について解説していきます。 マイナンバーのセキュリティ対策 面倒な事態を避けるには?

マイナンバーのセキュリティ対策 面倒な事態を避けるには?

これから社内で取り扱っていくマイナンバーという“新しい情報”ではセキュリティが重要だといわれる。システム管理者や経営者はどう向き合えばいいのかを解説しよう。 企業のマイナンバー対応に大幅な遅れ、ルールやシステム整備に問題

企業のマイナンバー対応に大幅な遅れ、ルールやシステム整備に問題

日経BPコンサルティングの調査から、マイナンバー対応作業に着手した企業は2割に満たず、2017年1月の制度施行に間に合わない企業が多発すると予想される。

Copyright © ITmedia, Inc. All Rights Reserved.

アイティメディアからのお知らせ

人気記事ランキング

- 一気読み推奨 セキュリティの専門家が推す信頼の公開資料2選

- Fortinet、管理サーバ製品の重大欠陥を公表 直ちにアップデートを

- 500万件のWebサーバでGit情報が露出 25万件超で認証情報も漏えい

- 米2強が狙う“AI社員”の普及 Anthropicは「業務代行」、OpenAIは「運用プラットフォーム」

- LINE誘導型「CEO詐欺」が国内で急増中 6000組織以上に攻撃

- 「SaaSの死」騒動の裏側 早めに知るべき“AIに淘汰されないSaaS”の見極め方

- 住信SBIネット銀行、勘定系システムのクラウド移行にDatadogを採用

- NTTグループは「AIがSI事業にもたらす影響」をどう見ている? 決算会見から探る

- 2025年、話題となったセキュリティ事故12社の事例に見る「致命的なミス」とは?

- なぜ、投資対効果が不透明でもAIに投資し続けるのか? 調査が明かす「皮肉な現実」