データで気候変動やパンデミックの影響も判定 SASとトーマツが金融機関向けの信用評価ツールを発表

トーマツとSAS Institute Japanは、金融機関が貸出先の信用を評価するためのツールの開発とその導入に向けたサービスを開始する。金融機関向けにそれぞれリスク評価ツールを提供してきた両社のノウハウを組み合わせた。

この記事は会員限定です。会員登録すると全てご覧いただけます。

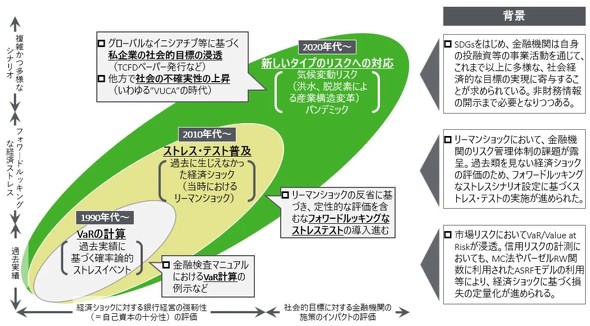

トーマツとSAS Institute Japanは2021年8月13日、金融機関が貸出先の信用を評価するツールとして「気候変動等に対応した新しい信用リスク評価ツール」を開発し、導入に向けたサービスを開始すると発表した。気候変動やパンデミックといった新しいタイプのリスクに対して、貸出先の財務諸表が受ける信用への影響を金融機関が評価できるようにする。

現在、金融機関は、新しいタイプのリスクに対して自社の貸出先への影響を評価し、その結果を内外に開示した上で、それらのリスクの低減などに取り組むことを求められている。気候変動に伴う水害や疫病などのリスクは発生頻度が少ないことから、過去の評価との比較や将来生じたときの影響の評価が困難だった。

また、新しいタイプのリスクに対する貸出先への影響評価に関しては、参照すべき過去のデータがなかったり、モデルを構築する上でのプラクティスが未整備だったりすること、さらに洪水などの物理的リスクの評価ではポートフォリオと地理情報の関連付けが難しいといった技術的な課題があった。

複雑化する信用リスク評価に対応 高頻度でリスクのモニタリングを実現する手法は

トーマツは、貸出先の売上や費用、キャッシュフローなどを試算する統計予測モデルを構築し、これを基にした金融機関の予想信用損失のシミュレーションやストレステストなどに関する助言サービスを2020年から提供している。同サービスは、マクロ経済指標の予測や貸出先のサプライチェーン内の位置付けを織り込んだインパクト評価を実施し、新型コロナウイルス感染症(COVID-19)を含めた最近のリスクも評価対象としている。

Copyright © ITmedia, Inc. All Rights Reserved.

アイティメディアからのお知らせ

人気記事ランキング

- Claude拡張機能にCVSS10.0の脆弱性 現在も未修正のため注意

- ホワイトハッカーが明かす「ランサムウェア対策が破られる理由」と本当に効く防御

- 7-Zipの偽Webサイトに注意 PCをプロキシノード化するマルウェア拡散

- 2026年はAGIが“一部実現” AIの革新を乗りこなすための6つの予測

- 一気読み推奨 セキュリティの専門家が推す信頼の公開資料2選

- 「SaaSの死」騒動の裏側 早めに知るべき“AIに淘汰されないSaaS”の見極め方

- 米2強が狙う“AI社員”の普及 Anthropicは「業務代行」、OpenAIは「運用プラットフォーム」

- Fortinet、管理サーバ製品の重大欠陥を公表 直ちにアップデートを

- NTTグループは「AIがSI事業にもたらす影響」をどう見ている? 決算会見から探る

- LINE誘導型「CEO詐欺」が国内で急増中 6000組織以上に攻撃