出口戦略もおぼつかない。世界同時不況はまだ続く:“経済危機に勝つ”リスクマネジメント(4)(1/2 ページ)

一部には「経済は回復基調」との見解もあるが、世界同時不況はそれほど簡単には解決しない。これまで各国が行ってきた金融テコ入れ策から「どう手を引くか」という出口戦略の可能性を考えてみても、今回の不況がいかに根深いものかをうかがい知ることができる。企業の戦略担当者はいま一度、腹をくくり直しておくべきだ。

第3回『経済は回復基調」を疑い、自社の方策を再考せよ』では、「米国発の経済危機が全世界に波及し、欧州で金融危機が繰り返されている真因」について考えました。

そして、米国発の経済危機の真因とは、住宅バブル崩壊以降、住宅を担保とした個人の借り入れができなくなったことを受けて、「家計部門の巨額な借り入れ」で賄われていた米国の個人消費が急激に冷え込んだこと――すなわち、 「米国経済が構造的に変化した」ことであると指摘し、この「構造変化」こそが、いまもなお、世界経済に大きなインパクトを与え続けているのだと解説しました。

この問題を解決するために「世界の各地域での財政投融資を含めた需要拡大策」が求められていますが、ユーロ危機にて「赤字国債の発行による政府支出」に疑問が呈され、にわかに緊縮財政をベースにした「健全な財政」が求められ始めました。しかし、これらは相反する課題です。よって容易に解決することが望めないことから、筆者は「安易に、世界経済は回復していくとの前提に立つことはリスクが大き過ぎる」と警鐘を鳴らしました。

しかし、世界同時不況の問題はこれだけではありません。経済危機に陥った各国が、これまでテコ入れ策として行ってきた金融緩和から今後どのように手を引いていくのか、という問題も残されています。今回は、この「出口戦略」について考えてみましょう。

米国は今後、日本と同じ道をたどる?

言うまでもなく、現在の世界経済のドライバは、米国、欧州と中国などの新興国です。しかし第3回で述べたとおり、欧州は現在『財政規律がファッション』となっており、「4カ月連続で2ケタの失業率を記録」する状況が改善されておらず、世界経済をけん引していく力はありません。中国も不動産バブルに対する金融引き締め策と地方財政の不安に揺れています。では、世界最大の経済国である米国はどうなのでしょうか?

米国経済に減速の兆候が現れる中、2010年7月21日、上院の議会証言でベン・バーナンキ米連邦準備制度理事会(FRB)議長が先行きについて、『異例なほど不確か(unusually uncertain)』と指摘しました。その“不確実性”を表す統計がこのところ立て続けに発表されています。

米国のGDP(国内総生産)は4四半期連続で成長率が鈍化、失業率は2010年6月まで4カ月連続で悪化しています。2010年7月27日のロイターによれば、米エール大学経済学部教授 ロバート・シラー氏(※注1)はロイターに対し、「私の考えでは、景気が二番底(※注2)に陥ることとは、現在の景気後退(リセッション)から立ち直る前に、別のリセッションに見舞われるということだ。こうした種類の二番底が現実のものとなる確率は、50%を超えている」と警告しています。

現に2010年7月23日現在、米国の地銀は年初から103行も破たんしています。これは昨年よりも3カ月も早いペースです。とりもなおさず、バブル崩壊による不動産関連ローンの焦げ付きは、まったく収まっていないどころか、昨年よりも悪化しているのが現実なのです。

GDP統計でも、肝心の個人消費支出の伸び率が鈍化していることに注目が集まっています。これまでも書いてきたとおり、「失業が景気の先行指標となっている」米国では、失業ゆえに住宅ローンの返済が滞り、差し押さえが続いています。そうした差し押さえ中古住宅の大量の在庫が、「住宅価格の下押し要因」となって立ちはだかっていることから、米国経済は財政による下支えが外れた途端、失速することを余儀なくされているのです。

「米国は1990年代の日本のように『失われた10年』に突入するか」と言うエコノミストもいますが、第3回で指摘したとおり、世界経済危機の元凶が「米国の家計部門の“借り入れて消費する”文化の崩壊である」こと、そして、米国のGDP7%に相当する「失われた家計部門の需要」の源泉――すなわち住宅ローンが欠落したままの状態であることから、10年不況のリスクは極めて高いといえます。

“第2のギリシャ”がいつ表れてもおかしくない欧州

一方、欧州はどうでしょうか? いったんは収まったギリシャ危機ですが、PIIGS諸国(※注3)の国債の利回りはすべてじりじりと高くなっています。

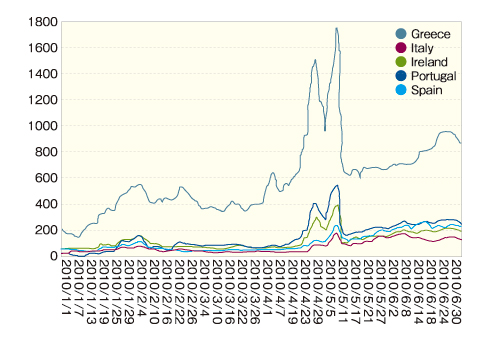

以下の図1はドイツ国債に対するPIIGS各国の国債のスプレッド(上乗せ金利)の推移を示したものです(左軸の単位はベーシスポイントで表示しているため、「100ベーシスポイント当たり1%のスプレッド」と理解してください)。

ご覧のとおり、PIIGS各国の国債利回りの水準は、各国ともドイツ国債の利回りに上乗せされた水準で推移しているわけですが、特にギリシャの上乗せ率は2010年5月の“ギリシャ危機”のときには17%超を記録しており、2010年8月現在も8%超となっています。そのほかの4カ国も現在、2%前後となっています。

最も気掛かりなのは、ギリシャ危機がいったん終息した5月10日以降も、この上乗せ金利がPIIGSのすべての国で上昇を続けており、「それだけ余計に利息を上乗せしないと投資家に買ってもらえない」――すなわち「これらの国の財政が市場で信頼されていない」ことを物語っている点です。例えばスペインの失業率は最悪の20%となっており、いつ“第2のギリシャ”が出てきても不思議ではありません。

わが国の経済は再び下降へ

ひるがえって、わが国の経済はどうでしょうか? 2010年7月30日、総務省が発表した6月の完全失業率は4カ月連続で悪化し、鉱工業生産指数も6月にはマイナスを記録しました。こうした状況を受けて、エコカー補助金も9月で終了することから、トヨタ自動車は10月の2割減産を発表しています。

また現在、企業の手元にある現預金が記録的な高水準にあることから、依然、全体としては設備投資が手控えられている傾向がうかがえます。

良いニュースもあります。企業業績の反発から、夏のボーナスが前年比で世界経済危機後、初めて増加に転じて、旅行需要などが活発になってきました。しかしながら、本格的な景気回復を見込むことはまだまだできません。問題として決定的なのは、「日本経済全体の需要」が供給より少ない「デフレ・ギャップ」が続いていることです。何より消費者の不安が解消されておらず、十分な個人消費の増加も見込めない状況にあります。

中国を中心とした「新興国向けの輸出需要」と、「エコカー補助金」「家電向けのエコポイント」で当面の間、支えられていたわが国の景気も、財政赤字からの制約と高止まりした失業率から見て「これ以上の持続的成長は極めて難しい局面になった」といえます。

Copyright © ITmedia, Inc. All Rights Reserved.

アイティメディアからのお知らせ

人気記事ランキング

- 500万件のWebサーバでGit情報が露出 25万件超で認証情報も漏えい

- 中国電力、RAGの限界に直面し“電力業務特化型LLM”の構築を開始 国産LLMを基盤に

- 一気読み推奨 セキュリティの専門家が推す信頼の公開資料2選

- 「SaaSの死」騒動の裏側 早めに知るべき“AIに淘汰されないSaaS”の見極め方

- 2025年、話題となったセキュリティ事故12社の事例に見る「致命的なミス」とは?

- NTTグループは「AIがSI事業にもたらす影響」をどう見ている? 決算会見から探る

- LINE誘導型「CEO詐欺」が国内で急増中 6000組織以上に攻撃

- 「年齢で落とされる」は6割超 シニアエンジニアが直面する採用の壁と本音

- なぜ日本のITエンジニアは優遇されない? 「世界給与ランキング」から見えた課題

- 年収1000万を超えるITエンジニアのキャリアは? 経験年数と転職回数の「相関関係」が明らかに

図1 PIIGS諸国の国債の「ドイツ国債金利に対する上乗せ金利」の推移(出典:国際通貨基金/2010年7月)

図1 PIIGS諸国の国債の「ドイツ国債金利に対する上乗せ金利」の推移(出典:国際通貨基金/2010年7月)