“パート収入103万円”が「壁になる人」と「ならない人」:マネーの達人(1/2 ページ)

「もう少し働いた方が良いのでしょうか?」

「でも扶養を外れると損なんですよね?」

お客さまとの相談の中で、妻がいくら働くかという就業調整の話になることがあります。

就業調整をしている人のうち、配偶者控除の適用を受けるため103万円以下にしている人の割合:約42.4%

(独立行政法人労働政策研修・研修機構「短時間労働者の多様な実態に関する調査」)

103万円の壁を意識して「扶養を外れる=損」と信じている人も多いようですが、実際は103万円は壁にはならず、103万円を超えて働くことで世帯収入が増える場合もあります。

「103万円の壁」に対する誤解

女性の就業を阻害する一因として配偶者控除の廃止が議論されていますが、103万円の壁については、次のような誤解も多いように思います。

103万円を超えると配偶者控除がなくなる!

103万円を超えると38万円の配偶者控除がゼロになると思う人もいますが、それは誤解です。103万円以上〜141万円未満の間は「配偶者特別控除」があり、控除額が段階的に引き下げられる仕組みになっています。ただし、控除を受ける人の合計所得が1000万円を超えると、配偶者特別控除は受けられません。

103万円を超えると税金が増えるから損!

確かに、控除される金額が下がれば夫の所得税や住民税は増加します。また妻自身も新たに所得税や住民税を負担なくてはなりません。しかし「収入の増加>税金の増加」ならば、世帯の手取り額としてはプラスになります。

103万円が“壁にならない人”

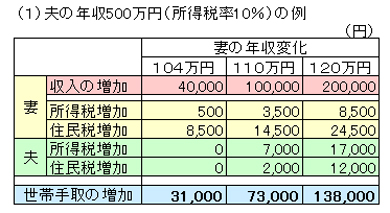

夫の年収500万円、現在100万円のパート収入を得ているA子さんを例に、妻の収入の変化と世帯の手取りの変化を確認してみましょう。(※妻の所得控除は基礎控除のみと仮定)

妻の収入が103万円を超えて、104、110、120万円と増加するごとに夫と妻の税金も増えます。しかし、それ以上に収入増となっていますので、世帯としての手取額は増えています。

仮に、夫の所得税率が33%になると妻の収入増加の半分程が手取りの増加額となります。つまり夫の税率が高くなるほど、手取額の増加は小さくなります。

関連記事

独身男性に聞く、結婚後、奥さんに働いてほしいですか?

独身男性に聞く、結婚後、奥さんに働いてほしいですか?

結婚後、奥さんに働いてほしいと思っている人はどのくらいいるのだろうか。20代以上の働く独身男性に聞いた。モッピーラボ調べ。 夫の年収、このくらいがちょうどいい――いくら?

夫の年収、このくらいがちょうどいい――いくら?

ちょうどいいと思う夫の年収はいくらくらいですか? 結婚している女性に聞いたところ……。FQ JAPAN調べ。 妻の小遣いは増えたけど……夫はいくら?

妻の小遣いは増えたけど……夫はいくら?

結婚すると自由に使えるお金が少なくなるもの。既婚者に月のおこづかいを尋ねると、妻は前年調査より増加した一方、夫は減少しているようだ。明治安田生命調べ。 妻の理想の働き方は“M字カーブ”

妻の理想の働き方は“M字カーブ”

子どものいる世帯で女性が働き続けるのは難しいもの。30〜40代男女が考える“妻の理想の働き方”とは? 明治安田生活福祉研究所調べ。 あなたの税金、返ってくるかも?

あなたの税金、返ってくるかも?

年末調整以外にも確定申告で税金が戻ってくるケースを紹介します。

関連リンク

copyright (c) "money no tatsujin" All rights reserved.

Special

PR注目記事ランキング