ユニコーンからデカコーンへ 成長戦略の3つの仮説【後編】:グロービス経営大学院 TechMaRI 解説(1/2 ページ)

テクノベート経営研究所 副所長 /グロービス経営大学院 教員 高原康次(たかはら・やすじ)

テクノベート経営研究所(TechMaRI)副所長。日本発デカコーン創出のためのリサーチを行う。

グロービス経営大学院の創造エコシステム構築や創造系科目開発・リサーチをリードする。

代表室ベンチャー・サポート・チームリーダーとしてユニコーンを100社輩出することをビジョンとしたグロービスのアクセラレーションプログラム「G-STARTUP」を事務局長として立ち上げた。チームでは、グロービスの戦略的な投資プログラムを担い、約50社のベンチャーに投資を実施。民間公益活動向け助成金プログラムの審査員も務めた。

東京大学法学部卒業。

前回の記事「日本からデカコーンは生まれるか? 有力候補、マネーフォワードとフリーを徹底分析【前編】」では、スタートアップがデカコーンに向かう上で何が必要なのか考察するとともに、事業機会を捉え一気に展開したマネーフォワードについて解説した。

後編では、フリーの成長戦略と、ユニコーンからデカコーンに向かう成長戦略の仮説を提示したい。

成長戦略の転換に手間取ったフリー

フリーは、コロナ禍で中堅企業向けのセールスサイクルが長期化し、新規獲得が鈍化した。IR資料によると、2020年から21年にかけて年率50%程度の成長を遂げたものの、2020年から21年の第1四半期まで中堅企業向けのセールスサイクル長期化と新規獲得の下振れ、コロナ禍の影響について記述があり、当初想定を下回った様子がうかがえる。

フリーが当時販売していたプロダクトの導入企業は、経費や勤怠といった個別業務のみでの利用を希望しても、会計や人事労務の基幹システム全般を導入する必要があった。軽減税率を含む消費税増税や、緊急事態宣言も重なり、経理担当者の負荷は増加。こうした事情から、フリーのプロダクトの導入を先送りにするケースが増えていったと考えられる。

新戦略発表もネットワーク効果得られず

2021年第2四半期時点では、マネーフォワードに対してフリーは、ARRやARR成長率といった成長性の指標が優れ、株式時価総額でも5000億円を超えていた。2021年6月には、それまでのフリーの主要顧客であった小規模企業の経営者を対象に提供価値を広げるとともに、中堅企業向けのプロダクトラインアップ拡充を進める新戦略を発表した。

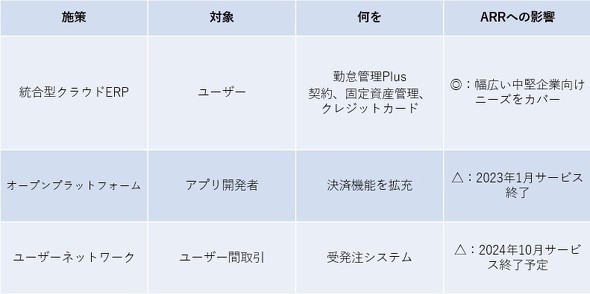

統合型クラウドERP

新戦略では「統合型クラウドERP(※1)を提供し、人事や会計など異なる業務間でもデータを緊密に連携させることでリアルタイムの分析を可能にし、経営者の意思決定に役立てられる」という点を訴求した。勤怠管理や固定資産管理、電子契約、法人クレジットカードといった中堅企業向けプロダクトを拡充販売し、コアとなる人事労務や会計の導入につなげる施策をとった。

(※1)Enterprise Resource Planning(エンタープライズ・リソース・プランニング)の略で、システムの文脈で用いる際には、企業内の多様な業務の情報を繋ぎ、管理、分析するためのソフトウェアシステム

オープンプラットフォーム構想

次にフリーが提供するアプリストアに、決済機能を追加した。これは、新戦略の柱の一つとして挙げられた「オープンプラットフォーム構想」を支える具体策の一つだった。フリーは、小規模企業の多様なニーズに応えるアプリを提供するために、サードパーティの開発者がアプリを掲載できるアプリストアを運営していた。決済機能の追加により、サードパーティのアプリ開発者は自社で決済システムを構築する必要がなくなり、よりスムーズに有料アプリを提供することが可能となった。

背景にあったのは、フリー自身が創業期に決済機能の開発に苦労した経験だ。決済機能を提供しサードパーティの開発負担を減らすことで 、さらに多くのアプリが開発され、その結果として、より多くのユーザーのニーズが満たされることを狙ったのだ。

ユーザーネットワーク

さらに、ユーザー間の受発注をスムーズにするために、請求書や帳簿上の受発注金額などが自動転記されるプロダクトを開発した。これにより、受発注時の入力の手間は大きく削減される。このメリットによりユーザーが増えると、取引先が使っているからという理由でさらにユーザーが増える、いわゆる「ネットワーク効果」による顧客獲得への期待があった。

2022年度決算では、フリーの中堅企業向けのセグメントは順調に成長し、ARR成長率を50%に保った。2021年に発表したプロダクトが部分導入可能なものであり、中堅企業の多様なニーズを捉えたものだったことで、ARR成長率が維持されたと評価された。この際、中堅の既存顧客向けはセールス一人当たり獲得ARRが1.7倍、成約率が2.1倍と新規営業よりも効率が高いことを確認できた。

しかし、全体の対前年のARR成長率は、鈍化が続いた。2021年度6月期50%から、22年度6月期38%に鈍化したのだ。対前年の顧客数成長率も、2021年度から22年度にかけて鈍化している。思った通りにネットワーク効果を得ることはできなかった。

フリーが準備したアプリストア上での決済機能導入では、サードパーティのアプリ開発者の大きな増加にはつながらなかったのだろう。

企業会計や給与周りの法令理解に加え、各業界のドメイン知識を必要とするアプリを開発できるベンダーは限定的だ。売上高に対するIT予算の比率は中央値で1%、平均値で2%(日本情報システム・ユーザー協会2023年度調査)であり、アプリを利用する企業の支払い余力はおのずと企業規模に左右される。個人事業主の平均的な給与額は255万円(国税庁2023年調査)で、フリーの平均年間顧客単価は4万円前後だ。

つまり、フリーの顧客の大部分を占める個人事業主や小規模企業の支払い余力は限定的で、サードパーティのアプリ開発者にとって、アプリストア内の課金機能が追加されたとしても、難易度が高いわりに顧客単価が上がらない市場に参入するインセンティブにはならなかったのだと考える。

また、フリーの有料課金ユーザーは約30万と多いが、全国630万の小規模事業者の5%未満であり、ユーザー間取引を拡大させるための受発注システムがネットワーク効果を得るための転換点を超えなかったと想定される。

関連記事

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング

赤字からV字回復の「VAIO」 短期間で新ビジネスを成功させたワケ

赤字からV字回復の「VAIO」 短期間で新ビジネスを成功させたワケ ナイキの成功事例から学ぶ 「顧客体験価値」を最大化するための3つのポイント

ナイキの成功事例から学ぶ 「顧客体験価値」を最大化するための3つのポイント The Modelを「知ってるつもり」になる前に インサイドセールスはなぜ必要か

The Modelを「知ってるつもり」になる前に インサイドセールスはなぜ必要か