コインチェック、収益で東証に迫る “580億円事件”から完全復活した理由:古田拓也「今更聞けないお金とビジネス」(2/3 ページ)

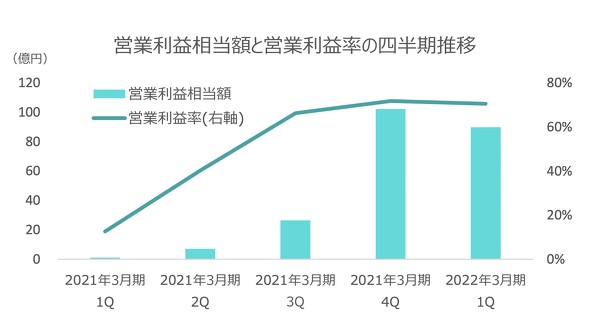

コインチェックが今、マネックスグループにおける「金の卵」となりつつある。日本取引所グループの四半期利益は125億円で、クリプトアセット事業の89億9600万円と比較するとほとんど両者に差は存在しない。収益性の観点からいえば、コインチェックは日本取引所グループとほぼ遜色のない規模にまで成長している。

収益性を左右する2つの要因

コインチェックと日本取引所グループの収益性を左右する要因は2つある。

まずは、「取引手数料の相場が異なる」点だ。日本取引所グループのような金融商品取引所は売買代金に応じていわゆる「場口銭」、取引手数料を徴収するが、その標準料率は0.00002%〜0.00003%(0.2〜0.3ベーシスポイント)と雀(すずめ)の涙にもならない。一方で、コインチェックの手数料は0.1〜5%と日本取引所グループの場口銭に比べ5000倍以上の料率となっている。

この料率の開きが肯定される理由が、もう1つの要因である「取引所と証券会社が一体となったようなビジネスモデル」にある。そもそも、私たちが株式を売買する際は、東京証券取引所に直接注文を流すことができない。通常、口座を開設している証券会社に注文することで初めて注文が東証に流れるのだ。私たちが証券会社に支払っている手数料には、上記で記した場口銭も加味されているが、その手数料の大部分は証券会社の運営と収益のために徴収されているのである。

ではコインチェックはどうだろうか。コインチェックは自身が東証のような暗号資産交換業者でありつつ、証券会社のように顧客の口座も保有している。暗号資産の取引には証券会社のような中間媒体が存在しないため、私たちの支払う取引手数料やスプレッド収益がダイレクトに取引所としてのコインチェックに入るビジネスモデルとなっているのだ。

それだけでなく、成熟市場で手数料の価格競争が発生している既存の金融商品と異なり、暗号資産は未だ成長している市場である点もコインチェックの収益性に追い風だ。いち交換業者が四半期で相当な利益を上げられているということは、競争環境が整ってないことの裏返しでもある。そのため、既存の暗号資産交換業者は新規参入と過当競争が将来起こるまでばく大な利益を上げ続けていく可能性がある。

Copyright © ITmedia, Inc. All Rights Reserved.

関連記事

来年から「一部上場企業」は無くなります……呼び名変更「プライム」化で何が変わるのか

来年から「一部上場企業」は無くなります……呼び名変更「プライム」化で何が変わるのか

東京証券取引所は2022年4月4日に、これまでの「東証第一部」「東証第二部」「マザーズ」「ジャスダック」といった市場区分から、「プライム」「スタンダード」「グロース」という新たな市場区分へ移行する。「現在、東証一部に上場している銘柄がスタンダート市場に入ってしまうのか」という点と、「東証第一部に連動している株式指数のTOPIX(東証株価指数)はどうなるのか?」という点に注目したい。 “雑草バブル”の熱狂 200万円超の落札事例も

“雑草バブル”の熱狂 200万円超の落札事例も

今「雑草バブル」がピークを迎えている。ネットオークション最大手のヤフオクでは、これら観葉植物を中心とした高額取引事例が増加している。10万円を超える価格で落札されたものはここ半年で数百件にも上っており、数十万円での取引も珍しくなくなりつつある。 仮想通貨を大暴落に導いた“ESG”とは何者なのか

仮想通貨を大暴落に導いた“ESG”とは何者なのか

あのイーロン・マスク氏も太鼓判を押していたビットコインが、今大暴落している。この暴落相場の背景には、中国による規制や、納税のための換金売りのタイミングが重なった点ももちろんあるが、やはり最大の要因はESG懸念に基づくマスク氏の「心変わり」にあると見られている。 国内初のコインチェックIEO、倍率は24倍 販売価格から6倍に値上がり

国内初のコインチェックIEO、倍率は24倍 販売価格から6倍に値上がり

国内初となるコインチェックのIEOが完了し、7月29日に取引所Coinceckへの上場が終わった。今回、2億3000万枚のパレットトークンを、1枚4.05円で売り出した。総額9億3150万円の売出し価格に対し、期間中に申し込まれた金額は224億5500万円。実に24.11倍の抽選となった。申し込みがあった口座数は6万3853口座だった。 コインチェック国内初のIEOを7月1日実施 Hashpaletteがトークン売出で9億円超調達

コインチェック国内初のIEOを7月1日実施 Hashpaletteがトークン売出で9億円超調達

コインチェックは7月1日に、国内初となるIEOを実施し、Hashpaletteが発行するトークン9億3150万円分を一般に売り出す。資金調達だけでなく、トークンエコノミーの構築を支援することをうたっており、仮想通貨関連事業者にとって新たな機会がもたらされるかもしれない。