源泉徴収票の見方――サラリーマンの税金を理解しよう:消費税8%時代の確定申告(2/3 ページ)

給与所得控除はサラリーマンの特典

最初の式の「給与所得控除」は収入から一定の額を税金の対象から差し引いて(控除して)くれるものでサラリーマンの必要経費と言われている。仕事に必要なスーツやネクタイなどの費用を経費とみなし、収入から一定の額を差し引くことで納税額が減る。給与所得控除額の計算式は表のとおりだ。

| 給与等の収入金額(年収) | 給与所得控除額 |

|---|---|

| 162万5000円以下 | 65万円 |

| 162万5000円超 180万円以下 | 収入金額×40% |

| 180万円超 360万円以下 | 収入金額×30%+18万円 |

| 360万円超 660万円以下 | 収入金額×20%+54万円 |

| 660万円超 1000万円以下 | 収入金額×10%+120万円 |

| 1000万円超 1500万円以下 | 収入金額×5%+170万円 |

| 1500万円超 | 245万円(上限) |

| 給与所得控除の計算式 | |

年収が180万円を超え360万円以下の場合は「収入金額×30%+18万円」という計算式となっている。例えば年収300万円なら

- 300万円×30%+18万円=108万円

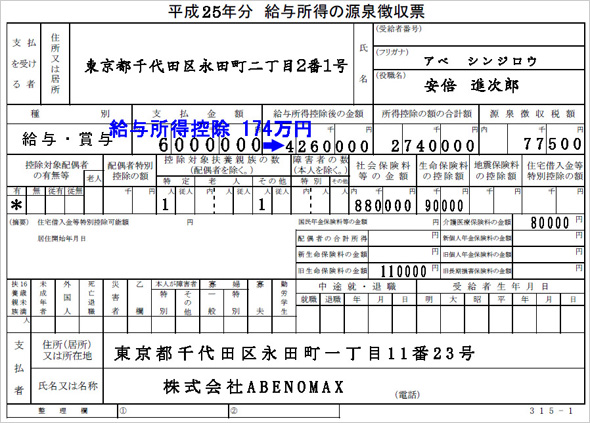

が税金の計算から差し引かれる。先ほどの安倍さんの源泉徴収票では

- 600万円×20%+54万円=174万円

が給与所得控除の額で、年収の600万円から給与所得控除の174万円を引いた426万円が給与所得(給与所得控除後の金額)となる。

- 給与の収入金額(年収)−給与所得控除=給与所得

- 600万円−174万円=426万円

コラム:高額所得者は増税に

給与所得控除の変更により増税になったのが年収1500万円を超える人だ。従来は年収が増えても青天井、制限なく控除額が増えたが2013年(平成25年)分から上限が設けられた。

従来は年収1000万円超えると一律(年収×5%+170万円)だったので年収5000万円、1億円といった高額所得者は、

- 5000万円×5%+170万円=420万円

- 1億円×5%+170万円=670万円

と控除額も高額となった。

2013年からは年収1500万円を超える人の上限額が245万円(=1500万円×5%+170万円)で固定されたので控除額の増加は

- 年収5000万円:420万円−245万円=175万円

- 年収1億円:670万円−245万円=425万円

となり、年収5000万円の人は所得税と住民税で88万円ほど、年収1億円の人は213万円ほど増税となる。ちなみに給与所得控除の変更により増税となる人はサラリーマンの1.2%、50万人ほどらしい。

控除って何?

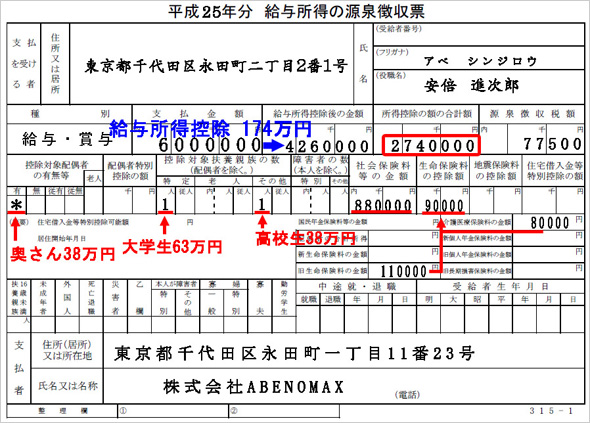

源泉徴収票の426万円の横に書かれた274万円という金額も分かりにくい。この金額は所得控除の額の合計で、基礎控除、配偶者控除、扶養控除、社会保険料控除、生命保険料控除などを合計したものだ。各種控除の主なものは以下のとおりだ。

| 控除名 | 金額 | 概要 |

|---|---|---|

| 基礎控除 | 38万円 | 全員が一律に受けられる控除 |

| 配偶者控除 | 38万円 | 所得が38万円(年収103万円)以下の奥さん(配偶者)がいると受けられる控除 |

| 配偶者特別控除 | 3〜38万円 | 所得が38万円を越え76万円未満(年収103〜141万円)の奥さんがいる場合の控除 |

| 扶養控除(一般) | 38万円 | 16歳以上の子どもや親の面倒をみていると受けられる控除 |

| 扶養控除(特定) | 63万円 | 所得が38万円以下で19歳から22歳の子どもがいると受けられる控除 |

| 扶養控除(同居老親) | 58万円 | 公的年金が158万円以下で直系、同居、70歳以上の親の面倒をみていると受けられる控除 |

| 扶養控除(同居老親以外) | 48万円 | 公的年金が158万円以下で70歳以上の親の面倒をみていると受けられる控除 |

| 寡婦控除 | 27万円+α | 夫と死別、離婚した女性のための控除。条件により増額 |

| 寡夫控除 | 27万円 | 妻と死別、離婚し子を扶養、所得500万円以下の男性のための控除 |

| 社会保険料控除 | その年の支払額 | 年金や健康保険、雇用保険を納めた分の控除 |

| 一般生命保険料控除 | 旧:〜5万円、新:〜4万円 | 一般の生命保険の支払いがあると受けられる控除 |

| 介護医療保険料控除 | 新:〜4万円 | 新制度の介護・医療保険の支払いがあると受けられる控除 |

| 個人年金保険料控除 | 旧:〜5万円、新:〜4万円 | 個人年金保険の支払いがあると受けられる控除 |

| 地震保険料控除 | 〜5万円 | 地震保険の支払いがあると受けられる控除 |

| 医療費控除 | その年の支払額−10万円 | 年間の医療費の10万円又は所得金額の5%を超えた分に対する控除 |

| 所得税の主な控除の一覧 | ||

控除のそれぞれの項目に関する説明は次回にゆずるが、サンプルの安倍さんの該当する控除だけ簡単に説明しておこう。該当するのは基礎控除、配偶者控除、扶養控除(一般)、扶養控除(特定)、社会保険料控除、生命保険料控除だ。

まずは基礎控除。これは収入のあるすべての人が受けられる控除だ。控除額は38万円。ザックリ言うと収入のうち38万円分はなかったことにしてくれるってことだ。これはサラリーマンだけでなくパートやアルバイトでも同じだ。年収が103万円なら給与所得控除の65万円と基礎控除の38万円を差し引くと0円。課税所得が0円になると所得税は0円。所得税を納める必要はなくなる。

配偶者控除は奥さんがいると受けられる控除だ。ただし年収が103万円以下であること。これも控除額は38万円。一般的には専業主婦の奥さんやパート務めの奥さんが配偶者控除の対象となる。もちろん奥さんが稼いで旦那さんが家事をしていれば奥さんが配偶者控除を受けることになる。

扶養控除は子どもや親など扶養している親族がいると受けられる控除だ。扶養親族の年齢などによって控除額は異なる。例えば高校生なら38万円、大学生なら63万円、70歳以上、同居、公的年金が158万円以下なら58万円などとなっている。

社会保険料控除は厚生年金、健康保険、雇用保険など支払った社会保険料の合計額が控除される。毎月の給与から天引きされているこれらの社会保険料1年分の合計額が社会保険料等の金額の覧に記載されている。安倍さんの場合は88万円となっている。

生命保険料控除は一般の生命保険、医療保険、介護保険、個人年金保険などに加入していると受けられる控除だ。生命保険料控除の控除額は2011年以前に契約した旧制度の保険と2012年以降に契約した新制度の保険によって控除額が異なる。控除額の算出方法など詳細は次回で説明するが、安倍さんの場合は旧制度の生命保険に11万円(控除額5万円)、介護医療保険に8万円(控除額4万円)を支払ったので生命保険料控除の控除額は計9万円となっている。

| 項目 | 金額 |

|---|---|

| 基礎控除 | 38万円 |

| 配偶者控除 | 38万円 |

| 扶養控除(一般) | 38万円 |

| 扶養控除(特定) | 63万円 |

| 社会保険料控除 | 88万円 |

| 生命保険料控除 | 9万円 |

| 合計 | 274万円 |

| 所得税の各種控除の金額(安倍さんの場合) | |

安倍さんの各種控除を合計してみよう。源泉徴収票には基礎控除に関しては何も書かれていないが、それ以外の控除は印や人数、金額が書かれている。印や人数をそれぞれの控除額に置き換えて合計すれば「所得控除の額の合計額」に書かれた274万円を算出することができる。

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング

給与所得控除

給与所得控除 各種控除額

各種控除額