源泉徴収票の見方――サラリーマンの税金を理解しよう:消費税8%時代の確定申告(3/3 ページ)

課税所得と所得税額

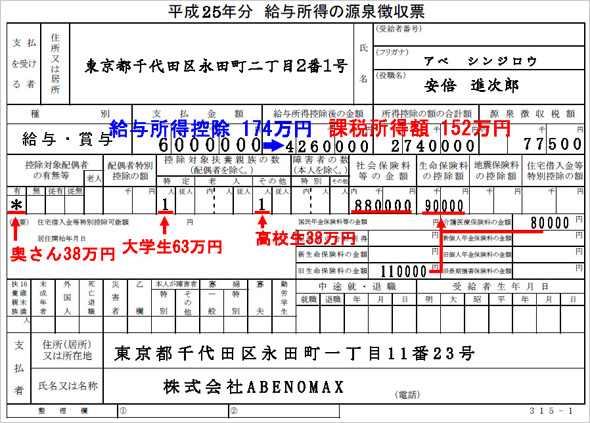

給与所得と各種所得控除の金額から課税所得を計算できる。給与所得が426万円、各種所得控除が274万円なので課税所得の金額は152万円となる。計算式は以下のとおり。

- 給与所得−各種所得控除=課税所得

- 426万円−274万円=152万円

| 課税所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超 330万円以下 | 10% | 9万7500円 |

| 330万円超 695万円以下 | 20% | 42万7500円 |

| 695万円超 900万円以下 | 23% | 63万6000円 |

| 900万円超 1800万円以下 | 33% | 153万6000円 |

| 1800万円超 | 40% | 279万6000円 |

| 所得税の税率 | ||

年収600万円の安倍さんだが、税金の対象となる所得(=課税所得)は152万円だけだ。この課税所得に所得に応じた税率を掛けると所得税を算出することができる。所得税の税率は右表のとおりだ。

表を見ると課税所得が増えると税率も上がることが分かる。課税所得が100万円の人は5%の5万円が所得税額となる。課税所得が195万円を超え330万円以下だと10%、330万円を超え695万円以下だと20%となっているが、正しくは195万円以下の部分に5%、195万円を超え330万円以下の部分に10%という仕組みだ。

195万円を超えると5%から10%に税率が倍増するわけではなく、195万円以下の部分は5%、195万円を超えた部分に10%の税率が掛かるので、例えば課税所得が200万円の場合は195万円の5%と、195万円を超えた5万円の10%を足した金額が納税額となる。

- 195万円×5%=9万7500円

- 5万円×10%=5000円

- 所得税=9万7500円+5000円=10万2500円

表の右端にある控除額を使用すれば下記の式で簡単に税額を計算できる。

- 課税所得×税率−控除額=税額

- 200万円×10%−9万7500円=10万2500円

安倍さんの場合は課税所得が152万円なので税率は5%。所得税は7万6000円となる。

- 課税所得×税率=所得税

- 152万円×5%=7万6000円

平成24年(2012年)分まではこれで終わりだが、平成25年分(2013年)分からは、復興特別税が加算される。所得税の復興特別税は所得税額に2.1%が上乗せされる。

- 7万6000円×2.1%=1596円

所得税に復興特別税を加算し100円未満を切り捨てた7万7500円が最終的な税額で、すでに徴収済みの税額として「源泉徴収税額」の欄に記載されている。この税金は2013年1月から毎月みなし額が天引きされていて、12月の給与で微調整(=年末調整)され納税済みだ。その最終結果を示すのがこの「平成25年分 給与所得の源泉徴収票」だ。

住民税

毎月の給与明細を見ると、新入社員以外の方は所得税と住民税が天引きされているはずだ。所得税は国税、住民税は県民税と市民税を足したもので地方税だ。東京23区に住んでいる人は都民税と区民税となる。住民税はごく一部の地域に例外があったり細かく計算すると複雑になったりするがここでは簡単に説明しておこう。

住民税は、所得が増えると納税額が増える所得割の部分と、納税対象者全員が同じ額を納める均等割の部分に分かれている。所得割の住民税の税率は基本的に全国一律10%(市民税6%、県民税4%)。これから調整控除(所得が多めの人で2500円、少なめの人は数万円)を引き、均等割の4000円(市民税3000円、県民税1000円)を足す。2014年6月からは住民税の復興特別税が年額1000円上乗せされる。ザックリ計算する場合は課税所得の10%と覚えておけば充分だろう。

住民税の10%の税率は一部例外がある。例えば名古屋市の市民税は減税され5.7%(−0.3%)だ。一方、神奈川県は県民税が4.025%(+0.025%)と全国で唯一、税率が高い県となっている。ほかにも財政破たんした夕張市は市民税が6.5%(+0.5%)など税率の異なる地域はあるが、ほとんどの地域は10%と考えていいだろう。

ちなみに「トヨタ自動車があるから豊田市は住民税が安い」といった話を耳にすることがあるがこれは都市伝説。豊田市の市民税はほとんどの市区町村と同じ6%だ。

県民税の均等割の部分に税金を上乗せしている地域は多い。全国の半数以上にあたるおよそ30県が年間400円から1200円を「あいち森と緑づくり税」「島根水と緑の森づくり税」「とちぎの元気な森づくり県民税」などの名称で税金の上乗せ(=増税)をしている。

調整控除は一言で説明するのは難しいので割愛。参考程度に安倍さんの住民税を計算しておこう。住民税の計算の流れは所得税と同じで

- 給与の収入金額(年収)−給与所得控除=給与所得

- 600万円−174万円=426万円

となる。

ここまでは所得税も住民税も同じだ。所得税と住民税では各種控除の金額が異なっている。安倍さんの場合は、

| 項目 | 金額 |

|---|---|

| 基礎控除 | 33万円(所得税は38万円) |

| 配偶者控除 | 33万円(所得税は38万円) |

| 扶養控除(一般) | 33万円(所得税は38万円) |

| 扶養控除(特定) | 45万円(所得税は63万円) |

| 社会保険料控除 | 88万円(所得税と同じ) |

| 生命保険料控除 | 6万3000円(所得税は9万円) |

| 合計 | 238万3000円 |

| 住民税の各種控除の金額 | |

と控除額は所得税の274万円より少なくなる。ここから課税所得を求め税率を掛けると住民税の所得割(県民税と市民税の合算)が計算できる。

- 給与所得−各種所得控除=課税所得

- 426万円−238万3000円=187万7000円

- 課税所得×税率(10%)=住民税(所得割)

- 187万7000円×10%=18万7700円

調整控除は1万6500円、均等割は4000円、復興特別税は1000円なので、

- 所得割−調整控除+均等割+復興特別税

- 18万7700円−1万6500円+4000円+1000円=17万6200円

となる。この平成25年(2013年)分の住民税は2014年6月から2015年5月まで分割して給与から天引きされる。

木村聡子先生から一言

個人の住民税は、年末調整から半年遅れでやってきます。「だいたい給与の額が去年と同じだから、来年の6月以降も同じかな」と判断してもいいのですが、子どもが独立するなど所得控除の額が去年と変わっていれば、ドーンと住民税の額が増減する可能性もあります(所得税の増減は、毎月の源泉徴収と年末調整で気付きにくいのです)。今回のこの記事やお住まいの市町村のホームページを参考に、6月以降に備えて住民税の額を計算してみてはいかがでしょうか。そうすれば、夏以降のマネープランにも狂いはなくなりますよね。

高齢化が進む日本の状況を考えると、今後も増税は避けられないだろう。筆者もサラリーマン時代は税金に関心がなく、知識もなかった。税金について少し興味を持った人は、手元にある源泉徴収票を見て、自身の税金がどう計算されているかを確認してほしい。

次回は、サラリーマンの節税対策や税金を取り戻す確定申告について紹介する。

監修:税理士 木村聡子(きむら・あきらこ)

2000年に木村税務会計事務所を設立。ブロガー税理士の草分け的存在。セミナー講師や執筆について多数の実績があり。カフェ好きが高じてオフィスをカフェ風にしてしまったほど。ブログでは税金に関するトピックだけでなく、カフェラリーのデータも掲載中。

事務所名:木村税務会計事務所

住所:〒158-0097 東京都世田谷区用賀2-11-10 ケヤキアパートメント201

公式サイト:KIMUTAX.com

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング

課税所得

課税所得