<電子取引編>知識ゼロから読める改正電帳法「一問一答」:お堅い「国税庁一問一答」を超解読!(2/3 ページ)

問1 「電子取引」とは?

メール添付やWeb経由で受領した請求書や注文書を電子保存しなければならない制度のこと

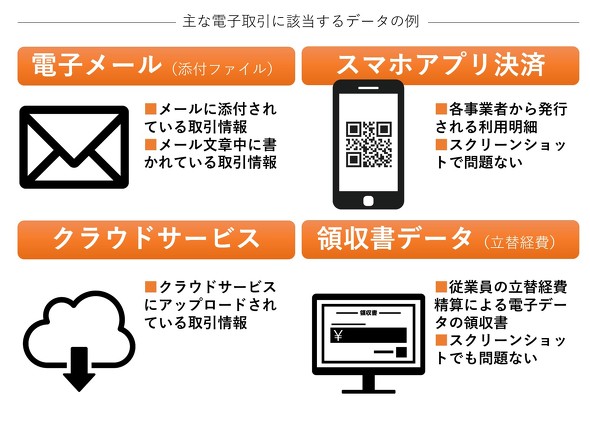

現在、請求書や注文書、見積書といった取引関係書類(国税関係書類)を、メール添付やWeb経由で送る、受け取ることはよくある。このような方法で国税関係書類を、「紙」に出力せずデータのまま授受することを「電子取引」と呼ぶ。クラウドサーバにアップされているものも、DVDなどのメディアに記録されているものも、データであれば全て電子取引の対象だ。

これは、22年1月1日より施行される改正電帳法では電子保存が義務化されており、今後データで受け取った国税関係書類は「紙」に出力して保存できないので注意が必要(<基本編>問2も参照)。ただし、該当するのは「法人税法・所得税法の保存義務者」となり、消費税法については引き続き「紙」保存可とされている。詳細は問8を参照。

問2 メール添付だった場合は、受信メールも保存しないといけないの?

メール文章内に取引情報がないなら、添付ファイルのみでいい

電子取引の対象となるのは「データで授受する取引情報」。取引情報とは、“授受する注文書、領収書などに通常記載される事項”のことを指す。そのため、「請求書をお送りします」といった一文とともに、添付ファイルで請求書を受け取った場合、受信メールの保存は不要。添付ファイルのみ保存すればいい。しかし、添付ファイルのほか、メール文章内に値引き理由などが記載されている場合はメールそのものも保存対象となる。

あくまで取引情報にかかわるデータを保存することが義務付けられているわけだが、メールを受信するたび、いちいちそれらを判断するのは面倒だ。持木氏は、「電子メールの保存については、内部統制の観点からも定期的なバックアップをおすすめします」と話す。

問3 受信メールの保存が必要な場合、メーラー上で内容を確認できれば問題ないかな?

問題ある。それでは要件を満たせていない

原則、受信メールの文章内に取引情報が記載されていなければ、電子取引の保存対象にはならない(詳細は問2参照)。しかし、「受信メールの文章内に取引情報が記載されている」場合は、メールそのものを保存する必要がある。

その際、「メーラー上でいつでも取引情報を表示できる=保存した」と考えるかもしれないが、それはNG。なぜなら、電子取引における保存には「検索機能を確保すること」といった要件が定められているためだ。詳細は問4を参照。

問4 受領した請求書PDFをただ保存すればいいんでしょ?

「保存だけ」ではダメ。要件を満たす必要がある

「電子取引と聞くと、『受領したPDFファイルをサーバなどに格納するだけでいい』と考える方もいますが、それでは要件を満たしていることになりません」と持木氏が指摘するように、データで受け取ったものをデータのまま保存する――だけでは、保存要件を満たした電子保存にならない。

結論だけ言うと、保存要件についてはスキャナ保存と同様。検索機能を確保すること、訂正・削除の防止措置をとること、そして速やかに出力できることが指定されている。検索機能については「スキャナ保存編」問15、関連書類の備え付けは問14、“速やかに出力”については問4を参照してほしい。

問5 クレカやQRコード決済などキャッシュレス決済の利用明細はどうなるの? ダウンロードできないこともあるんだけど……

Webやアプリ上で取得する明細も電子取引に該当する。スクショして保存するべし

クレジットカードや、スマホを使った電子マネー、QRコード決済など、いわゆるキャッシュレス決済時の領収書は、各事業者から発行される利用明細がその代わりとなる。これらの利用明細は、書面ではなくWebサイトや各アプリ画面上での確認のみとなることが多いが、これもまた電子取引の範囲に含まれる(主な書類範囲は<基本編>問4参照)。

この場合、利用明細をダウンロードできなくても画面をスクリーンショットすることで画像データ化し、電子取引の要件に従い保存すればそれでいい。

問6 タイムスタンプは要らないの?

実は……必須ではない!

スキャナ保存編では、タイムスタンプ付与や訂正・削除履歴が確保された状態にしてシステムに記録することを“入力”と表現したが(<スキャナ保存編>問3参照)、電子取引では“改ざん防止措置”という言葉で要件が決められている。

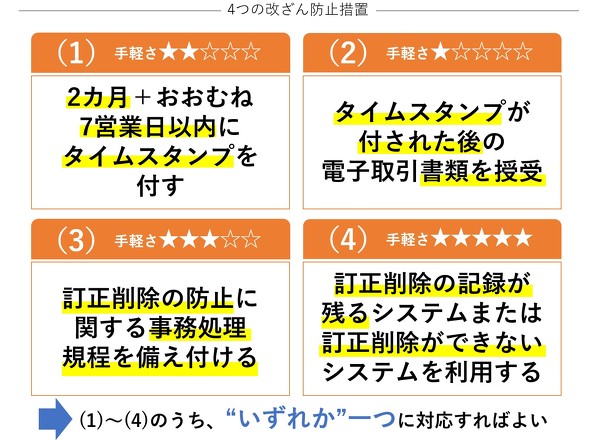

「タイムスタンプ付与や訂正・削除履歴の確保について、電子取引では『4つある“改ざん防止措置”のうち、どれか一つを実施できればよい』とされています。具体的な4つの措置内容は以下を参照していただければと思いますが、最も手軽なのは(4)です。(4)に対応するパッケージソフト、システムは豊富に用意されています。それらを導入し、『請求書をPDFでもらったら支払い依頼のワークフローシステムに乗せる』のが、一番シンプルな対応策です」(持木氏)

(1)の概要はスキャナ保存と同じ(<スキャナ保存編>問5参照)。(2)は、「請求書などを発行した取引先が、たまたまタイムスタンプを付けてくれた」ケースなので、あまり期待できない。(3)は「訂正削除の防⽌に関する事務処理規程」を作って備え付けておけばよい、というもの。この「規程」は、国税庁から「電子取引データの訂正及び削除の防止に関する事務処理規程」という名前でサンプルが配布されているので、それを基に作成できる。ただし、業務フローを考えれば(4)が最も手軽だ(TOMAコンサルタンツグループ提供の資料を基に筆者が作成)

(1)の概要はスキャナ保存と同じ(<スキャナ保存編>問5参照)。(2)は、「請求書などを発行した取引先が、たまたまタイムスタンプを付けてくれた」ケースなので、あまり期待できない。(3)は「訂正削除の防⽌に関する事務処理規程」を作って備え付けておけばよい、というもの。この「規程」は、国税庁から「電子取引データの訂正及び削除の防止に関する事務処理規程」という名前でサンプルが配布されているので、それを基に作成できる。ただし、業務フローを考えれば(4)が最も手軽だ(TOMAコンサルタンツグループ提供の資料を基に筆者が作成)問7 改ざん防止措置は、全データで統一されていないとダメなの?

混在していても問題ない

問1で説明したように、電子取引で授受するデータの種類はさまざま。問6では4つの「改ざん防止措置」について説明したが、実は「授受したデータに応じて、複数の改ざん防止措置が混在しても問題ない」とされている。

加えて、データの格納・保存場所も「異なってもよし」となっているが、データを規則性を持って保存し、検索・表示する際にモタつくことなく速やかに対応できる環境づくりは必須だ。

問8 電子取引は、所得税法、法人税法、消費税法で違いがあるって聞いたけど本当? 何がどう違うの?

本当。消費税にかかわる取引情報は「紙」保存してもいいことになっている

所得税法、法人税法、消費税法――と、電子取引に該当する取引情報には種類があるが、消費税法に関しては、22年1月1日以降であっても「紙」での保存が認められている。その理由について、国税庁の公式サイトでは「税額計算に影響を及ぼすことなどを勘案して」とされている。

「23年10月からは仕入税額控除に関する新しい制度『インボイス制度』が導入されます。消費税法にかかわる取引情報に関しては、『紙』保存であってもインボイス制度における仕入税額控除の適用は受けられます」(持木氏)

問9 インボイス制度って何?

「仕入税額控除」にかかわる新しい制度

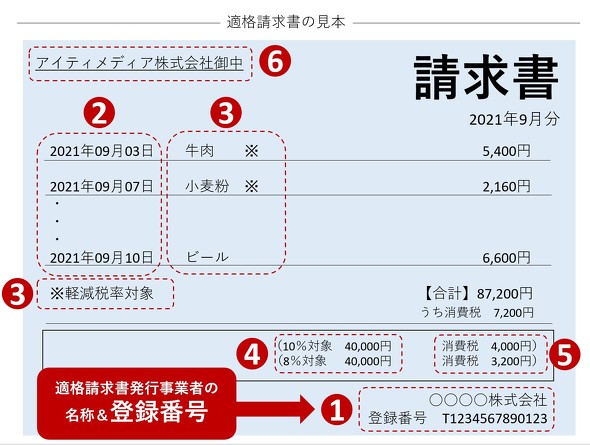

23年10月から施行が予定されている「インボイス制度」とは、正式名称を「適格請求書等保存方式」といい、登録手続きをした課税事業者が「適格請求書」(インボイス)を交付できるという新しい制度のこと。適格請求書は、今後、仕入税額控除の適用を受けるために必須となるもので、売り手(発行&控え保存)、買い手(受領保存)双方で保存が求められる。

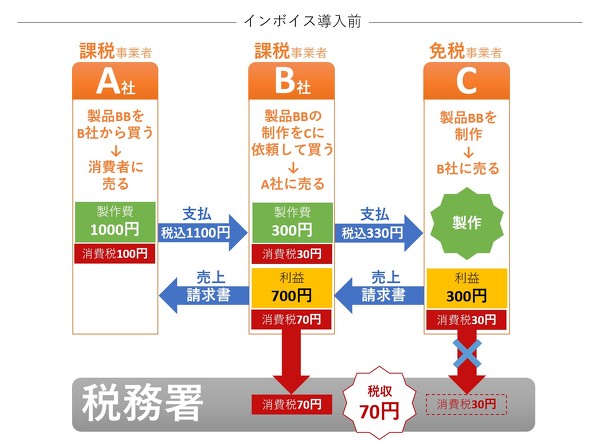

例えば、A社(買い手)、B社(売り手)、C(下請け、売り手)がいたとする。A社とB社は課税事業者、Cは免税事業者だ。A社がB社に商品BB(税込1100円)を発注し、B社がCに税込330円で外注した場合、B社の利益は700円(納税額70円)、Cの利益は330円になる。B社はA社から税込1100円を受け取っているが、商品BBを作るためにCへ330円支払っている。そのため、1100円ー330円=税込770円となり、納税額は受け取った100円ではなく70円になる。このように、売り上げの消費税から、費用にかかった消費税を控除することを「仕入税額控除」と呼ぶ。

一方、Cは免税事業者なので納税の義務がない。そのため、30円の益税が生まれて330円を利益として受け取ることができ、結果的に国が税収できる額は70円となる。税収できない30円――インボイス制度はここに大きくかかわってくる制度だ。

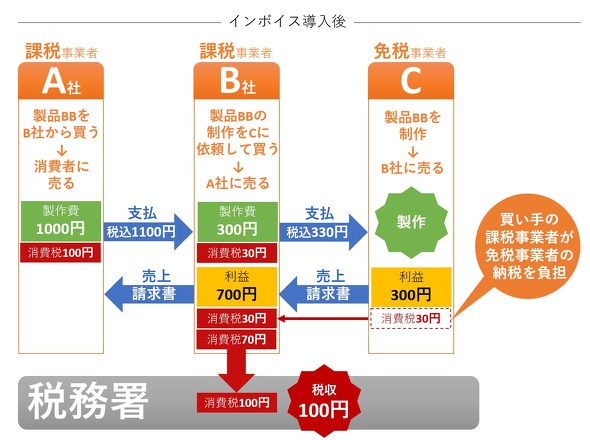

インボイス制度が導入されると、適格請求書を受領した取引に限り、仕入税額控除が適用されることになる。そして、適格請求書は事前に申請、登録した課税事業者しか発行できない。上の例でいうと、請求書の流れはA社←B社←Cになるが、B社が仕入税額控除により納税額を70円にするためには、「B社←C」の部分で、Cに適格請求書を発行してもらう必要がある。しかし、インボイス制度上Cは適格請求書を発行できない。どうなるか?

インボイス制度では、「免税事業者と取引をする際は、買い手の課税事業者が代わりに納税しなさい」ということになっている。つまり、B社がCに代わって+30円、合計100円納税しなければならない。免税事業者は、インボイス制度の影響で仕事の受注量に影響が出る可能性が懸念されている。

問10 インボイス制度と電帳法はどう関係するの?

「紙」のままインボイス制度に対応するのは大変! 電帳法への対応で業務効率化が推奨されている

問9で説明したように、インボイス制度が導入されると、今まで通り仕入税額控除を受けるためには取引先から「適格請求書」(インボイス)を発行してもらわなければならない。逆に、自社が発行側にまわることもあるだろう。そして免税事業者は適格請求書を発行できないので、課税事業者から受領する適格請求書と、免税事業者から受領する請求書は区分けして管理する必要がある。そこで推奨されているのが、電帳法への対応なのである。

メール添付やWeb経由で届いた請求書は、どのみち改正電帳法の「電子取引」が義務となるが、「紙」で届いた場合であっても、スキャナ保存でデータ化した方が保存も管理もスムーズとなり、データも活用できる。ちなみに、以下は適格請求書の見本。書面に、適格請求書発行事業者の名称と登録番号の記載が求められる。

関連記事

<スキャナ保存編>知識ゼロから読める改正電帳法「一問一答」

<スキャナ保存編>知識ゼロから読める改正電帳法「一問一答」

2022年1月1日施行が予定されている「改正電子帳簿保存法」(以下、改正電帳法)。ここからは、基本編に続き、持木健太氏(TOMAコンサルタンツグループ 取締役)協力のもと「スキャナ保存編」と題して、国税庁の公式サイト「一問一答」をかみ砕いて解説する。 <基本編>知識ゼロから読める改正電帳法「一問一答」

<基本編>知識ゼロから読める改正電帳法「一問一答」

2022年1月1日施行が予定されている「改正電子帳簿保存法」(以下、改正電帳法)。要件が大幅に改正され、承認制度も廃止になったことで、中小企業も広く対応しやすくなった。しかし、ネット上では“現行法”と“改正法”の電帳法情報が混在している上、国税庁の公式サイトに用意されている「一問一答」は内容がお堅すぎて「解読できない……」という人もいるのでは? 数多くの企業を対象に電帳法コンサルタントを担当している持木健太氏(TOMAコンサルタンツグループ 取締役)に、知識ゼロでも分かる改正電帳法のポイントを聞いた。 雇用契約書の保管方法が変わる? 人事も必見の「電子帳簿保存法」改正のポイント

雇用契約書の保管方法が変わる? 人事も必見の「電子帳簿保存法」改正のポイント

一見すると人事担当者には無関係にも思える「電子帳簿保存法」ですが、実は改正内容には、人事業務に関わるものも含まれます。人事も見逃せない、電子帳簿保存法の改正のポイントについて解説します。 多くの企業が取り組む「スキャンで紙をデジタル化」がダサい理由

多くの企業が取り組む「スキャンで紙をデジタル化」がダサい理由

多くの企業が電帳法対応で取り組む「紙書類のスキャン」だが、それを「ダサい」と指摘するのが、中小企業の経理業務に詳しい税理士の杉浦直樹氏だ。簡単にデジタル化できるスキャンが、いったいなぜダサいのか。 令和3年度の電子帳簿保存法 「うちは関係ない」とは言えない、2つの注意点

令和3年度の電子帳簿保存法 「うちは関係ない」とは言えない、2つの注意点

令和3年度(2021年)の税制改正で、電子帳簿保存法が改正されました。これまでと比べると抜本的改革というべき内容です。ただ、留意すべき点が2つあります。

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング