国内BNPLと分割払いとの違いはどこにあるのか? 【前編】:急成長するBNPLの業界見取り図(2/2 ページ)

各社の力量が問われる与信審査 貸倒れ率50%超も

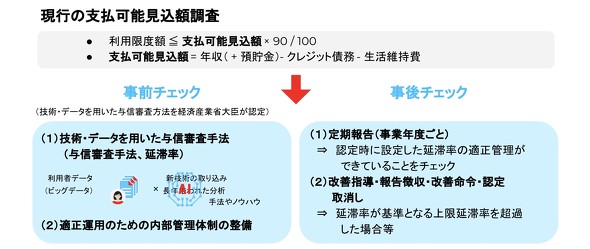

とはいえ、もちろんユーザーは無審査で「後払い」を利用できるわけではない。使い勝手がよく誰でも簡単に利用し得る決済手段だからこそ、「後払い」事業者においては回収できないリスクや反社に利用されるリスクを常に考慮する必要がある。そこで各社独自の不正検知や与信モデルを構築しながらユーザーの与信審査を行っている。

与信審査では過去の購入・支払い履歴や、ECサイト内での行動履歴などの分析が重要となる。「後払い」事業者各社ともに、保有しているユーザーデータのうちの動的な情報、すなわち支払いや取引の履歴、購入商品の内容や金額などリアルタイム性の高い情報を分析・解析して「『当該決済において』『今きちんと支払う意志があり』『実際に翌月支払える蓋然性が高いかどうか』」を判断している。

ただし、自社でこのような与信審査をするとはいっても、言うほど易くはないことに注意が必要だ。自社で意味のある与信モデルを構築する際には、延べで数千万件レベルの圧倒的なユーザー(トランザクション)情報が必要であり、かつ、頻度・時間として圧倒的に利用されているサービスであることが理想だ。確実なデータ基盤があり、そこから得られる膨大な動的なデータをUXに還元してPDCAを回し続けられるサービスでなければ、精度の高い独自の与信審査など困難で、いわば絵に描いた餅になってしまう可能性が高い。

加えて、そもそも事前の与信では判定不可能なユーザー群が存在することにも注意が必要だ。例えば、与信時点では問題ないと判定できるユーザーが返済を失念する、あるいは突如病気や怪我で倒れてしまうなど、テクノロジーを駆使しても予測しようがない部分も大きい。それらを織り込んだ上で「後払い」のサービス設計を行うことも肝要だ。つまり、与信では判断できないレイヤーが一定程度存在することを前提に、的確な督促・回収モデルも並行して検討していく必要がある。

さもないと、特にユーザーの住所情報を取得しないタイプの後払いの貸倒れ率は、簡単に50%を超えることになる。

後編では、国内における各「後払い」サービスの特徴を、その歴史をたどりながら確認する。

筆者プロフィール:小山 裕

音楽業界、三越伊勢丹グループ、KDDIグループなどを経て2017年にGardiaを創業。同社を2年でM&Aによる伊藤忠商事グループ入りへ導いた後、20年末に経営から退き、新たに「督促回収テック」を展開するLectoを創業して代表取締役社長に就任。

関連記事

BNPLなぜ伸びる? 日本市場特有の理由とは

BNPLなぜ伸びる? 日本市場特有の理由とは

世界的に大きな潮流となっているのがBNPLだ。これは、「Buy Now Pay Later」の略で、いわゆる「後払い」サービスのことを指す。BNPLはクレジットカードに代わる決済方法として、世界各国で急速に伸びているが、それはなぜか。国内BNPL市場で40%程度のシェアを持つトップ企業ネットプロテクションズによると、実は国ごとに理由は異なるようだ。 BNPL利用者の7割がクレカも保有 なぜ後払いを使う?

BNPL利用者の7割がクレカも保有 なぜ後払いを使う?

3人に1人まで利用経験の増えてきたBNPL(後払いサービス)。しかし、意外なことにBNPL利用者のうち70%がクレジットカードも保有していることが、メルペイが行った調査で分かった。「クレカの与信がおりないから後払いを使っているわけではない」(世代・トレンド評論家の牛窪恵氏)わけだ。 AI与信解禁 メルペイに聞く「何が変わるのか?」

AI与信解禁 メルペイに聞く「何が変わるのか?」

4月に改正割賦販売法が施行され、AIやビッグデータを使った与信審査が解禁された。メルカリ子会社で決済サービスを営むメルペイは、これに対応を「AI与信」を提供する計画だ。しかし、もともとメルペイはメルカリの売買履歴データやメルペイでの決済データを用いて、与信を行っていたはず。法改正で何が変わるのだろうか? お金を払ってくれない人への「督促回収」をSaaS事業化 シリアルアントレプレナーが後払いサービスに見いだした商機

お金を払ってくれない人への「督促回収」をSaaS事業化 シリアルアントレプレナーが後払いサービスに見いだした商機

昨今、異業種からの金融事業参入が盛んだ。決済サービスと、それに伴う後払いサービスには数多くの企業が参入し、ユーザーの利用促進にしのぎを削っている。金融サービスだとは思えないほど洗練されたUIUXと、キャンペーンなどのプロモーションに目が行きがちだが、実はこの裏には、地味だが極めて重要なオペレーションが必要になる。督促と回収だ。 後払いサービスペイディを、米ペイパルが買収 3000億円

後払いサービスペイディを、米ペイパルが買収 3000億円

後払いサービスサービスを運営するペイディ(東京都港区)を、米決済大手のペイパルが買収した。買収金額は3000億円。ペイパルは「世界第3位のEコマース市場である日本での越境EC事業に加えて、今回の買収により、国内決済市場で機能やサービスを拡充することで存在感をさらに高める」としている。買収は2021年末までに完了する予定だ。 Google、pring買収公表 日本の金融市場に足がかり

Google、pring買収公表 日本の金融市場に足がかり

Googleによる決済サービススタートアップpring(東京都港区)の買収が正式に公表された。pring株式の45.3%を保有するメタップスが明らかにした。

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング