国内BNPLと分割払いとの違いはどこにあるのか? 【前編】:急成長するBNPLの業界見取り図(1/2 ページ)

国内でも急速に成長するBNPL。Buy Now Pay Laterの略で、国内では一般に「後払い」と呼ばれる。これまでの分割払いとの違いや、国内でのBNPLの歴史を踏まえた今後の動向とは? 黎明期から後払いサービスの開発に携わり、現在は後払いサービスなどの債権回収を支援するLectoを創業した小山裕氏による寄稿。

近年、後払い決済サービス(以下、「後払い」)の伸長が著しい。ECにおいて主要な決済手段として使われているのはクレジットカードだが、近年、「後払い」がユーザーにとって極めて身近な存在となりつつある。

「後払い」は、もともとユーザーがECサイトで商品を購入する場面を想定した決済手段だ。ユーザーは注文した商品が届いてから2週間〜1カ月程度のうちに、商品に同梱(どうこん)または後日別送される紙の請求書等を用いて、コンビニや銀行で支払うことができるような仕組みとして始まった。主にクレジットカードを持たない層(若年層など)やクレジットカードを極力利用したくない層(高齢者など)、あるいは代引き決済を好んで利用する層(中高年など)をターゲットとしている。

「後払い」は商品を受け取ってから代金を支払うことから、BNPL(「Buy Now Pay Later」の略称)とも呼ばれている。2025年には、世界のBNPL決済額が米国でのビザカードの利用額に匹敵する6800億ドルにまで成長するとの予想もある。

日本の「後払い」もBNPLに含まれるものの、グローバルのBNPLがショッピングの後に毎月定額を支払う日本のクレジットカードの分割払いに近いサービス設計になっている一方で、日本国内の「後払い」は現在のところ翌月一括払いが主流であることに留意されたい。

本稿では、特に言及のない限りは日本国内における「後払い」を念頭に置きながら、その動向や今後の展望などを考察していきたい。

BNPLの特徴は、規制が少なく手続きが簡単な点に

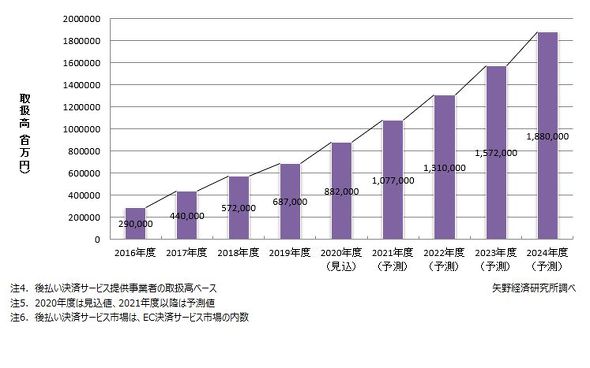

経済産業省による最新の調査結果によると、20年の日本国内のBtoC-EC市場規模は、約19.3兆円である。矢野経済研究所によれば、「後払い」の20年度の国内市場規模は8820億円で、22年度には1兆円3500億円に拡大。24年度には、20年度の2倍超にあたる1兆8800億円に達すると予想されている。

EC市場全体の規模感からするとまだまだ発展途上であるといえるが、例えばメルカリグループとして「後払い」を展開しているメルペイが10月に公表した調査結果によれば、「後払い」を約3人に1人のユーザーが利用しているということであり、他の決済手段に比べて利用が拡大する余地が大きいものと推測される。

「後払い」で特徴的なのは、翌月一括払いを念頭に、割賦販売法の規制が及ぶ「2カ月を超える後払い」を提供していない事業者が大多数である点だ。

それが意味するところはすなわち、制約の小さいサービスを提供できることだ。分割払いであれば、割賦販売法の規制に基づいて指定信用情報機関のCICに過去の支払履歴を照会しユーザーの支払い能力を審査する義務を負うことになる。しかし「後払い」の事業者は、その義務を負わず、また、ユーザーの免許証などの本人確認書類と突合の上で本人確認(いわゆる「KYC」)を行う必要もなくユーザーに「後払い」をサービス展開できる。

これをユーザーの視点から見ると、必要なときに簡単にすぐに利用ができて使い勝手が良い(UXが良い)決済手段だということになる。

近年、スマートフォン経由でのEC利用が増えているが、例えばユーザーが、フリマアプリを自宅ベッドの上で眺めながら欲しい商品を注文する際に、画面上で「後払い」を選択して先に進めばそれで購入が完了する。手元に常に現金を持っている必要はないし、都度コンビニへ走ってプリペイドカードにチャージしたり、わざわざクレジットカードを申し込んだり、本人確認情報を入力したりする手間がない。明らかに便利なわけだ。

関連記事

BNPLなぜ伸びる? 日本市場特有の理由とは

BNPLなぜ伸びる? 日本市場特有の理由とは

世界的に大きな潮流となっているのがBNPLだ。これは、「Buy Now Pay Later」の略で、いわゆる「後払い」サービスのことを指す。BNPLはクレジットカードに代わる決済方法として、世界各国で急速に伸びているが、それはなぜか。国内BNPL市場で40%程度のシェアを持つトップ企業ネットプロテクションズによると、実は国ごとに理由は異なるようだ。 BNPL利用者の7割がクレカも保有 なぜ後払いを使う?

BNPL利用者の7割がクレカも保有 なぜ後払いを使う?

3人に1人まで利用経験の増えてきたBNPL(後払いサービス)。しかし、意外なことにBNPL利用者のうち70%がクレジットカードも保有していることが、メルペイが行った調査で分かった。「クレカの与信がおりないから後払いを使っているわけではない」(世代・トレンド評論家の牛窪恵氏)わけだ。 AI与信解禁 メルペイに聞く「何が変わるのか?」

AI与信解禁 メルペイに聞く「何が変わるのか?」

4月に改正割賦販売法が施行され、AIやビッグデータを使った与信審査が解禁された。メルカリ子会社で決済サービスを営むメルペイは、これに対応を「AI与信」を提供する計画だ。しかし、もともとメルペイはメルカリの売買履歴データやメルペイでの決済データを用いて、与信を行っていたはず。法改正で何が変わるのだろうか? お金を払ってくれない人への「督促回収」をSaaS事業化 シリアルアントレプレナーが後払いサービスに見いだした商機

お金を払ってくれない人への「督促回収」をSaaS事業化 シリアルアントレプレナーが後払いサービスに見いだした商機

昨今、異業種からの金融事業参入が盛んだ。決済サービスと、それに伴う後払いサービスには数多くの企業が参入し、ユーザーの利用促進にしのぎを削っている。金融サービスだとは思えないほど洗練されたUIUXと、キャンペーンなどのプロモーションに目が行きがちだが、実はこの裏には、地味だが極めて重要なオペレーションが必要になる。督促と回収だ。 後払いサービスペイディを、米ペイパルが買収 3000億円

後払いサービスペイディを、米ペイパルが買収 3000億円

後払いサービスサービスを運営するペイディ(東京都港区)を、米決済大手のペイパルが買収した。買収金額は3000億円。ペイパルは「世界第3位のEコマース市場である日本での越境EC事業に加えて、今回の買収により、国内決済市場で機能やサービスを拡充することで存在感をさらに高める」としている。買収は2021年末までに完了する予定だ。 Google、pring買収公表 日本の金融市場に足がかり

Google、pring買収公表 日本の金融市場に足がかり

Googleによる決済サービススタートアップpring(東京都港区)の買収が正式に公表された。pring株式の45.3%を保有するメタップスが明らかにした。

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング