東芝はどこでしくじったのか 上場廃止と「物言う株主」排除が意味すること:過去を検証(2/6 ページ)

» 2023年04月16日 07時00分 公開

高掴みの「ウエスチングハウス」

17年、東芝は上場廃止寸前だった。発端は、06年の米国原発企業「ウエスチングハウス」の買収(M&A)である。東芝にとって、とてつもなく高い買い物となった。評価が過大だった上、「隠れ債務」があったからだ。結果的に、この買い物の失敗が東芝を苦しめることとなる。

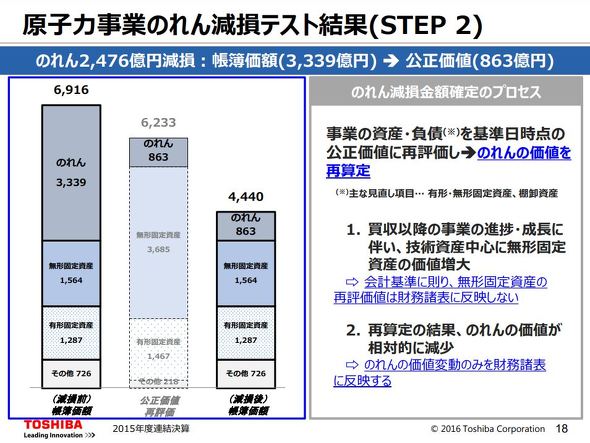

当時のウエスチングハウスの時価(公正価値)は約3000億円。東芝は、これを約6500億円と、倍以上の価格で購入している。一般的な買い物であれば、差の3500億円は「損」と考えるのではないだろうか。

米国会計基準を採用していた東芝

ただ、東芝が採用している米国会計基準では「損」ではなく、「将来の利益の源泉」(のれん)とみなして資産に計上する。「損」(減損)とするのは、定期的に行うテストで価値低下が分かった時だけ。それ以外は「損」ではない。利益に影響しないため、原発事業は好調に見える。「できれば損にせず、このまま資産として塩漬けにしておきたい」。そんな動機付けが企業側に働く。

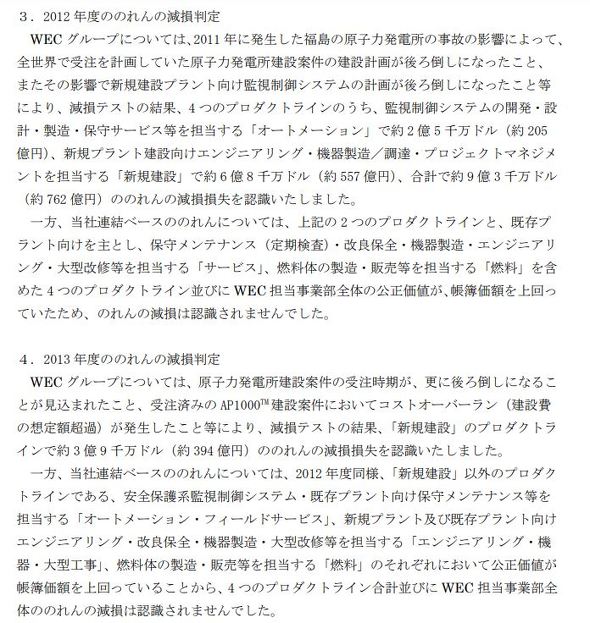

結局、東芝は12年・13年とウエスチングハウス(単体)が2期連続で赤字となり、価値が低下しても、決算上「損」としなかった。「損」として決算に反映したのは、16年になってから。15年11月に、日経ビジネスがスクープ記事を掲載した後だ。

この時に計上した「損」の額(減損額)は約2500億円。結果、16年度は純損失4600億円の赤字に落ち込む。しかしこれで終わりではなかった。隠れ債務があったのだ。

関連記事

ソニーの「着るエアコン」“バカ売れ” 猛暑追い風に「想定以上で推移」

ソニーの「着るエアコン」“バカ売れ” 猛暑追い風に「想定以上で推移」

連日の猛暑が続く中、ソニーグループ(ソニーG)が4月に発売した、充電式の冷温デバイス「REON POCKET 3」(レオンポケット3)の売れ行きが好調だ。同製品は「着るエアコン」とも呼ばれており、ビジネスパーソンを中心に売り上げを伸ばしている。 「スシロー」はなぜ、“食器舐め”本人の謝罪を拒否したのか 広報に聞いた

「スシロー」はなぜ、“食器舐め”本人の謝罪を拒否したのか 広報に聞いた

回転寿司チェーン「スシロー」の店内で、客が卓上の醤油ボトルや湯呑みを舌でなめる動画をSNSに投稿し、物議を呼んでいる。被害を受けたスシローの運営元あきんどスシローは迷惑行為に「刑事、民事の両面から厳正に対処する」との声明を発表。厳格な姿勢を示し、ネット上で賞賛を浴びている。スシローはなぜ厳しい姿勢を貫くのか。理由を広報に聞いた。 「ロッテリア」はどこでしくじったのか 売却に至った3つの理由

「ロッテリア」はどこでしくじったのか 売却に至った3つの理由

「ロッテリア」のゼンショーHDへの売却が決まった。背景には大きく3つの要因が考えられる。他社の動向とともに考察する。 「侍ジャパンの決勝、どうなった?」 9回表に離陸、航空会社の機内アナウンスが賞賛されたワケ

「侍ジャパンの決勝、どうなった?」 9回表に離陸、航空会社の機内アナウンスが賞賛されたワケ

WBCで侍ジャパンが米国代表との激闘を制し、14年ぶり3度目の優勝を果たした。地上波などで結果を見届けた人もいる中、JAL系の航空会社が、上空で搭乗客に結果を伝えたとの投稿が話題になっている。どのような方法で伝えたのか。 侍ジャパン人気、食に波及 東京ドームで「高額弁当」“バカ売れ”のワケ

侍ジャパン人気、食に波及 東京ドームで「高額弁当」“バカ売れ”のワケ

「ワールドベースボールクラシック」が盛り上がりを見せ、試合会場の東京ドームには連日観戦客が足を運んでいる。会場内のグルメの販売も好調で、運営元の東京ドームによると「予想を大きく上回る売れ行き」だという。 社用スマホ転売で6億円着服──バンダイナムコはなぜ、社員の不正を防げなかったのか

社用スマホ転売で6億円着服──バンダイナムコはなぜ、社員の不正を防げなかったのか

バンダイナムコホールディングス子会社で、社員が会社の備品を無断で売却し、約6億円を着服するという事件が発生した。転売事件はなぜ起きたのか。同社担当者に経緯を聞いた。 「生クリーム好き歓喜」──セブンイレブンの“具なし”「ホイップだけサンド」に反響 商品化の狙いは? 広報に聞いた

「生クリーム好き歓喜」──セブンイレブンの“具なし”「ホイップだけサンド」に反響 商品化の狙いは? 広報に聞いた

セブン-イレブン・ジャパンが10月12日から近畿エリアなど地域限定で販売を始めた「ホイップだけサンド」シリーズがTwitterで話題となっている。商品名の通り、ホイップクリームのみを挟んだ“具なしサンドイッチ”となっている。商品化の経緯を聞いた。 「工場の製造が追い付かない」──ファミマの「クリームパン」、4週間で650万個販売 好調の理由を広報に聞いた

「工場の製造が追い付かない」──ファミマの「クリームパン」、4週間で650万個販売 好調の理由を広報に聞いた

ファミリーマートが発売した「ファミマ・ザ・クリームパン」の売れ行きが絶好調だ。販売開始から8日で、クリームパン単体で220万個を売り上げた。1秒に3個売れている計算で、工場の生産が追い付かず、品薄になっているとして、一部の店舗では“お詫び”の掲示物をするほどだ。なぜここまで売れているのか。好調の要因を同社広報に聞いた。

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング

アイティメディアからのお知らせ

SpecialPR

SaaS最新情報 by ITセレクトPR

あなたにおすすめの記事PR