“情弱ビジネス”とは言わせない チャージスポット運営のINFORICHが「市場価格の2倍」で買収へ……妥当性はどこにある?(3/4 ページ)

「116%プレミアム」の妥当性

一般的に、日本市場におけるMBOのプレミアムは30%から50%程度が相場とされる。その中で、インフォリッチが提示した100%超の価格は、市場関係者に大きな衝撃を与えた。しかし、同社の直近の財務指標をひも解けば、その強気な価格設定の背後にある合理性が見えてくる。

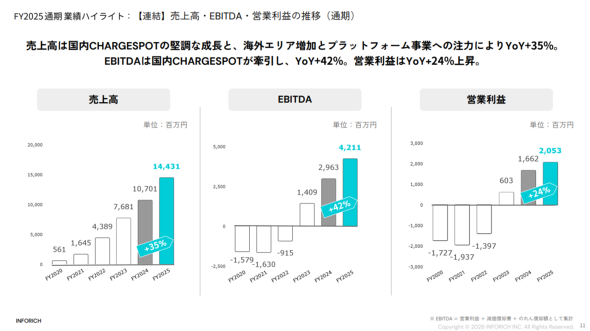

2024年12月期の決算において、インフォリッチは売上高107億円、営業利益17億円を計上した。そして2025年12月期にはそこからさらに業績を積み増し、売上高144億円、営業利益20億円で着地する伸びを見せている。

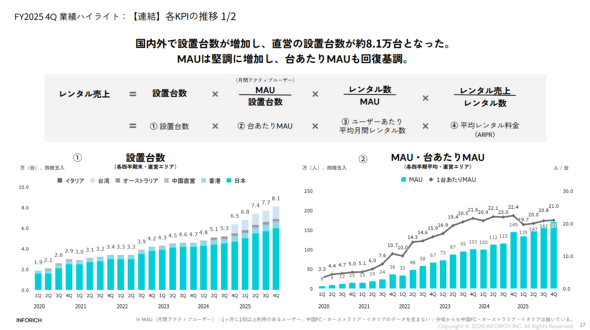

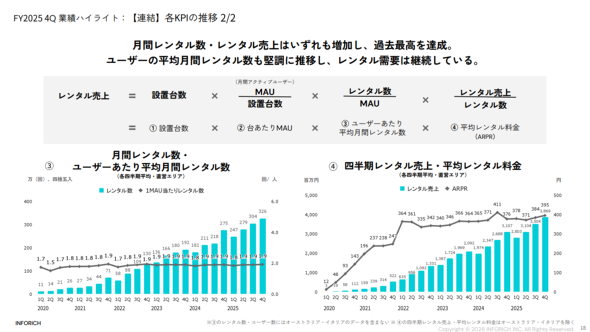

また、収益の予見性が企業価値にブーストをかけている。モバイルバッテリーの設置台数が増えれば増えるほど、設置するまでにかかる初期の新規営業コスト比率が相対的に低下していき、増収分がダイレクトに利益へと転換されやすくなるという資本集約的な収益構造が完成しつつある。

また、LUUPのように駐車用に広い土地が必要になるシェアモビリティーサービスと異なり、モバイルバッテリーの設営にはほとんど場所を取らない点で、固定費の観点でも優れたビジネスモデルであるといえる。

ベインキャピタルがこの高値での買収を決めたのは、同社を単なる「充電器の貸し出し屋」ではなく、一種の「デジタル・プラットフォーム」とみなしたからにほかならないだろう。インフォリッチの事業は、設置台数利便性を生み、その利便性がさらなるユーザーを呼ぶという「ネットワーク外部性」とよばれる経済効果をうまく活用しているのだ。

チャージスポットは既にレンタルモバイルバッテリービジネスにおける国内シェアで約8割を握り、主要コンビニエンスストアを網羅している。同社の地位は、後発他社が容易に覆せるものではない。

非公開化の最大の狙いは、短期的利益を重視する株式市場の目から離れ、将来の覇権を決定づけるための巨額な設備投資を加速させることにあると考えられる。

海外市場へ進出にするにあたっては、一時的な赤字をいとわない果敢な資金投入が不可欠だ。ベインキャピタルという強力なパートナーを得て上場に関する管理コストを捨て、「身軽」になったことで、同社は数年後のグローバルな商圏というより大きな果実を射程圏内に収めうるといえるだろう。

関連記事

書類でよく見る「シヤチハタ不可」、シヤチハタ社長に「実際どう思ってますか?」と聞いたら意外すぎる答えが返ってきた

書類でよく見る「シヤチハタ不可」、シヤチハタ社長に「実際どう思ってますか?」と聞いたら意外すぎる答えが返ってきた

ハンコで国内トップメーカーのシヤチハタが、2025年に創業100周年を迎える。気になっていた質問をぶつけてみた。インタビュー後編。 資生堂、減収・赤字400億円でも株価が急上昇……一体なぜ?

資生堂、減収・赤字400億円でも株価が急上昇……一体なぜ?

資生堂の株価が絶好調だ。注目すべきは、同社の売上高は2%の減収であったのに加えて、最終損益も406億円と過去最高レベルの赤字であったことだろう。市場がこれを「好材料」とみなしたのはなぜか。 任天堂、好決算でも株価急落……Google「ゲーム生成AI」の衝撃、唯一無二のゲームブランドを脅かすか

任天堂、好決算でも株価急落……Google「ゲーム生成AI」の衝撃、唯一無二のゲームブランドを脅かすか

任天堂の株価が急落している。その背景にはメモリ不足に加え、Googleが公開した実験的プロトタイプ「Project Genie」が世界に与えた衝撃がある。 サンリオ株価、まさかの「ほぼ半値」に……なぜ? ジャパンIPに降りかかった災難の正体

サンリオ株価、まさかの「ほぼ半値」に……なぜ? ジャパンIPに降りかかった災難の正体

今もなお業績を伸ばしているはずのサンリオ株が、前年の最高値から半値近い水準まで売り込まれている。これはなぜだろうか。決算資料や各地の市場動向を詳細に読み解けば、株式市場の評価とは乖離した実態が浮き彫りになる。

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング