経費は年末に増やせ! 個人事業主の節税対策【後編】:消費税8%時代の確定申告(5/5 ページ)

» 2013年12月06日 13時00分 公開

[奥川浩彦,Business Media 誠]

青色申告したら節税効果はどれだけ上がるのか?

ではAさんが節税に目覚めたとしよう。仮に白色申告から青色申告に変更し、ノートPC、タブレット、ミラーレス一眼で20万円の消耗品費を積み上げ、「少額減価償却資産の取得価額の必要経費算入の特例(措置法28の2)」を利用して28万円のカラーレーザー複合機を購入。さらに8万円の生命保険にも加入、小規模企業共済に満額の84万円を掛けたとしよう。

- 経費の増額:消耗品費 20万円、減価償却の特例 28万円

- 控除の増額:生命保険料控除 4万円、小規模企業共済 84万円、青色申告特別控除 65万円

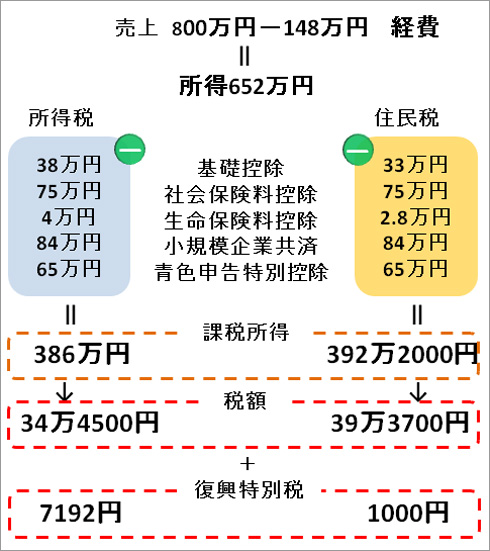

所得税は以下のように計算される。

- 所得=売り上げ−経費=800万円-148万円=652万円

- 課税所得=所得−各種所得控除=652万円−(38万円+75万円+4万円+84万円+65万円)=386万円

- 所得税=課税所得×税率=386万円×20%−42万7500円=34万4500円(−40万2000円)

- 復興特別税=所得税×2.1%=7192円(−8442円)

そして住民税は以下のとおり。

- 課税所得=所得−各種所得控除=652万円−(33万円+75万円+2万8000円+84万円+65万円)=392万2000円

- 住民税=課税所得×税率−調整控除+均等割=392万2000円×10%−2500円+4000円=39万3700円(−19万9800円)

- 復興特別税=1000円

Aさんは48万円の買い物と8万円の生命保険に入って約61万円の節税となった。小規模企業共済へ掛けた84万円は貯蓄に近いイメージで支出ではなく、青色申告特別控除は申告書をがんばって書いただけだ。

年末まで残りわずか。今年独立して運よくもうかった人はすぐに青色申告ソフトを買って売り上げ、経費、控除、課税所得、納税額を確認しよう。節税対策をするなら年内だ。筆者のように「時すでに遅し」と後悔しないことを祈る。

関連記事

経費は年末に増やせ! 個人事業主の節税対策【前編】

経費は年末に増やせ! 個人事業主の節税対策【前編】

3月の確定申告に向けてそろそろ準備を始める時期となった。節税の第一歩は、自分の納税額がどのように計算されるのかを知ることだ。年末までにできる節税対策を考えてみよう。 弥生がMac対応、個人事業主向け白色申告ソフトを2014年内無料で提供

弥生がMac対応、個人事業主向け白色申告ソフトを2014年内無料で提供

会計ソフトを提供する弥生は、個人事業主の確定申告をサポートする「やよいの白色申告オンライン」を2014年1月14日に提供開始する。2014年12月31日までは無料で利用でき、通常料金は年間4500円。 確定申告を2日で終わらせる、「青色申告ソフト」の使い方

確定申告を2日で終わらせる、「青色申告ソフト」の使い方

毎年、この時期になると「確定申告が面倒だ」と感じている人も多いだろう。税金の知識が詳しくなくても、できるだけ簡単に申告を済ませるにはどうすればいいのか。そこで「青色申告ソフト」を使って、確定申告を終わらせる方法を紹介しよう。 年末調整の節税効果を検証、サラリーマンの税金を考える

年末調整の節税効果を検証、サラリーマンの税金を考える

2枚の申告書類で節税できる年末調整。どれだけ税金を安くできるかどうかは受けられる税的優遇の有無で変わってくる。 基本中の基本、年末調整の書き方を理解しよう

基本中の基本、年末調整の書き方を理解しよう

年末が近づくと、ビジネスパーソンの多くは会社から2枚の申告書の記入を求められる。実は、この年末調整を適切に申告するだけで支払い過ぎた所得税を取り戻せるのだ!

Copyright © ITmedia, Inc. All Rights Reserved.

SpecialPR

アイティメディアからのお知らせ

人気記事ランキング

- 初期侵入口は“またVPN” 日本医大武蔵小杉病院にランサムウェア攻撃

- 「2027年1月12日」は運命の日? サポート切れOSを使い続ける会社の末路

- ホワイトハッカーが明かす「ランサムウェア対策が破られる理由」と本当に効く防御

- SOMPOグループCEOをAIで再現 本人とのガチンコ対談で見えた「人間の役割」

- 富士通、ソブリンAIサーバを国内製造開始 自社開発プロセッサー搭載版も

- Googleが「AI Threat Tracker」レポートを公開 Geminiを標的にした攻撃を確認

- シャドーAIエージェントを検出 Oktaが新機能「Agent Discovery」を発表

- AIエージェント普及はリスクの転換点 OpenClawを例に防御ポイントを解説

- NTTデータ、仮想化基盤「Prossione Virtualization 2.0」発表 日立との協業の狙いは

- Apple、「macOS」や「iOS」に影響するゼロデイ脆弱性を修正 悪用確認済み

あなたにおすすめの記事PR

経費と控除を増やし節税

経費と控除を増やし節税