リーマン前も現れた「二極化相場」が今年も発生? グロース株に忍び寄る利上げの“影”:古田拓也「今更聞けないお金とビジネス」(2/3 ページ)

» 2022年01月07日 07時00分 公開

[古田拓也,ITmedia]

リーマンショック前にもあった“二極化”

それでは、リーマンショック前に発生していた、“二極化”の様子を振り返ってみよう。

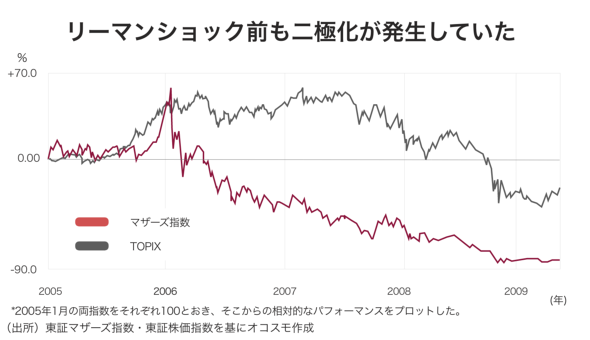

05年1月におけるマザーズ指数とTOPIXの始値を100とおくと、06年初頭までの株価上昇局面においては、TOPIXよりもマザーズ指数のパフォーマンスが上回っている場面も多く見られる。

しかし、そこからのマザーズ指数はパフォーマンスを悪化させ続けた。07年8月ごろまで高値で保ち合い相場となっていたTOPIX指数とは裏腹だ。両者のかい離が最大化した07年の8月には、TOPIX指数が05年初頭で+30%のリターンを維持していたにもかかわらず、マザーズ指数はマイナス60%ほどまで落ち込んでいたのだ。

この時のグロース株におけるパフォーマンス悪化の理由も、現在議論されているのと同様に米国での急速な利上げである。当時のFRBはITバブルの崩壊やイラク戦争の勃発などによって当時としては異例の金融緩和が行われていた。そこから、04年の6月に4年ぶりとなる利上げを実施することとなり、そこから急速なペースで政策金利が上昇を続けていたのである。

6日に公開されたFOMCの議事要旨によれば、22年に予定されていた利上げについて、当初の予定よりも早い3月からの利上げ可能性が示唆された。具体的な金利ターゲットについては明らかでないが、速いペースでの利上げが要旨通りに実現すれば、04年以来のペースで利上げが行われる可能性もあり得るかもしれない。

関連記事

4000万円が92万円まで減少も? 急増する“レバナス信仰”の裏に隠れた投資信託「負の側面」

4000万円が92万円まで減少も? 急増する“レバナス信仰”の裏に隠れた投資信託「負の側面」

小さい資金でも比較的短期で資産形成ができるとして、一部の投資初心者から人気を集めているレバレッジ型の投資信託。しかし、この類の投資信託は、本来であれば長期投資には全く向いていない。上昇相場においての破格のリターンがクローズアップされがちだが、その裏に隠れたリスクを見過ごして運用をしてしまえば、顧客の人生計画は大きく狂いかねない。 山手線の内側2つ分の土地が放出予定? 「2022年問題」は本当に“不動産ショック”をもたらすのか

山手線の内側2つ分の土地が放出予定? 「2022年問題」は本当に“不動産ショック”をもたらすのか

コロナ禍による金融緩和やリモートワークの普及といった追い風もあって、2021年の国内不動産市況は、マンションや住宅を中心に活発となっている。昨年までは住宅用が好調をけん引してきた不動産市況だが、今年はいわゆる「2022年問題」のファーストイヤーであり、一部では不動産価格の大幅な下落がもたらされると心配する声もある。 岸田首相も同調した「自社株買い規制」、実現すれば明治時代に逆戻り?

岸田首相も同調した「自社株買い規制」、実現すれば明治時代に逆戻り?

“株もたぬ首相”、岸田文雄氏による金融市場のへ締め付けがとどまるところをしらない。岸田氏は14日の衆議院予算委員会において、企業が実施する自社株買いの質疑応答の場面で「自社株買い規制」を「重要なポイント」としたうえでガイドラインの制定に言及した。 来年から「一部上場企業」は無くなります……呼び名変更「プライム」化で何が変わるのか

来年から「一部上場企業」は無くなります……呼び名変更「プライム」化で何が変わるのか

東京証券取引所は2022年4月4日に、これまでの「東証第一部」「東証第二部」「マザーズ」「ジャスダック」といった市場区分から、「プライム」「スタンダード」「グロース」という新たな市場区分へ移行する。「現在、東証一部に上場している銘柄がスタンダート市場に入ってしまうのか」という点と、「東証第一部に連動している株式指数のTOPIX(東証株価指数)はどうなるのか?」という点に注目したい。 S&P495で分かる ブーム化する「米国株投資」に隠れた”歪み”

S&P495で分かる ブーム化する「米国株投資」に隠れた”歪み”

SNSにおける米国株ファンの発信や、初心者向けの米国株投資本の出現などによって、日本の個人投資家にとっても、米国株投資が近年一層身近な投資体験となっている。しかし、S&P495とS&P500、そしてGAFAMを比較すると、「米国株がコロナからいち早く立ち直った」という触れ込みの”ウソ部分”が分かる。

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング

アイティメディアからのお知らせ

SpecialPR

SaaS最新情報 by ITセレクトPR

あなたにおすすめの記事PR