「上場時に、うちの株を全部売ってほしい」──“IPO革命”は、なぜ実現できた? ラクスル永見CFOに聞く:対談企画「CFOの意思」(1/4 ページ)

連載:対談企画「CFOの意思」

ベンチャーの成長のカギを握る存在、CFO(最高財務責任者)。この連載では、上場後のスタートアップの資金調達や成長支援を行うグロース・キャピタルの嶺井政人CEOが、現在活躍するCFOと対談。キャリアの壁の乗り越え方や、CFOに求められることを探る。

第1回の対談相手は、ラクスルの永見世央CFO。永見氏の入社前には1.2億円だった売上高は、2021年7月期には300億円超えにまで成長。急成長したラクスルを、ファイナンスの面でどうドライブさせたのか。ラクスル上場前にベンチャーキャピタル(VC)に株を売却してもらう、上場に海外投資家も巻き込む──などの革命的な手法は、どのようにして編み出したのか。

多岐にわたった対談のテーマから、前編では「IPO革命」の逸話や、キャリア観に大きな影響を与えた経験などについてお届けする。

後編はこちら

VCに「上場時に全株売ってほしい」 なぜ実現できた?

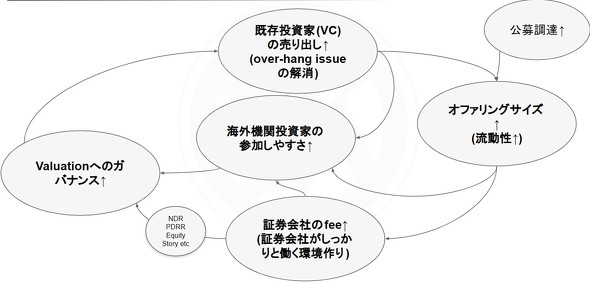

嶺井氏: 永見さんはベンチャー業界において、IPOに革命をもたらしたと言われています。先行投資をする会社が上場後もチャレンジを続けられるように、あるべき株主構成をIPOのタイミングで実現する。そのために既存のVCなどに売り出しに協力してもらい、オファリングサイズを高めた上で旧臨報方式を活用し、IPOで株主構成を海外の投資家にスイッチしていく。そんな手法を世に広めた方です。

ラクスルの上場後、多くのスタートアップがこの方法で上場後もチャレンジを続けられるようになりました。どうやって思い付いたんでしょうか?

永見氏: 適正なバリュエーション・時価総額で上場したいと考えた時、国内だけではなく海外の機関投資家にも入ってもらう必要があるし、証券会社にもコミットして動いてもらう必要がありました。

どうすればこれが実現できるか。必要なのはやはり、上場時のしっかりとしたオファリングです。売り出しや増資をしてオファリングサイズを増やすことで、証券会社のフィーと、投資家が買える株数も増える。

そのためには、上場時にVCに売却してもらわなくてはいけない。でもVCに売却してもらうためには一定高い時価総額で上場しなくてはいけない。これらはつながり合って、サイクルになっています。

このサイクルのスタート地点は、バリュエーション(時価総額)へのガバナンスではないかと考えました。当時証券会社を3社体制にして、従来のいわゆる最終利益、PERベースでの評価のみではなく、違う評価の仕方があるよねという議論をしました。そして証券会社と一緒に投資家を回る中で、適正なバリュエーションの議論が生まれ、それによってVCが上場時に売却する金額も大きくなる。そうするとオファリングサイズが大きくなるので証券会社側のインセンティブにもつながり、投資家も入れるようになって、さらにはバリュエーションが適正化される。

このサイクルを回すことを意識して、科学し続けました。そのためにはVCとどんなコミュニケーションが必要か、どういうふうに売却のモチベーションと合理性を感じてもらう必要があるのか、バリュエーションロジックをどう作ればいいのかを考えていました。

嶺井氏: 実際この図を見ると「なるほど、確かにこれで回るな」と思えますが、ゼロから自分で描いて実現するってものすごくハードル高いですよね。だからこそこの時まで前人未到の領域だったと思います。

永見氏: 単純に、ボトルネックはなんだろう? と深堀りしていったらこの構図になりました。

嶺井氏: 「スタートアップの上場には、そもそも海外機関投資家なんて入ってこない」と常識のように言われていた時代でした。

関連記事

華麗な経歴から一転、年収は4分の1に “壁しかない”中でラクスル永見CFOが見つけた「成功したCFOの共通点」とは?

華麗な経歴から一転、年収は4分の1に “壁しかない”中でラクスル永見CFOが見つけた「成功したCFOの共通点」とは?

本人も予想していなかったというラクスルの大幅な成長を、CFOとしてどのようにドライブしてきたのか? ラクスル永見CFOとグロース・キャピタル嶺井CEOの対談企画。後編では、CFOとしての経験の中で永見氏が得た知見をお届けする。 経営会議で毎月の決算報告をしているが、経営チームの反応が薄い……何が足りない?

経営会議で毎月の決算報告をしているが、経営チームの反応が薄い……何が足りない?

【Q】毎月の経営会議に経理部門の代表として参加し、決算報告を行っているのですが、聞き手である経営チームの反応が薄いです。【A】経営チームが最も興味を持っているのは、実は…… 「守りのCFO」から「攻めのCFO」へ スタートアップに優秀なCFOが必要な理由

「守りのCFO」から「攻めのCFO」へ スタートアップに優秀なCFOが必要な理由

非連続成長を実現するスタートアップには、優れたCFO(最高財務責任者)の存在が不可欠だ。“金庫番”としての「守り」にとどまらず、「攻め」に入るCFOは、どのように自社の成長をドライブしていくのか。 幹部候補か、“万年ヒラ”か キャリアの分かれ目「30代以降の配置」を、人事はどう決めている?

幹部候補か、“万年ヒラ”か キャリアの分かれ目「30代以降の配置」を、人事はどう決めている?

「育成」の観点から異動配置させる20代が過ぎると、多くの企業は「幹部候補の優秀人材」と「それ以外」の社員を選別します。人事は、そうした異動配置をどのように決めているのでしょうか。年代層別の異動配置のロジックをみていきます。

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング