国主導の「デジタル円」には何のメリットがあるのか 実現に求められる3つの特性(1/2 ページ)

中央銀行が発行し、貨幣に代替する機能を持った「中央銀行デジタル通貨」(Central Bank Digital Currency、CBDC)の議論が進んでいる。紙幣を補完・代替する決済手段として、世界各国で導入の検討が始まっている。

CBDCを巡っては、中国は「デジタル人民元」の導入に積極的だ。中国人民銀行は実際に消費者に配布し、小売店で決済できるような実証実験を行っている。

先進国の多くの中央銀行では、近い将来にCBDCを発行する計画はないとしているものの、調査研究は各国で進んでいる。国際決済銀行(BIS)は2021年6月、日銀を含む7つの中央銀行とともにCBDCの可能性を前向きに捉えた調査報告書を発表した。

日本では日本銀行が2021年4月にいわゆる「デジタル円」の概念実証をスタート。通貨の流通における基本的な機能を技術検証している。日銀は、これまでも欧州中央銀行と共同で、分散型台帳を使った技術調査「プロジェクト・ステラ」を2016年からスタートさせるなど、実証を進めている。

「デジタル円」を実際に導入する段階においては、それをどのように流通させて、機能を提供し、セキュリティを確保するのかなど、具体的な機能設計が不可欠となる。

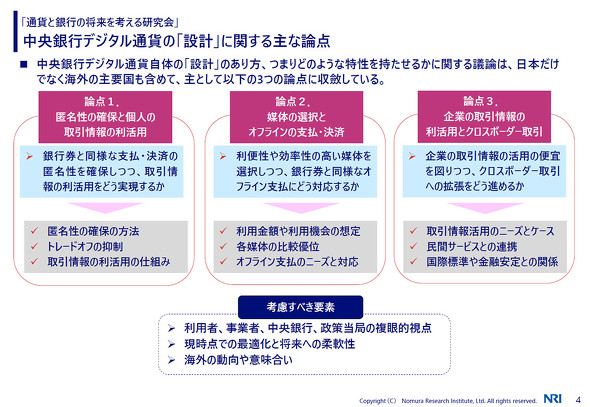

野村総合研究所(NRI)は、CBDCに必要な機能を独自分析した「中央銀行デジタル通貨に関する報告書」を12月8日に公開。有識者による議論を下地として、CBDCの基本的な設計案を示している。本稿では報告書をもとに、CBDCの現在地を整理する。

「デジタル円」で何を実現するべきか

各国でCBDCの導入が議論される背景には、キャッシュレス化の急速な進展がある。キャッシュ化が進んだ国では現金の流通残高が低下する傾向があり、ATMの廃止が進むなどして、現金を手に入れるコストが高くなるケースが想定される。

デジタル通貨はそうしたキャッシュレス化が進んだ状況において、法定通貨に手が届くようにする役割もある。また、CBDCには国際的な貿易が活発化する中で、手間のかかる国際送金の手順簡略化も期待されている。

CBDCの流通形態は、現在の現金に近い流通形態が想定されている。つまり、日銀(中央銀行)が発行し、市中銀行(またはそれに類する仲介機関)が当座預金口座を通じてやりとりする。利用者は各銀行で口座を開設し、CBDCを入手して支払いに使うことになる。

CBDCの価値が仮想通貨(暗号資産)と異なるのは、国家によって価値が担保されているため、価値の変動が起こりづらいということだ。また、通貨(中央銀行の負債)であるため、中央銀行の信用が毀損しない範囲で、理論上は無制限に発行できるという点で、電子マネーやポイントなどと異なる。

NRIでは、独自に組織した有識者会議「通貨と銀行の将来を考える研究会」の第2期(2021年7月〜11月)の議論の成果として、中央銀行デジタル通貨に関する報告書を取りまとめている。NRIがデジタル通貨に求められる特性として成立したの以下の3点だ。

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR