元本保証で利息3% 世界一安全な米国債を買ってみた:為替リスクには注意だが(4/5 ページ)

ストリップス債と利付債を両方買ってみた

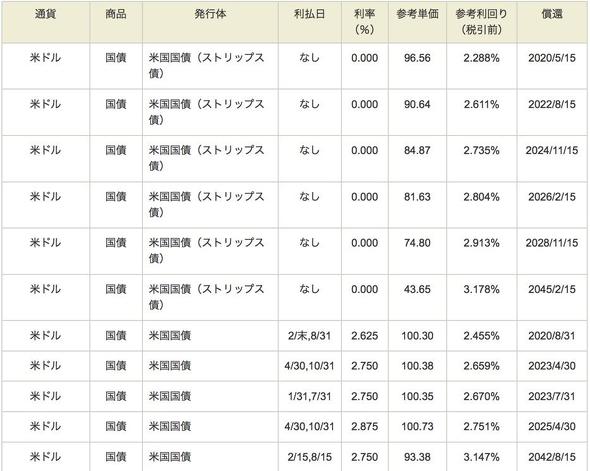

やっと購入です。今回はあくまでもお試しの小口購入ですから、為替手数料が安く、小口での取引が可能なSBI証券から購入することにしました。実際に購入したのは利付債(表面利率:2.625%、単価:100.30、償還日:2020/8/31)とストリップス債(表面利率:0%、単価:74.80、償還日:2028/11/15)の2つです。

購入にあたり、住信SBIネット銀行で日本円20万円分を米ドルに両替したところ、1785.39ドルとなりました。適用為替レートは112.02円。為替スプレッドは4銭なので、両替手数料として72.03円を支払ったことになります。購入した米ドルはそっくりそのままSBI証券に入金し、利付債を1003ドル(11万2356円相当)、ストリップス債を748ドル(8万3790円相当)で購入しました。満期時の償還額はそれぞれ1000ドルとなります。

30年ものを選ばなかったのは、リスクの部分で触れたように、10年ものであれば途中売却なしで持ち続けることが可能と考えたからです。もうひとつ、中・長期の金利差が小さいことが気になりました。通常、残存期間が長い債券の金利は短い債券の金利を上回りますが、現在、長短金利の差が縮小してきています。ここで30年ものを買っていいのかどうか、よく分からなかったので見送りました。今後は金利のトレンドまで踏まえた判断が必要になりそうです。

表2の「利率」とは表面利率のことで、償還時の最終利回りは「参考利回り(税引前)」で示されています。表面利率は額面金額に対して支払われる1年間の利子の割合ですが、利付債の最終利回りが表面利率と異なるのは、購入予定価格が時価のために100ではないことが関係しています。満期時の受取額は常に100ですから償還差損/償還差益に、年2回の利払い額を加味して再計算すると最終利回りが分かります。

これは余談になりますが、住信SBIネット銀行は外貨預金に力を入れており、米ドルの2年定期預金を2.5%(税引前)で提供していたのです。定期預金の場合、途中解約時の適用金利は大幅に低くなるものの、満期時の元本は保証されます。一方、債券を途中で売却する場合、保有した期間中に得られる利払いは表面利率が必ず適用されますが、元本を回収できるとは限らないという特徴があります。表2で示された参考利回り(税引前)で比較すると、今回利付債を買ったのは合理的な判断ではありませんでした。

参考利回りの計算方法は次のようになります。利付債は単利、ストリップス債は複利(残存年数が1年未満の場合は単利と同じ)の商品なので、それぞれ計算方法が変わります。

利付債の場合は2.455%(残存年数:1.84)

単利最終利回り=(満期償還額×表面利率×残存年数+満期償還額―買付価格)÷残存年数÷買付価格

ストリップス債の場合は2.913%(残存年数:10.05)

複利最終利回り=(満期償還額÷買付価格)^(1÷残存年数)−1

上の式は残存年数を除くと、そのままExcelの設定で計算できます。手計算は非常に煩雑なのでお勧めしません。複利最終利回りの場合、計算式に「^(1÷残存年数)」とあるように、n乗根を開かないといけないのですが、既発債の場合はnになる残存年数が整数になることは稀でしょうから、この部分はYEARFRAC関数を使いました。

関連記事

ビットコインが1年前の価格を回復 97万円まで上昇した背景

ビットコインが1年前の価格を回復 97万円まで上昇した背景

4月から始まったビットコインの価格上昇が止まらない。一時、97万円まで上昇し、1年前の価格を回復した。この背景には、米中貿易摩擦などの政治的混乱、新たな資産クラスとしての見方、1年後に迫った半減期などがある。 投資のきっかけは仮想通貨? なぜ若者はビットコインを買ってしまうのか

投資のきっかけは仮想通貨? なぜ若者はビットコインを買ってしまうのか

「投資のきっかけは仮想通貨のリップルを買ったことです」。金融庁は貯蓄から投資へのシフトを促し、各社が若年層向けの投資商品や金融教育を推進している。ところが、若者にとって投資の入り口になっているのは皮肉にも仮想通貨だ。 配当金は月10万円超も 高配当・増配を意識して投資するはちどうさん

配当金は月10万円超も 高配当・増配を意識して投資するはちどうさん

世界経済の成長にリンクした資産成長を狙うインデックス投資に対し、高配当・増配株にフォーカスして投資するスタンスのはちどうさん。すでに配当金が月10万円を超える場合もあるというが、目標は年間配当500万円だ。 インデックス投資の元祖ブロガーは、どうやって株価暴落に耐えたのか 水瀬ケンイチさん

インデックス投資の元祖ブロガーは、どうやって株価暴落に耐えたのか 水瀬ケンイチさん

インデックス投資という言葉が全く一般的でなかった15年前からインデックス投資を継続している元祖ブロガーに、インデックス投資で迷う点、陥りやすいワナの回避法を聞いた。 投資する人としない人で、資産に「年3.5%」の差がつくのはなぜか?

投資する人としない人で、資産に「年3.5%」の差がつくのはなぜか?

皆さんは資産運用をしていますか? 投資とか資産運用なんてお金持ちだけの話……というのは今は昔。自分で資産運用を行って老後の資金を貯めていくよう、社会も変わってきています。でも、資産運用なんて考えたこともない。そんな人に向けて、どう考えて資産運用に取り組んだらいいかの連載がスタートしました。 40代で億り人になった普通の会社員が米国株を勧めるワケ たぱぞうさん

40代で億り人になった普通の会社員が米国株を勧めるワケ たぱぞうさん

普通のサラリーマンをしながら1億円もの資産を築いた投資ブロガーは、どのように投資に取り組んできたのか? これまでの投資遍歴と、お勧めの投資法を聞いた。

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング