「任天堂VS.株主」見ている未来は違う? 「スイッチ2」に市場が冷めた理由(6/7 ページ)

圧倒的な資金力がありながら、資本効率に大きな課題

任天堂は極めてキャッシュリッチな企業であり、膨大な現金資産を保有しています。しかし、その豊富な資金を十分に活用できていないことも、バリューアクトをはじめ多くの投資家からの指摘を受ける要因となっています。

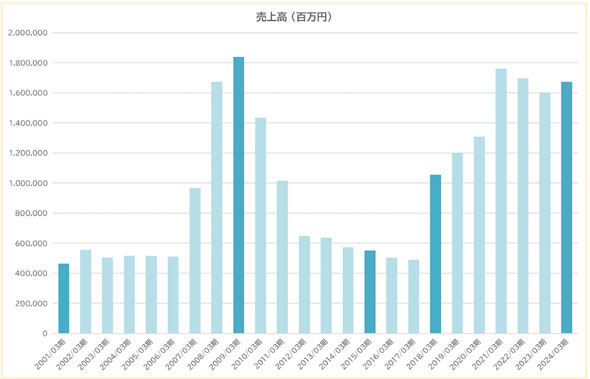

売上高の推移を見ると、2001年3月期には約4600億円だったものが、2009年3月期には1兆8000億円以上に急拡大しました。しかし、2015年3月期には6000億円弱まで落ち込み、その後2018年3月期以降は再び1兆円を超えるなど、非常にボラティリティ(変動性)が高い推移を見せています。

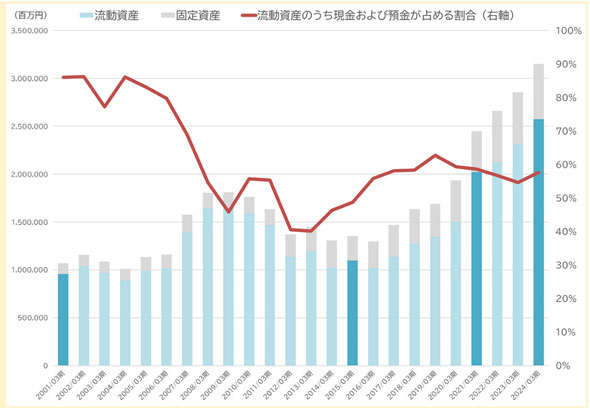

こうした売り上げの変動に備えるためか、固定資産よりも流動資産のほうが圧倒的に多く、その多くを現金が占めています。2001年3月期時点で流動資産は9500億円以上に達しており、業績が厳しかった2015年3月期ですら1兆円を超えていました。さらに、2021年3月期には利益率の向上もあり、流動資産は2兆円を突破。2024年3月期には2兆5000億円を超えるまでになっています。

この規模は、仮に2年間ほとんど売り上げがなくても存続できるほどの水準であり、同業他社と比較しても圧倒的な財務基盤を持っている状態です。

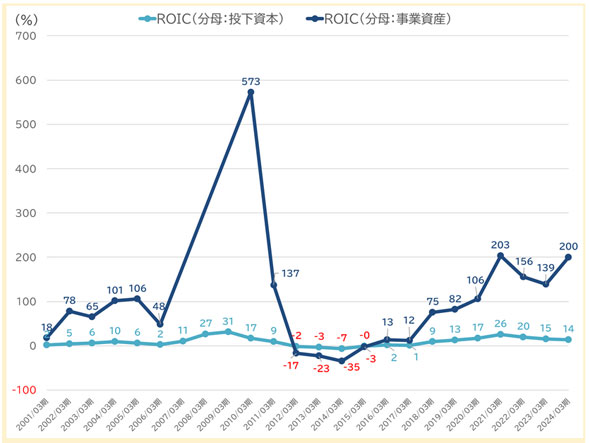

一方で、資本効率の観点での問題が指摘されています。株主や債権者から調達した資金でどれだけ効率よく収益を上げたかを示すROIC(投下資本利益率)は、10%から30%前後で推移しています。しかし、ROICを算出する際、分母に現金を含めず、売掛金や棚卸資産などの事業資産のみで計算すると、WiiとニンテンドーDSが好調だった2010年3月期には550%を超えるリターンを記録しています。

スイッチの売り上げが伸びた2021年3月期には200%以上となり、直近も130〜200%台と、依然として驚異的な数字です。しかしこれは、驚くべき収益を上げながらも資金が十分に活用されず、現金を持ちすぎていることを示しています。

こうした資本効率の悪さが、アクティビストを含む投資家からの「資本を有効活用し、株主に還元すべき」という声につながっていると考えられます。任天堂側もこうした指摘を受け、近年ではM&Aや投資に資金を活用しています。しかし、それでもなお膨大な現金を保有しているため、投資家の目は厳しく、新たな成長戦略が求められています。

任天堂は「新しいゲーム機の販売が成功すれば現金がさらに積み上がり問題視され、失敗すればその資金の使い方が批判される」というジレンマを抱えています。そのため、近年はIPをより有効活用することが重要な成長戦略の一つと考えられているのです。

関連記事

7割が「課長」になれない中で、5年後も食っていける人物

7割が「課長」になれない中で、5年後も食っていける人物

「いまの時代、7割は課長になれない」と言われているが、ビジネスパーソンはどのように対応すればいいのか。リクルートでフェローを務められ、その後、中学校の校長を務められた藤原和博さんに聞いた。 「牛丼500円時代」の幕開け なぜ吉野家は減速し、すき家が独走したのか

「牛丼500円時代」の幕開け なぜ吉野家は減速し、すき家が独走したのか

牛丼の価格戦争――。この言葉を目にすると「懐かしいなあ」と感じる人も多いかもしれないが、いまや「500円時代」の足音が聞こえてきた、といったところでしょうか。牛丼チェーン3社の業績を見ると、明暗がわかれているようで。 「JALとANA」どこで違いが生まれたのか? コロナ禍を乗り越えた空の現在地

「JALとANA」どこで違いが生まれたのか? コロナ禍を乗り越えた空の現在地

インバウンド需要が旺盛で、日本の観光業界が盛り上がりを見せています。では、航空会社の業績はどうなっているのでしょうか。JALとANAの決算をベースに分析したところ……。 なぜ「金の卵」を守れなかったのか 東芝と日立、明暗を分けた企業統治のあり方

なぜ「金の卵」を守れなかったのか 東芝と日立、明暗を分けた企業統治のあり方

半導体大手のキオクシアHDが、株式上場を遅らせると発表しました。キオクシアの旧社名は「東芝メモリ」。「金の卵」ともいえる事業を、なぜ東芝は手放したのでしょうか。

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング