セキュリティベンダーに聞く「スタートアップに投資するとき、どこを見る?」 技術理解の重要度は:VCに聞く「投資したい・したくないテックスタートアップ」(1/2 ページ)

スタートアップにとっての悩みの種、資金調達。いわゆる“SaaSバブル”が崩れて以降、資金調達難に陥る企業も多く見られる。一方、政府が「スタートアップ5カ年計画」としてスタートアップの支援を掲げるなど、状況は大きく動いている。

資金集めが難しい局面では、当然それだけベンチャーキャピタル(VC)や銀行、投資家とのコミュニケーションの重要性も上がる。しかし、VCや投資家の考え方は広く共有されているものではなく、情報を集めにくい。

そこで、本連載ではVCなどスタートアップ投資に携わる人たちに、出資に当たっての考え方などをインタビュー。事業領域、指標、経営者の人柄……どんな部分に注目しているか聞く。

今回は、クラウド型予実管理ツールを手掛けるのDIGGLE(東京都港区)などに出資するHENNGEに取材。永留義己取締役副社長に、投資に当たっての考え方を聞いた。

ARR1億円が目安? HENNGEの投資基準

HENNGEの投資事業は、財務リターンを見込みつつも、B2Bでセキュリティサービスを提供する自社との事業シナジーを重視するものだ。自社や既存のパートナー企業が有するリソースだけでは新製品の企画など新しい挑戦の機会が限られるため、スタートアップとアライアンスを組むに至ったという。

投資対象はシード、アーリー、シリーズAが中心。「ARR(年次経常収益)1億円くらいがアライアンスに適切と考えている。大体、シリーズAはARRが1億円を突破しつつ、PMF(市場への適合)が済む前の段階。それ以降だと、正直バリュエーションが高くなりすぎて、思ったようなアライアンスが難しい」(永留副社長)という。

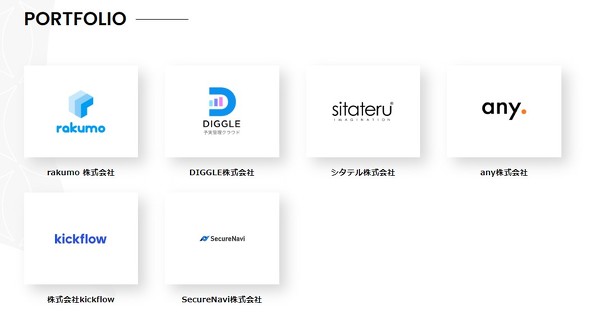

投資規模は、リード投資家になる場合は1社当たり1億円以上、そうでない場合は1000万〜3000万円前後。国内外問わず投資する方針だが、現在の投資先は全て日本のスタートアップという。投資先リストは以下の通り。

永留副社長は、自社の投資事業について「(投資先)を選んでいる場合ではないというか、われわれが積極的に探しに行っている状況。投資に当たっては投資する側の立場が上だ、という見方になりやすいが、われわれはそうではなくて、対等な関係」と話す。どういうことか。

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR