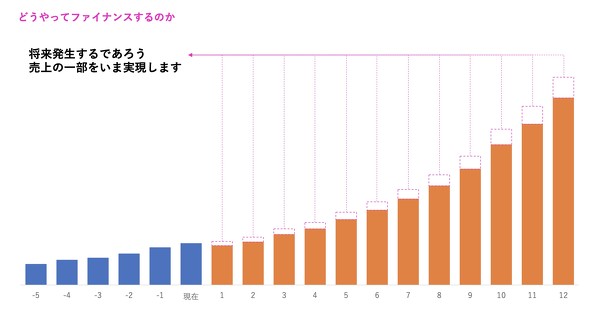

将来の売り上げを今、現金化 レベニュー・ベースド・ファイナンス(RBF)とは?:金融ディスラプション(2/3 ページ)

レベニュー・ベースド・ファイナンスの仕組み

もっとも、RBFを活用できる業種には制約がある。FivotもYoiiもリカーリングと呼ばれる、継続契約によって毎月安定的な収益が上がるビジネスを対象と考えているからだ。具体的な業種でいえば、D2Cと呼ばれる直販ECや、SaaS事業、サブスクリプション事業が対象だ。売り上げが比較的安定的で、ARRやチャーンレート(解約率)、CAC(顧客獲得単価)などのKPIが整っており、事業評価がしやすい点が背景にある。

「設立1年以上で6カ月以上の実績があれば、赤字でも問題ない。リカーリング性が高く高グロスマージンはプラス要素だ」と安倍氏。宇野氏は「SaaSとD2Cにフォーカスしている。ここは銀行にとっては小さいマーケットだが、当社のようなスタートアップには大きい市場だ」と話す。

RBFの細かな手法の違いに各社の考え方の違いを見ることができる。例えば、Fivotの場合、返済額は固定ではなく実際の売上額の一定比率としている。「売り上げが伸びたときは多めに返してもらい、もしも下がったら返済は少なくていい」と安倍氏。想定よりも売り上げが伸びれば、企業側は早期に返済が終わり、Fivot側は回収が早期化するので資金の効率がアップする利点がある。

一方、Yoiiの場合は事前に固定した金額を支払う。例えば100万円×6カ月の売上債権の売却なら、毎月100万円を支払う、定額返済だ。「提供先は売り上げが伸びている企業なので、定率にすると売り上げが伸びるほど返済額が増えてしまう」と宇野氏。企業にとっては定額のほうがリスクが小さいと説明する。

ちなみにRBFの典型的な使われ方としては、「3000万円分の将来売上債権の買い取り、手数料は7%、売り上げに対する支払い比率が15%くらいが平均的」(安倍氏)だという。

RBFの領域で、両社ともに差別化の最大のポイントとして挙げるのが、与信モデルだ。銀行の審査のように財務諸表を提出してもらったり、代表者と面談して評価するというよりも、デジタル化しているのが特徴となる。

freeeなどの会計ソフトとAPI連携し、リアルタイムに支出の状況を評価するほか、請求書発行サービスや決済代行事業者などとも接続し、「請求書や決済データを、トランザクションレベルで確認する」(宇野氏)仕組みを構築した。Fivotではグーグルの広告出稿システムなどとも接続し、資金がどう有効活用されているかもコンバージョン数やCPA(獲得単価)レベルでチェックしている。

関連記事

学費は「出世払い」で エンジニア養成校「CODEGYM」が取り組むISAとは?

学費は「出世払い」で エンジニア養成校「CODEGYM」が取り組むISAとは?

初期の費用支払いなし、いわゆる「出世払い」でエンジニアとなるためのカリキュラムを受講できるサービスがある。LABOT(東京都渋谷区)が運営する「CODEGYM(コードジム)」だ。初期費用のかからない「ISA」という支払い方法を使い、転職が成功したあとに、月額額面の10%を30カ月に渡って支払うという仕組み。 カンムPoolの驚異の仕組み クレジットなのに事前チャージ、チャージ金額から投資リターン

カンムPoolの驚異の仕組み クレジットなのに事前チャージ、チャージ金額から投資リターン

カンムの新サービスPoolの最大の特徴は、クレジットカードでありながら事前チャージを必要とし、チャージした金額に対して1%のリターンを期待できることだ。これを実現するために、複数法を組み合わせることで、擬似的に銀行ライクなサービスを実現した。その仕組とは? クルマが持てなかった人にローンを クルマの遠隔制御で金融包摂を目指すGMS

クルマが持てなかった人にローンを クルマの遠隔制御で金融包摂を目指すGMS

仕事に必要なクルマが欲しいがローンの審査が通らない。クルマの遠隔制御技術を活用することで、こうした人にもローンを提供する仕組みを提供しているのがFintech企業、Global Mobility Service(GMS)だ。 社員9人で米ナスダック上場 日本のベンチャーWarranteeが進める“無料保険”とは何か

社員9人で米ナスダック上場 日本のベンチャーWarranteeが進める“無料保険”とは何か

東京証券取引所を飛び越して、2月に米ナスダック市場に上場申請を行った日本企業がある。庄野裕介氏がCEOを務めるWarranteeだ。社員はわずか9人。フリーインシュアランス、つまり無料保険について国際特許を申請しており、ナスダック上場の知名度を武器に、世界展開を進める。 決済手数料に悩む加盟店が、逆に決済手数料を受け取れる アララキャッシュレスの逆転の発想

決済手数料に悩む加盟店が、逆に決済手数料を受け取れる アララキャッシュレスの逆転の発想

ハウスプリペイドを企業に提供するアララは、新たにコード決済機能の提供もはじめ、店舗は独自Payサービスを実現できる。さらに、来春には非接触決済サービスの「iD」にも対応。このiDは、決済手数料負担に悩む加盟店にとって、逆に決済手数料を受け取れる機会をもたらす。

Copyright © ITmedia, Inc. All Rights Reserved.

Special

PR注目記事ランキング