デジタル払い、前払い……新たな給与支払いの方法を押さえておこう:注意点は(4/4 ページ)

【労務】手間が増える

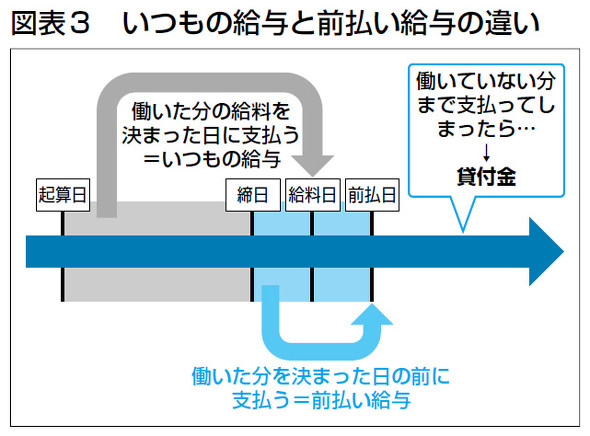

労働基準法で前払いの対象となるのは「すでに労務提供が完了した分」だけです。労務提供が行われていない分の前払いは「貸付金」となります(図表3)。

「労使協定による定めがある」など一部の例外を除き、原則、従業員への貸付金は支払給与から回収できません。「全額払い」が賃金支払いの鉄則だからです。そのため、毎月の給与は従来と同様に全額支払い、同時に貸付金の回収も行う羽目になります。また、月1回の給与を分割して支払うのなら社会保険料の計算・徴収が複雑になるかもしれません。

【税務】認定利息に所得課税の可能性

前払い分も所得税や住民税の源泉徴収が必要です。もし月1回支払いの給与が毎週・隔週など分割払いになるなら、計算が煩雑になる可能性があります。

また、前払いが給与に該当しないなら、別途給与が生じるかもしれません。立て替えたお金がなかなか返済されければ「貸付金」として処理し、利息が発生するからです。この利息は税法上、給与所得に該当します。

仮に事業主側で無利息あるいは低利息にしたとしても、税法上は次のいずれかで計算した利息を給与所得として扱い、課税の対象とします。

- (1)会社が他から借り入れて貸し付けた場合……その借入金の利率

- (2)(1)以外の場合……租税特別措置法93条2項に規定する特例基準割合による利率(2018年から2020年までに貸し付けられたものの利率は1.6%)

税法では「利息がない分得している=経済的利益を享受している」として、得した分も課税対象にします。利息が給与所得となれば、源泉徴収する所得税や住民税は増えますし、計算も煩雑になります。

なお、貸し付けたときの状況が次のいずれかに該当するなら給与課税はされません。

- (a)災害や病気などで臨時に多額の生活資金が必要となった役員または使用人に、その資金に充てるため、合理的と認められる金額や返済期間で金銭を貸し付ける場合

- (b)会社における借入金の平均調達金利など合理的と認められる貸付利率を定めて、役員または使用人に金銭を貸し付ける場合

- (c)(a)および(b)以外の貸付金の場合で、先の(1)または(2)の利率により計算した利息の額と実際に支払う利息の額との差額が1年間で5000円以下である場合

その他の懸念事項

給与のデジタル払いでは、資金移動業者の安全性が問題視されています。資金移動業者は免許制の銀行に比べて規制が緩いためです。銀行は破綻しても預金保険機構で預金が保護されますが、資金移動業者は供託金で対応しているため、利用者の資金が十分に保護されない可能性があります。「安全基準を満たした企業に限る」「保証会社や保険会社との契約を条件とする」といった案を厚生労働省が示していますが、連合は反対を続けています。

前払い給与は、前払いサービス業者の質に注意すべきです。雇用主からの貸付金と異なり、サービス業者からの貸付けは貸金業法違反になることがあります。違法行為が摘発されてサービスを利用できなくなれば、雇用主が従業員から損害賠償を求められるかもしれません。

著者:税理士/税務ライター 鈴木 まゆ子(すずき・まゆこ)

中央大学法学部卒業。(株)ドン・キホーテ、会計事務所勤務を経て、2012年税理士登録。在日外国人の起業・経営支援に従事するほか、税務・会計を中心にさまざまなメディアへの寄稿多数。

関連記事

改正電子帳簿保存法で、経理は本当にペーパーレス化できるのか

改正電子帳簿保存法で、経理は本当にペーパーレス化できるのか

デジタル化の促進に関して、注目されている法律の改正がある。10月から施行される改正電子帳簿保存法だ。今回の改正によって何が変わるのか、実務上どのような影響があるのかをみていく。 “脱ハンコ”電子契約の基本的な使い方 クラウドサインとDocusignの長所と短所

“脱ハンコ”電子契約の基本的な使い方 クラウドサインとDocusignの長所と短所

脱ハンコの動きの中で、受け皿として注目されているのが電子契約システムだ。電子署名には“2つの方法”があること、クラウドサインとDocusignの機能などについて解説する。 労務管理のペーパーレス化 電子証明書を簡単に取得する方法

労務管理のペーパーレス化 電子証明書を簡単に取得する方法

最新の労務管理SaaSは、年末調整をペーパーレス化するだけでなく、社会保険の申請を電子化する機能がついているものも多い。しかし電子申請に必要な電子証明書の取得に大きな手間がかかる、という悩みもあるのでは? 解決策は? 総務が出社しなくてもやりくりできる リモートで業務を行うためのツール10選

総務が出社しなくてもやりくりできる リモートで業務を行うためのツール10選

総務が企業のボトルネックにならないように「総務自らのDX」が必要とされる中、具体的に効果(即効性)があるツールを、体系的に整理・紹介します。

© 企業実務

Special

PR注目記事ランキング