電力先物市場の現状は? 政府が市場活性化に向けた検討をスタート:エネルギー管理(1/4 ページ)

卸電力市場価格が大きく変動するなか、電力調達のリスクヘッジ手法の一つとして今後の取り引きの拡大が期待されている電力先物市場。政府は電力先物市場の活性化に向け新たな検討会を設置し、具体的な対策の検討を開始した。

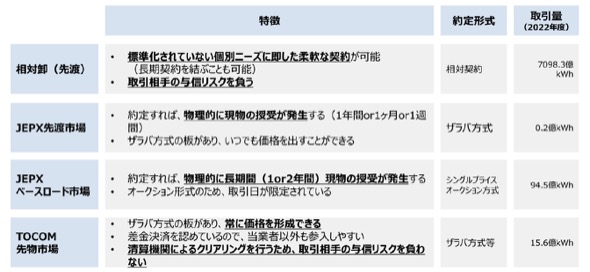

コモディティ(商品)の一つである電力は、日々その取引価格が変動するものであり、売り手/買い手とも適切なリスクの管理が求められる。電力卸取引のリスクマネジメント手段としては、現物の相対取引(先渡取引)や取引所の先渡市場、先物市場など多様な手段が存在する。

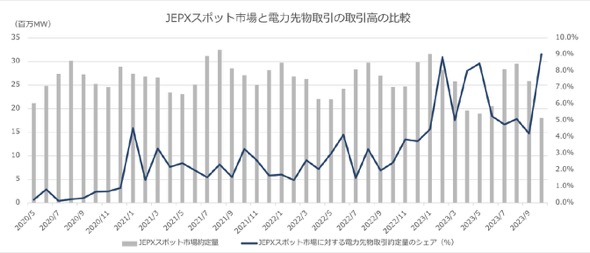

国内では、2019年9月に東京商品取引所(TOCOM)が電力先物を試験上場し、European Energy Exchange(EEX)が2020年に日本電力先物のOTC(Over the Counter)取引に係るクリアリングサービスを開始したことにより、JEPXスポット市場の現物取引量に対する電力先物の規模は、5〜8%程度まで増加している。

近年、国際的な燃料価格の乱高下や、国内の再エネ電源導入の拡大等により、卸電力市場価格が大きく変動しており、電力先物のさらなる活用が期待されることから、経済産業省は新たに「電力先物の活性化に向けた検討会」を設置し、電力先物の現状整理及び活性化に向けた検討を開始した。

電力先物の価格リスクヘッジ機能

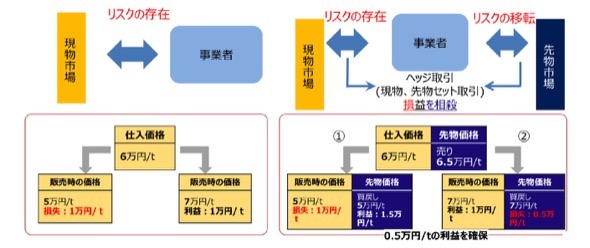

電力先物の代表的な機能が「価格リスクヘッジ」機能であり、電力先物市場を活用することにより、電気事業者は現時点において将来の電力の売買価格を確定でき、価格変動のリスクをヘッジできる。これにより、実質的に価格を固定する効果が得られる。

例えば図2左のようにリスクヘッジなしで販売する場合、将来の販売時に価格が上昇すれば、より多くの利益を得られるが、販売価格が下落した場合は損失を被ることになり、事業者は常に価格変動リスクに直面している。

他方、図2右のように先物市場でリスクヘッジ(売りヘッジ)する場合、

- ①:当初の想定より現物価格が下落する場合、現物では損失が発生するものの、先物の利益でカバーする

- ②:当初の想定より現物価格が上昇する場合、先物では損失が発生するものの、現物の利益でカバーする

ことにより、いずれの場合でも、当初に見込んだ利益を確保することが可能となる。つまり、電気事業者といった当業者の場合、電力先物単独で利用するものではなく、現物取引とセットで両者の損益を相殺することが、価格リスクヘッジの基本形となる。

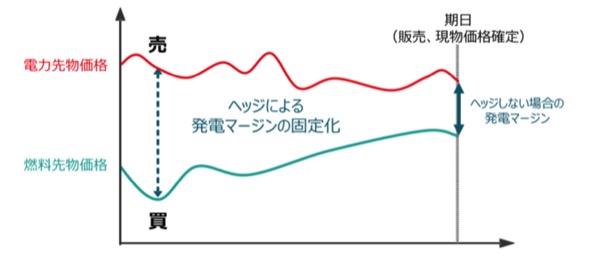

また、電力そのものの調達・販売に係る価格変動リスクだけでなく、発電事業者であれば、燃料先物と電力先物をセットで利用することにより、発電マージンを事前に固定することが可能となる。

Copyright © ITmedia, Inc. All Rights Reserved.

人気記事トップ10

- 太陽光発電の未来を占う試金石に──再エネ「FIP転換」の実像と留意点

- ペロブスカイト太陽電池を高性能化する添加剤 発電効率と耐久性を改善

- 系統用蓄電池の接続手続きの規律を強化 順潮流側ノンファーム型接続に「計画値制御」も導入へ

- 住宅用蓄電システムのセキュリティ対策を強化 オムロンが「JC-STAR」認証を取得

- 水素燃料電池で動く油圧ショベルを実際の工事現場に 国内初の実証実験

- 太陽光発電所をFIP転し蓄電池も併設 需給調整市場にも対応する国内初の事例

- 国内のマイクログリッド構築市場 2040年度までに810億円規模に

- 太陽光発電市場は本当に“逆風”の中なのか? 経産省・環境省・国交省が語る2026年の展望

- 重ね貼り施工が可能な「ペラペラ太陽光」 リパワリング向けに

- 費用負担や需要創出が課題に 「SAF(持続可能な航空燃料)」導入促進に向けた基本方針