副業していると確定申告が必要? その判断基準を解説 スマホを便利に活用する方法も(1/2 ページ)

令和6年分の確定申告が始まった。確定申告とは、1月1日から12月31日まで1年間の所得と、それに対する所得税を算出し、申告するための手続き。所得税等の受付期間は2025年2月17日〜3月17日。通常、会社員などの給与所得者は、勤務先で年末調整を行うことで所得税額が確定し、納税も完了するので、確定申告を行う必要はない。

だが、中には確定申告をしなければいけない人がいる。どういう人が必要になるのか。会計ソフト「弥生シリーズ」を提供する弥生で、会計・申告製品のマネジメントを担当する波多江友香さんに聞いた。

給与所得者で確定申告が必要なケース

最近では本業以外に副業する会社員が増えてきた。だが副業をしているからといって、全員が確定申告をしなければいけないというわけではない。本業以外の所得が年間20万円を超える場合は確定申告が必要になるが、年間20万円以下の場合は確定申告は不要だ。

「ここでよく勘違いしてしまうのが、収入と所得はイコールではないということです」と波多江さんが注意を促す。

仮に副業として動画編集を行い、月2万円の収入を得ていたとしよう。この人の収入は年間24万円になるが、動画編集をするために編集ソフトや事務用品を購入するなど、経費を支払っている場合は、その分を差し引いた金額が所得になる。仮に24万円の収入を得ていても、経費として8万円を支払っているなら、所得は年間16万円となって確定申告は不要になる。「収入から経費を差し引いた所得が20万円を超えるかどうかがポイントになります」(波多江さん)。

経費とは、事業を行う上で必要なコストのこと。例えば、仕入れた商品や事務所の家賃、アルバイトの人件費、筆記具などの事務用消耗品、チラシなどの広告宣伝費といったものだ。

副業がアルバイトやパートで、年間20万円を超える給与収入を得ている場合にも確定申告が必要。この場合、経費は勤務先で精算されるものなので、基本、必要経費を差し引くことはできない。

「このように所得税は年間20万円を超える場合に確定申告が必要で、20万円以下なら不要になります。ただ、住民税は金額に関わらず申告の必要があります。副業所得がある場合は、住んでいる市区町村に所得を申告してください」(波多江さん)

給与所得者で確定申告した方が得になるケース

これまでは確定申告が必要なケースだったが、この後は確定申告をした方が得になるケースについて説明しよう。

例えば年の途中で退職したために年末調整を受けておらず、所得税を払い過ぎている人。また医療費控除、住宅ローン控除、ふるさと納税などで寄付金控除が受けられる人だ。

医療費控除は自分や扶養する家族の医療費が年間10万円など、一定金額を超えている場合。住宅ローン控除はマイホームの購入や増改築等をして一定の要件を満たす場合。また、ふるさと納税先の自治体数が5団体を超え、ワンストップ特例が適用されない場合など。いずれも確定申告することで支払ったお金が還付されたり、所得税が控除されたりする。

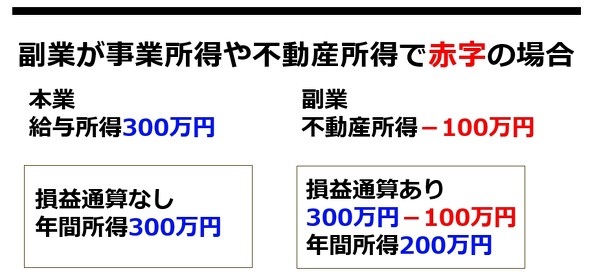

「副業が事業所得や不動産所得の場合、損益通算(利益と損失を合算すること)することができます。副業が赤字の場合に、本業の給与所得から赤字分を差し引くことができるんです。その分、課税対象になる所得が減るので、税金を少なくすることができます。これも確定申告をする方が得になるケースです」(波多江さん)。

令和6年分では定額減税が実施される

2024年4月1日に施行された「令和6年度税制改正法」によって、令和6年分の所得税と住民税が控除される。これは納税者だけでなく、配偶者を含めた扶養親族1人につき所得税3万円、住民税1万円が控除されるので、配偶者と子ども2人の家族の場合、(3万円+1万円)×4人で、合計16万円分の定額減税を受けることができる。

住民税は令和6年度に納付する納付額から既に控除されている。普通徴収であれば、定額減税が反映された納付額の通知が届いたはずだ。所得税も給与所得者の場合、令和6年6月1日以降に支払われる給与等の所得税の額から控除されている。ただ、個人事業主の場合は、令和6年分の確定申告で定額減税分を控除して申告する。

定額減税の対象者は、合計所得金額が1805万円以下の人(給与収入のみの場合は2000万円以下の人)。また対象となる配偶者や扶養親族は、年収が103万円以下の人になる。「通常、扶養控除は16歳以上が対象ですが、定額減税は年齢制限がないので、赤ちゃんや子どもも1人あたり3万円の定額減税の対象となります」(波多江さん)

この場合、所得税は令和6年12月31日時点で対象者が確定するのに対して、住民税は令和5年12月31日時点になる。令和6年1月1日以降に生まれた子どもは所得税の3万円分の控除は対象になるものの、住民税の1万円分の控除については対象外になる。

なお、申告者と生活費を共にする配偶者や15歳以上の親族で、申告者の事業に専従者として従事し、給与が支払われている場合は定額減税の対象外。また、事業所得が赤字で所得税が発生しない人や、住民税が非課税および均等割のみ課税される人などは、そもそも減税する税金が発生していないので対象外となる。

確定申告する場合には、国税庁のサイト「確定申告書等作成コーナー」を利用すれば、定額減税を適用した申告書が自動計算で作成できる。申告書に記載して書類で申告する場合は、「令和6年分特別税額控除」に対象となる人数と金額を記載することを忘れないように気を付けよう。

関連記事

「令和6年分の確定申告」はスマホ+マイナポータルからの申請がより便利に! 注意すべきポイントを解説

「令和6年分の確定申告」はスマホ+マイナポータルからの申請がより便利に! 注意すべきポイントを解説

令和6年分の確定申告が2025年2月17日から始まる。確定申告はPCやスマートフォンから行う電子申告が徐々に浸透しており、令和5年分確定申告者の2324万人中、約7割の人が電子申告を利用したという。今回はスマホでの確定申告がよりスムーズになる。 スマホとマイナンバーカードで確定申告をやってみた メリットと注意点とは?

スマホとマイナンバーカードで確定申告をやってみた メリットと注意点とは?

給与が2000万円以上の人、副業などの収入が20万円を超える人、家族の医療費が10万円を超える人などは、会社員でも確定申告をする必要がある。これまで確定申告したことがない人にとっては、難しく感じるかもしれない。だがスマホとマイナンバーカードで、意外と簡単に申告することができる。 マイナンバーカードの「スマホ電子証明書」を使う 注意すべきポイントは?

マイナンバーカードの「スマホ電子証明書」を使う 注意すべきポイントは?

マイナンバー(個人番号)カードの付加サービスとして、Androidスマートフォンを対象とする「スマホ用電子証明書」の提供が始まりました。実際に使ってみた上で、改めて注意点をまとめてみました。 マイナンバーカードを運転免許証に――「マイナ免許証」は2025年3月24日から運用開始予定 関連政令のパブリックコメントを募集

マイナンバーカードを運転免許証に――「マイナ免許証」は2025年3月24日から運用開始予定 関連政令のパブリックコメントを募集

警察庁が、マイナンバーカードを運転免許証として利用するために必要な法律および政令の施行予定日を2025年3月24日にすることを明らかにした。9月13日から10月12日まで、同庁は本件に必要な政令などの案についてパブリックコメントを募集する。 健康保険証に代わる「マイナ保険証」に申請しないとどうなる? 利用方法や注意事項まとめ

健康保険証に代わる「マイナ保険証」に申請しないとどうなる? 利用方法や注意事項まとめ

現行の健康保険証が12月2日から新たに発行されなくなった。その代わりに、マイナンバーカードを健康保険証として利用可能になった。そこで、「マイナンバーカードは持っているけど、まだ保険証として登録していない人」に向けて、登録の方法や注意事項などをまとめる。

Copyright © ITmedia, Inc. All Rights Reserved.

アクセストップ10

- Google新保証「Pixel Care+」開始 画面修理やバッテリー交換を無料に 「偶発的な損傷も回数無制限で補償」 (2026年02月24日)

- auから高耐久スマホ「TORQUE G07」登場 耐泥水に対応、衛星通信専用アンテナを搭載 実機を速攻チェック (2026年02月25日)

- 楽天モバイル回線のMVNOサービス「ゼロネオモバイル」登場 月額6248円でデータ無制限、60回払いで端末実質0円 (2026年02月25日)

- 「ドコモ MAX」の特典を“スポーツ以外”に拡充した理由 映像だけでなくリアルな体験価値の提供も (2026年02月25日)

- Apple初の「折りたたみiPhone」は2026年9月に登場か 約30万円でTouch ID復活とのうわさも (2026年02月24日)

- “一生モノ”の有線イヤフォンを探しているなら検討したい「ゼンハイザー IE 600」が約11万→6.9万円に (2026年02月24日)

- 「Nothing Phone (4a)」の背面画像を公開 早くも「かっこいい」「好き」の声SNSに (2026年02月24日)

- ソフトバンク史上初の「10万件純減」――KDDIと共に「数より質」の経営にシフト (2026年02月22日)

- 5.3型の小型スマホ「Mode 1 Pocket」を試す 唯一無二のサイズ感、サブ機での運用が最適か (2026年02月23日)

- ためたJRE POINT、モバイルSuicaへ直接チャージ可能に 二度手間を解消 (2026年02月25日)