ソフトバンクの持ち出しは2000億円 巨額資金の仕組みは

ソフトバンクは、日本企業による買収額としては過去最高となる総額1兆7500億円にも上るボーダフォン買収額をどのように調達するのだろうか――3月17日の会見で、同社の孫正義社長がスキームを説明した(関連記事参照)。

ソフトバンクは、全額出資で設立する子会社を通じ、1〜2カ月中をめどにボーダフォン発行済み株式の97.7%を取得し、2000億円以下のボーダフォンの有利子負債も引き継ぐ。

これらを取得するために必要な資金のうち、1.1〜1.2兆円はレバレッジド・バイ・アウト(LBO)でまかなう。アドバイザーはみずほ証券、ドイツ銀行、ゴールドマン・サックス証券など。

LBOは買収先の資産やキャッシュフローを担保に資金を借り入れるファイナンス方式。買収の相手方を担保とし、手持ち資金より大きな資金を調達できる点を「てこの作用」(leverage)になぞらえてこう呼ぶが、国際的に見ても異例となる巨額のLBO例となる。

リスクを2000億円に収めた「ノンリコースローン」とは

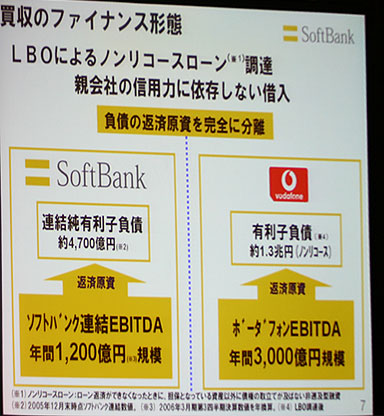

今回の融資はノンリコースローン(非遡及型融資)として行われるのが特徴だ。ノンリコースローンは、融資対象の資産売却額や収益のみを借金の返済資金として充て、債務者がそれ以上の返済義務を負わない融資をいう。特に、収益不動産に投資を行う不動産ファンドによる物件取得時の資金調達手法として一般化している。

つまり、ソフトバンクが仮に調達資金を返済できない状態に陥ったとしても、債権者はボーダフォンの資産とキャッシュフロー以外から、例えばソフトバンクの現預金などから借金の返済を迫ることはできない(非遡及)。その分、金利などを含めた資金調達コストは一般的なリコースローン(遡及型融資)と比べ高くなる一方、今回の買収劇でソフトバンクが新たに抱えるリスクマネーは、実質的には新会社に出資する2000億円で済むことになる。

このため孫社長は「ローンは3000億円のEBITDA(利払い前・税引き前・減価償却前利益)を持つ新会社のキャッシュフローで返済できる。ソフトバンクの株主から見れば財務リスクを遮断できる」と今回のスキームのメリットを強調する。増資や転換社債発行などによるソフトバンク本体のエクイティファイナンスは「考えていない」と否定した。

新会社は普通株式の発行をソフトバンクが出資する2000億円のみとし、ソフトバンクは新会社の議決権の100%を確保して機動的な経営を展開できるようにする。その上で、議決権を持たない優先株をヤフーが1200億円、Vodafoneグループが3000億円を引き受ける形にした。さらにVodafoneは、日本法人への既存融資のうち1000億円を新会社の劣後債として投資する。

関連記事

- ソフトバンク、ボーダフォン買収に合意 ヤフーも参加

ソフトバンクはVodafoneの日本法人・ボーダフォンを買収することで合意したと正式発表した。買収総額は1兆7500億円。ソフトバンクは固定、携帯の両通信事業をそろえ、売上高2兆5000億円規模、提供回線数約2600万回線の総合通信事業者としてNTTとKDDIに対抗する。 - 新ブランドに切り替えへ──孫社長

- キャリアの“内輪”に入ったヤフー

ソフトバンクのボーダフォン買収で、キャリア側からサービス提供する力を持ったヤフー。日本最大のポータルと携帯とのシームレスな連動は、携帯コンテンツ業界を揺さぶりそうだ。 - ソフトバンクが「新規参入」から「買収」に考えを変えるまで

- 「完全撤退ではない」――日本市場に足がかりを残したVodafone

- ボーダフォン買収めぐる、各社の反応

関連リンク

Copyright © ITmedia, Inc. All Rights Reserved.

アクセストップ10

- KDDI、「副回線サービス」の一部を8月末に終了 “Starlink”や“00000JAPAN”などの代替手段があるため (2026年02月11日)

- ソフトバンク決算は過去最高売上 「純増数にはこだわらない」宮川社長が断行するモバイル事業の“大改造”とは (2026年02月10日)

- 楽天モバイル+ドコモ回線がセットの格安SIM「NYCOMO(ニコモ)」 月額4928円でデータ無制限+3GB (2026年02月10日)

- PayPayとVisaが戦略的提携、米国進出へ 日本でもPayPay加盟店とVisaの連携強化狙い (2026年02月12日)

- ソフトバンクが「副回線サービス」を8月24日に終了 法人への提供は継続 (2026年02月12日)

- 3つ折りスマホ「Galaxy Z TriFold」日本で展示開始 東京と大阪の2店舗で (2026年02月12日)

- ソフトバンク、短期解約を繰り返す「ホッピングユーザー」を抑制 その理由は? (2026年02月09日)

- 「東京アプリ」で1.1万円分をゲット、お得な交換先はどこ? dポイント10%増量+楽天ペイ抽選が狙い目か (2026年02月05日)

- PayPayの決済音を消せない2つの理由 (2022年06月22日)

- LINEが使える2つ折り「MIVEケースマ」が韓国から上陸、3万円台でスマホとケータイの「いいとこ取り」 (2026年02月12日)

「リスクは小さい」と強調する孫社長

「リスクは小さい」と強調する孫社長