2016年のMicrosoftで注目したい5大トピック:鈴木淳也の「Windowsフロントライン」(3/3 ページ)

その5:2016年のMicrosoft決算

最後はMicrosoftの決算に注目したい。ここ1〜2年で顕著なのが、PC向けOEMライセンス収入の減少だ。同社が10月22日(米国時間)に発表した、同社会計年度で2016年度第1四半期(2015年7〜9月期)決算において、WindowsのOEM収入は前年同期比で約6%減少、携帯電話は約54%の減少となっている。

この要因は幾つかあり、まずドル高の影響で収益が悪化していること、そして同社の携帯電話事業に関する戦略変更でラインアップが急減したことが挙げられる。もちろん、PC市場全体が縮小傾向にあることが最大の理由だ。この傾向は今後も続いていくだろう。

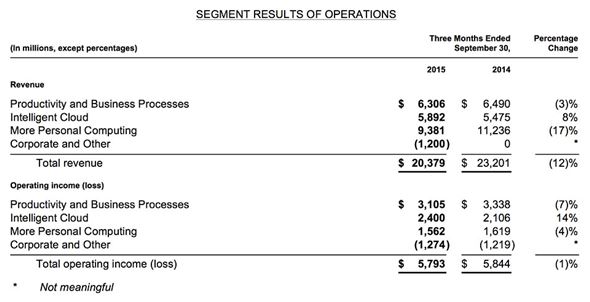

またMicrosoftは、2016年度から新しい事業区分を採用しており、「Productivity and Business Processes」「Intelligent Cloud」「More Personal Computing」の3つのカテゴリーで売上を分類している。

1つ目がOfficeやOffice 365、Exchange、Skype、Dynamicsといった生産性やビジネスプロセスに関するアプリケーション製品群、2つ目がWindows ServerやVisual Studio、SQL Server、そしてMicrosoft Azureとなっている。Windows OEMやXboxを含む同社のデバイス事業、オンラインサービス(広告など)は3つ目のカテゴリだ。

Microsoftの同社会計年度2016年度第1四半期(2015年7〜9月期)における売上(Revenue)と営業利益(Operating Income)のカテゴリー別業績(MSFT Earnings Release FY16 Q1 - 10Qより)

Microsoftの同社会計年度2016年度第1四半期(2015年7〜9月期)における売上(Revenue)と営業利益(Operating Income)のカテゴリー別業績(MSFT Earnings Release FY16 Q1 - 10Qより)各カテゴリーの業績を見れば分かるように、More Personal Computingは売上が前年同期比で約17%減と落ち込みが大きい。また、Productivity and Business Processesも売上が減少しているが、これはPC市場の縮小によりOffice(365ではない)のライセンスが減少したことに起因している。一方でOffice 365は引き続き伸びており、Intelligent Cloudでの売上を押し上げたのはMicrosoft Azureによる部分が大きい。これが同社の最近の傾向だ。

営業利益(Operating Income)を見るとさらに傾向が顕著だが、現在のMicrosoftは利益面でOfficeやサーバ系のライセンス収入比率が高い。ちょうど1年前の2014年末に公開した記事「Windows 10に続く道――2014年のMicrosoftを振り返る」でも触れたが、MicrosoftのビジネスモデルがWindows OEMに頼った状況からシフトしつつある過程にあり、それが2015年の業績ではさらに目立っている。

リスク要因としては、現在同社が主力としているエンタープライズ分野は景気の影響を受けやすく、特に企業が設備投資を抑制することでIT各社の業績を直撃する傾向が強い。この場合、逆に安定して収入を得やすいOEMライセンスやボリュームライセンス(CAL等も含む)、Office 365サブスクリプション、Microsoft Azureの比率が重要となる。

2016年の注目ポイントとしては、同社の業績を安定させる「クラウドへのシフト」がどれだけ進むのかを、決算を通じて見ていきたいところだ。

- Apple M1/M2対抗の「Oryon」はWindows on Armの流れを変えるか

- Windows 10は全て64bitになる 32bitから64bitへの完全移行は間もなく

- Windows 10のアップデートが新型コロナの影響で大きく変わる

- Surface Neoは間に合わない!? 2020年に登場するMicrosoftの新ハードウェア

- 登場から4年がたち、Windows 8時代の資産から脱却しつつあるWindows 10

- 2020年、Microsoftが目指すパスワードレスの旅

- 「モノ」を売る場所から「体験」と「ソリューション」の場に変化するMicrosoft Store

- AIやビッグデータとともに進化する「Microsoft Teams」の今 一歩先行くオフィス環境

- Microsoftが折りたたみ型Surfaceを開発中? うわさを巡る最新事情

- 新型Surface Proで互換性は維持される? 2019年の次世代モデルを予測する

関連キーワード

Microsoft | Windows | Windows 10 | HoloLens | Windows 10 Mobile | Windows Phone | MADOSMA | Surface Book | Surface 3 | Surface Pro 4 | 鈴木淳也の「Windowsフロントライン」

関連記事

- 「Windows 10」大特集

鈴木淳也の「Windowsフロントライン」:2016年に起きるPC市場の“二極化”とは?

鈴木淳也の「Windowsフロントライン」:2016年に起きるPC市場の“二極化”とは?

2016年からはPC業界内で3種類のグループが大きな動きを見せ、結果的に市場の二極化が進むと予想される。 鈴木淳也の「Windowsフロントライン」:Windows 10よりSurface Bookが気になった2015年

鈴木淳也の「Windowsフロントライン」:Windows 10よりSurface Bookが気になった2015年

Windowsを中心として、Microsoftの最新動向を追い続けている本連載。今回は年末らしく2015年に登場したWindows 10と、それに関連する重要なトピックを考察する。 本田雅一のクロスオーバーデジタル:2015年のPC/スマートデバイス動向を冷静に振り返る

本田雅一のクロスオーバーデジタル:2015年のPC/スマートデバイス動向を冷静に振り返る

よりよく進化した製品は数多く見られたが、2016年以降の大きな流れを生み出すような「メガトレンド」は見いだせない――そんな1年だったのではないだろうか。 未来はすぐそこ:「HoloLens」開発版は2016年第1四半期に出荷、価格は3000ドル

未来はすぐそこ:「HoloLens」開発版は2016年第1四半期に出荷、価格は3000ドル

現実の視界に映像を重ねて拡張現実を実現するWindows 10搭載ヘッドマウントディスプレイ「HoloLens」のデベロップメントエディションは3000ドル。HoloLens用ゲーム「X-Ray」のデモも披露された。 鈴木淳也の「Windowsフロントライン」:Windows 10標準ブラウザ「Edge」は2016年から本気を出す?

鈴木淳也の「Windowsフロントライン」:Windows 10標準ブラウザ「Edge」は2016年から本気を出す?

MicrosoftはWindows 10で標準のWebブラウザを「Internet Explorer」から「Edge」に切り替えたが、新アプリゆえに課題は少なくない。今後のEdgeはどうなるのだろうか? 鈴木淳也の「Windowsフロントライン」:次のWindows 10大型アップデート「Redstone」はいつ登場する?

鈴木淳也の「Windowsフロントライン」:次のWindows 10大型アップデート「Redstone」はいつ登場する?

「TH2」と呼ばれていた大型アップデートが公開されたばかりのWindows 10。早くも“その次”となる大型アップデート「Redstone」のウワサが出てきた。 鈴木淳也の「Windowsフロントライン」:Windows 10に人気のiOS/Androidアプリは集まるか?――「Windows Bridge」最新動向

鈴木淳也の「Windowsフロントライン」:Windows 10に人気のiOS/Androidアプリは集まるか?――「Windows Bridge」最新動向

人気のiOSアプリやAndroidアプリをWindows 10に取り込むため、Microsoftが仕掛けたプロジェクトはどうなっているのか? 現状と今後の動きを整理しよう。 鈴木淳也の「Windowsフロントライン」:Snapdragon 820の「ハイエンドWindows 10スマホ」はいつ出るのか

鈴木淳也の「Windowsフロントライン」:Snapdragon 820の「ハイエンドWindows 10スマホ」はいつ出るのか

Windows 10 Mobile搭載スマートフォンが日本市場でも本格的に立ち上がろうとする中、気になるのはハイエンドモデルの不在だ。次期ハイエンドプロセッサ「Snapdragon 820」搭載のWindowsスマホはいつ登場するのだろうか?

関連リンク

Copyright © ITmedia, Inc. All Rights Reserved.

アクセストップ10

- 32GBメモリが6万円切り、2TB SSDは3.3万円から 価格上昇が続くアキバで見つけた高コスパパーツ (2026年02月07日)

- スパコン「富岳」×モーションキャプチャで見えた金メダルへの「空気のつかみ方」 (2026年02月08日)

- アドビが「Animateの販売終了」を撤回/メモリ高騰を受けRaspberry Piの一部モデルが再値上げ (2026年02月08日)

- ソニーとTCLの合弁が意味する「新しいソニー」の完成形――ソニーが“家電企業”の殻を脱いだ日 (2026年02月06日)

- ロジクールの「MX MASTER 4」とマウスパッドのセットが1万9400円に (2026年02月06日)

- JIS配列の2つ折りキーボード「Ewin 折りたたみ Bluetooth キーボード」が32%オフの2699円に (2026年02月06日)

- 宅内ネットワーク環境の10G化に適した「TP-Link DS108X」が13%オフの4万803円に (2026年02月06日)

- 自宅のどこでも本格サウンドが楽しめる「Bose SoundLink Home Bluetooth Speaker」が3.3万→2.3万円に (2026年02月05日)

- マウスコンピューターやユニットコムの親会社「MCJ」がMBOで非上場化へ ベインキャピタル傘下のファンドがTOBを実施 (2026年02月06日)

- Insta360初ドローン「Antigravity A1」実機レポ 360度カメラが生む“空中を自由に見渡す”没入感とは? (2026年02月06日)